非农前瞻:美国非农今晚来袭,或成美联储政策转折的催化剂

汇通财经APP讯——美国一月非农就业报告将于周三(2月11日)北京时间21:30公布。市场正将部分注意力放在通胀上,但周三晚些时候即将公布的美国非农就业报告才是真正的催化剂——它可能在瞬间颠覆美联储的政策叙事,并引发利率、美元及风险资产的剧烈波动。

这份就业报告的发布时机对市场而言颇为棘手。投资者正试图判断:美国经济究竟是温和放缓至趋势水平,还是劳动力市场终于开始显著疲软,以致将迫使美联储比预期更早地转向宽松。由于本周稍晚还将公布通胀数据,非农就业数据将成为首个引发市场大幅波动的关键因素,并很可能为利率、美元、股市及黄金的走势定下基调。

市场需要把握的核心逻辑是:劳动力市场无需崩溃就足以搅动市场。

即便招聘活动只是略低于预期,失业率小幅走高,利率路径就可能被快速重新定价——若历史数据修正幅度显著,这种影响将更为剧烈。

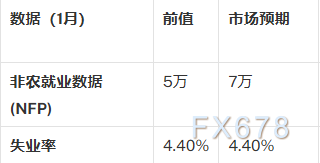

美国1月非农就业数据前瞻

简而言之,市场对新增就业人数和失业率的预判较为谨慎。

为何市场预期如此谨慎——领先指标分析

(领先指标图,来源:汇通财经)

首先看市场关注的最简单信号:私营部门就业的“脉动”。ADP公布的1月就业人数估测值仅为+2.2万,这是一个非常温和的信号,通常与强劲的非农就业主数据所应有的表现不符。

ADP数据并非对非农就业数据的可靠点预测(两者统计方法有显著差异),但如此低的读数往往预示着下行风险——除非政府部门的招聘、季节性因素或基准数据调整能抵消这种疲软。

关键启示不在于“非农就业数据会等于ADP数据”,而在于招聘动能看起来比市场普遍叙事所暗示的更为疲软。

其次,观察来自失业救济申请的劳动力市场“压力计”。整个1月下旬,首次申请失业救济人数相对平稳,但在截至1月31日当周,许多追踪数据显示该数字升至23.1万左右,报告常将此归因于天气和季节性干扰。

近几周,持续申请失业救济人数徘徊在188万左右的区间。这一水平并不意味经济衰退,但说明劳动力市场已不再足够紧张,无法在没有生产率提升的情况下推动工资快速增长。

这一背景支持了一个“低火慢炖、招聘放缓”的叙事:经济仍在运行,但雇主不再像一两年前那样急于争夺劳动力。

此外,JOLTS职位空缺数也已下滑至多年低点,这很重要,因为职位空缺的变化往往滞后地预示着就业人数的走势。如果职位空缺减少,下一步通常是招聘步伐放缓,而不一定是大规模裁员。

ISM制造业PMI强劲反弹,但在经济周期后期的放缓阶段,其就业分项指标往往难以持续保持在50的荣枯线上方。

失业率:为何预期保持4.4%的前值

失业率数据源于家庭调查,鉴于职位空缺数降低且失业救济申请数据不再显示“极度紧张”,市场更倾向于认为失业率维持与4.4%前值相平水准。

重要的是,市场的反应可能呈现非线性:若失业率维持在4.4%,交易员或许可以淡化疲软的整体就业数据;但如果失业率攀升,就会强化“劳动力市场正在降温”的叙事,并倾向于更快地压低收益率。

数据修正

当前这个时间点,许多就业报告中一个未被充分重视的特征是基准修正和季节性修正的存在(或临近)。

如果修正显著改变了过去就业增长的水平或趋势,市场可能将该报告视为一次结构性重估事件,而非单纯的一个月数据点。这就是为什么将“最大意外风险”排名中把就业人数列为首位:主数据与修正值的组合,可能引发利率和外汇市场反应的肥尾效应。

市场可能如何反应

不妨以一种有助于理解的方式来思考非农数据发布后的行情:“利率先行”。美债曲线前端和中段往往率先反应,汇市随之而动。大致情况如下:

数据强于预期(非农就业人数≥10万,和/或失业率4.3%):收益率上行,美元走强,风险资产震荡;黄金通常承压。

符合预期/“恰到好处”(约6万-9万,失业率4.4%):风险情绪更趋平稳,美元走势不一,收益率持稳或走低(取决于薪资数据和修正值)。

疲软的基准情形(4.5万,失业率4.5%):收益率下行,美元走软,黄金获买入上涨;若未引发衰退担忧,股市可能先震荡后企稳。

下行意外冲击(就业人数≤0-2万,和/或失业率4.6%+,和/或重大负向修正):风险规避情绪升温;收益率急剧下挫;美元走势则更为复杂(可能对避险货币走弱)。

结论

基准预测是一份疲软但并非灾难性的就业报告:非农就业人数约为7万,失业率4.4%。

更大的风险并非劳动力市场的急剧崩溃,而是就业市场降温趋势的延续——若数据修正放大这一趋势,将迫使市场对美联储的政策路径进行重新定价。

在本周通胀数据尚未公布的情况下,非农就业报告关键不在于单一数字本身,而更多在于其揭示的经济动能信号。