兴证策略:如何理解HIBOR利率波动及对港股影响?

引言:近一个月以来,随着港币逼近弱方保证,市场担忧港元流动性收紧及其对港股的冲击。如何理解本轮HIBOR利率和港元汇率在短期的剧烈波动?后续HIBOR利率走势如何变化?HIBOR利率回升又将对市场有哪些影响?详见报告。

一、从本轮HIBOR利率和港元的波动说起

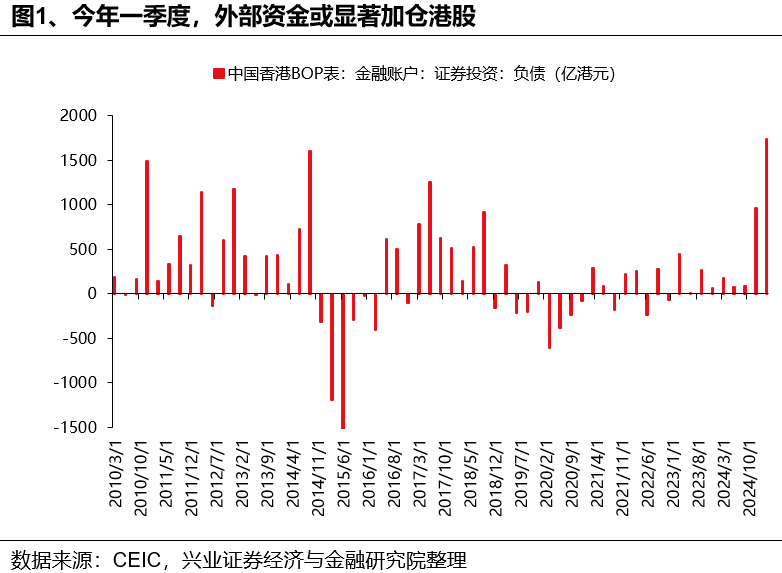

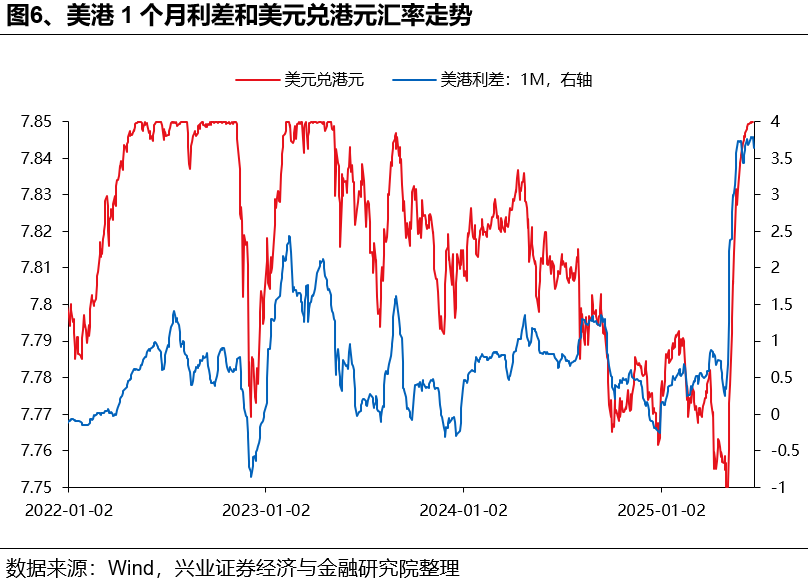

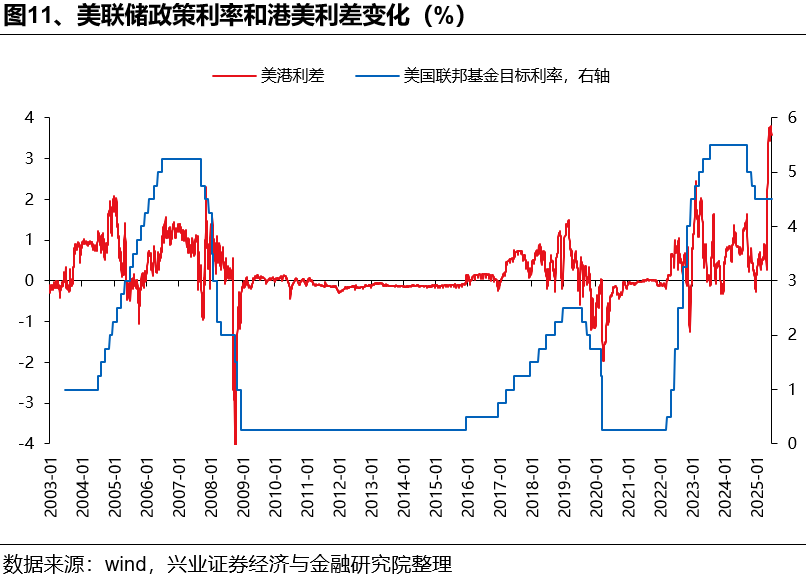

今年以来,中国内地和海外资金大幅流入港股,叠加5月初新台币的快速升值,美元兑港币于5月2日突破7.75的强方保证。一方面,DeepSeek R2的问世和民营经济座谈会的召开点燃了市场做多情绪,与此同时,特朗普政府对美元信用的损害使投资者“去美元化”、全球资金进行再配置,因此今年一季度,南下资金和海外资金双双加仓港股,中国香港金融账户中的证券投资分项的负债增加超1700亿港元。另一方面,5月初,由于中国台湾的出口商开始抛售美元,叠加中国台湾寿险企业因未充分对冲外汇敞口而被迫开始卖出美元,导致新台币兑美元暴涨,进而扩散至整个亚太地区的货币出现快速升值,美元兑港币于5月2日突破7.75的强方保证区间。

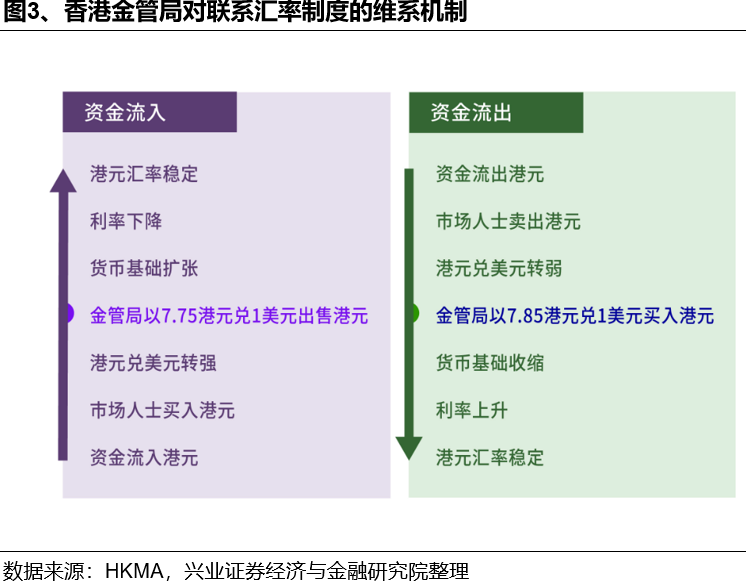

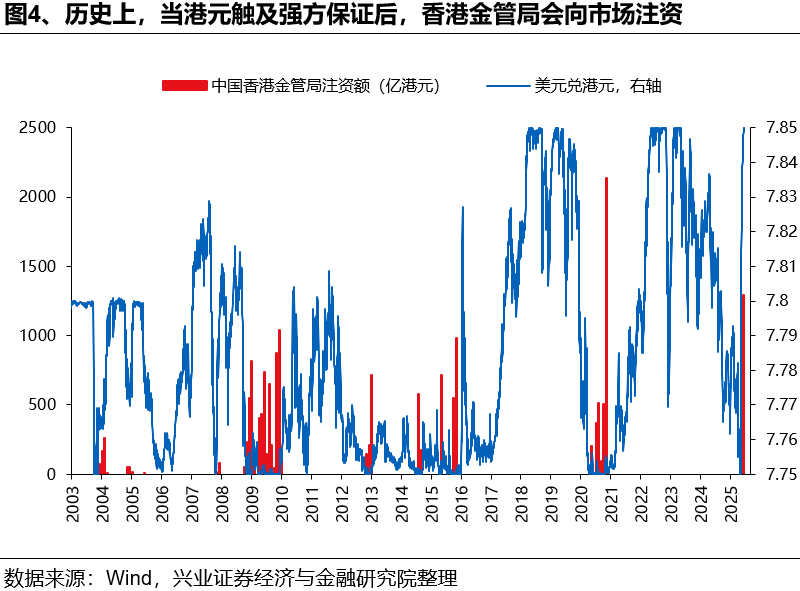

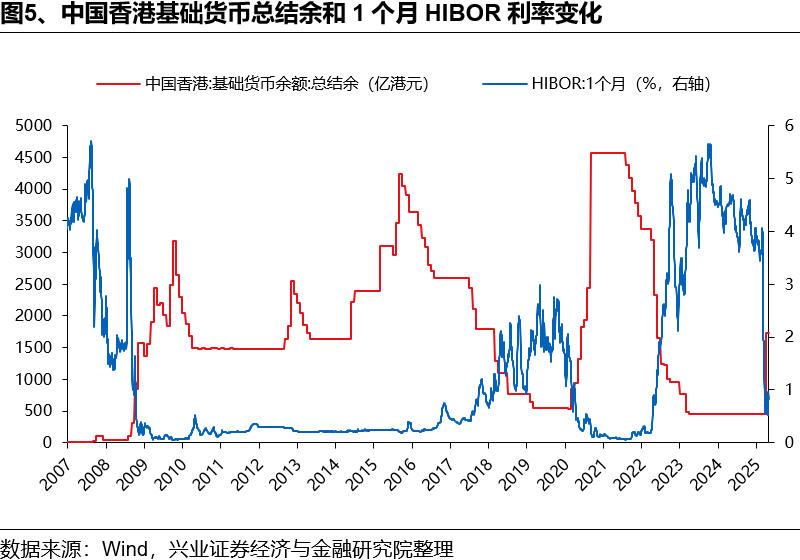

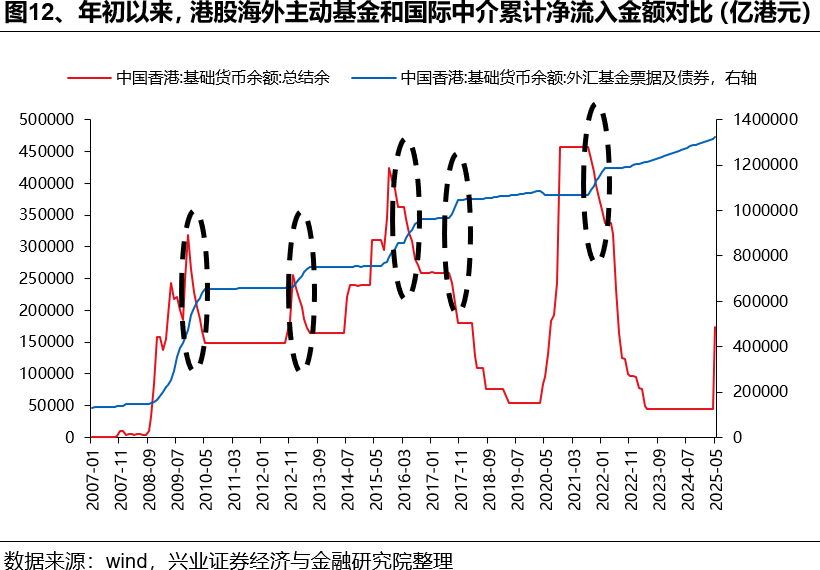

面对较大的美元兑港币的贬值压力,5月初,香港金管局快速向市场注资近1300亿港元,而基础货币总结余规模的攀升也显著压低HIBOR利率。中国香港自1983年10月17日实施联系汇率制度,使港元汇率保持稳定在7.75至7.85港元兑1美元的区间内。因此,5月2日和3日,HKMA分别投放了1166亿和128亿港元的流动性,带动香港银行间市场总结余由446亿港元飙升至1734亿港元。随着基础货币总结余规模的急速扩张,叠加香港整体信贷需求持续疲软,银行间泛滥的流动性使HIBOR利率(1个月期限,全文如无特别说明均为1个月期限)由4月底的3.95%降至5月底的0.59%。

5月底以来,走阔的港美利差驱动资金开展“空港元、多美元”的套息交易,因此,美元兑港元又逐渐回到7.85的弱方保证,最终引发香港金管局于近日回收流动性,HIBOR利率也相应地开始抬升。5月中下旬起,面对超300bp的港美利差,大量资金开展“做空港元、做多美元”的套息交易以无风险套利,而这股港元做空交易拖累港元汇率快速贬值,并于6月26日的纽约交易时间跌破7.85的弱方保证区间,最终引发HKMA同日回笼94.2亿港元的流动性,1个月HIBOR利率也从6月20日的0.52%回升至6月27日的0.83%。

二、如何看待后续HIBOR利率走势?

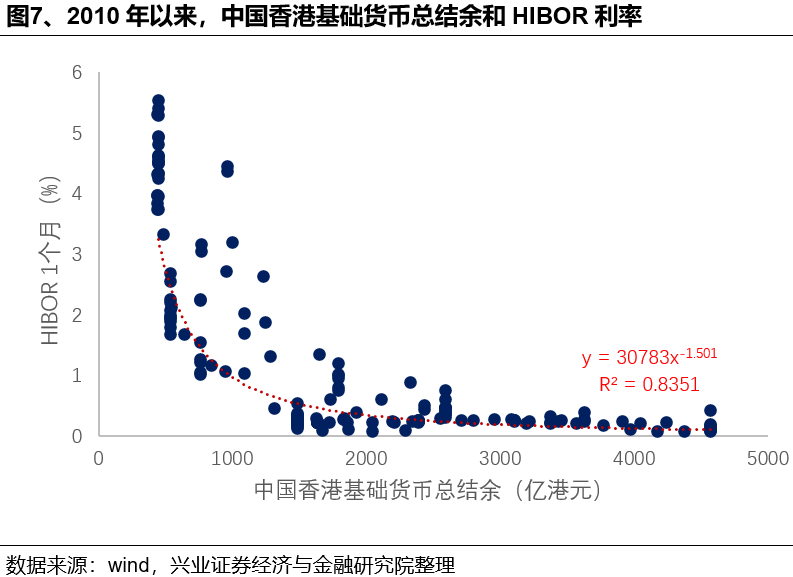

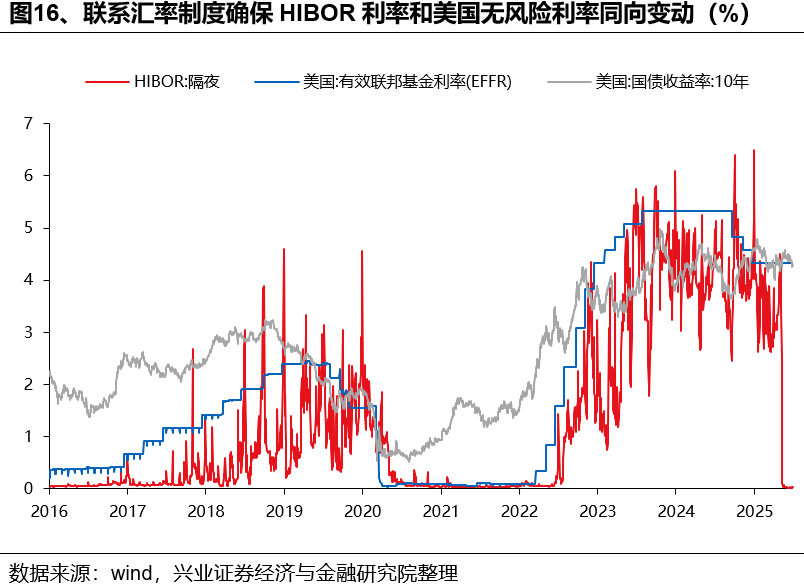

理论上,联系汇率制度下,市场可以通过自发调节的方式确保HIBOR利率紧跟美国SOFR利率,但从当前中国香港银行间的流动性来看,除非香港金管局显著回收流动性,否则HIBOR利率很难大幅上升。当银行间流动性足够充裕时,供给侧影响更大,历史上,当货币基础结余超过1000亿港元后,HIBOR利率处于低位的状态很难被逆转,因此HKMA后续回笼流动性的操作是决定HIBOR利率走势的核心。

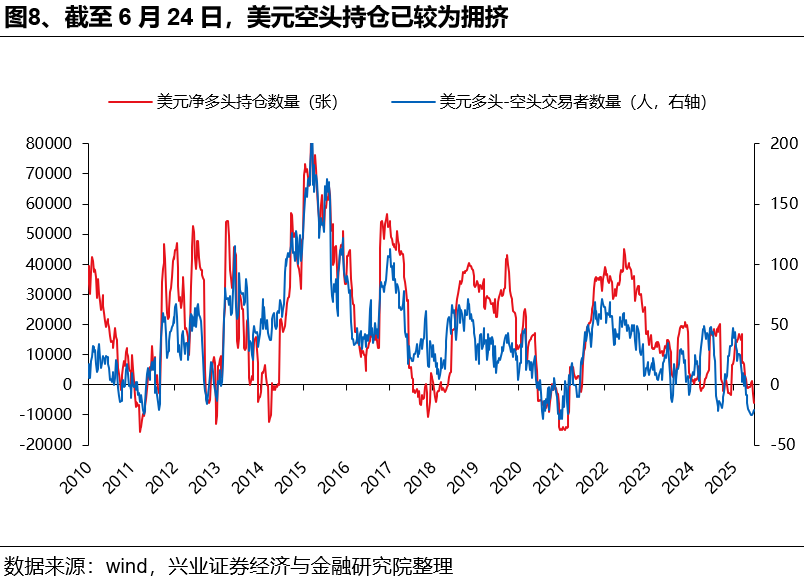

一方面,截至6月26日,隔夜SOFR和HIBOR的利差依然超400bp,因此套息交易或继续驱动资金做空港元、做多美元。另一方面,在没有经济明显恶化的假设下,期限溢价和通胀预期使美债利率居高不下,后续若白宫解决债务上限后,美债的补发需求将进一步推升供给压力,使美债利率有上行风险,叠加当前较为拥挤的美元空头持仓和依然偏弱的欧洲经济,或共同支撑美元小幅升值。

但基于港币汇率前景和美国货币政策周期,HKMA快速大幅回收流动性的必要性和意愿或有限,HIBOR利率回升幅度相对有限。

首先,美元或维持弱势格局,港币贬值压力相对有限。一方面,市场对特朗普政策不确定性和美国政府债务压力的担忧将推动全球资金继续“去美元化”和增加此前偏低的美元外汇对冲比例。另一方面,“美国例外论”的核心支撑在于美国经济的优势,而根据IMF预测,未来美国占全球GDP的比重或逐年度回落,美元自身仍面临较大下行压力。

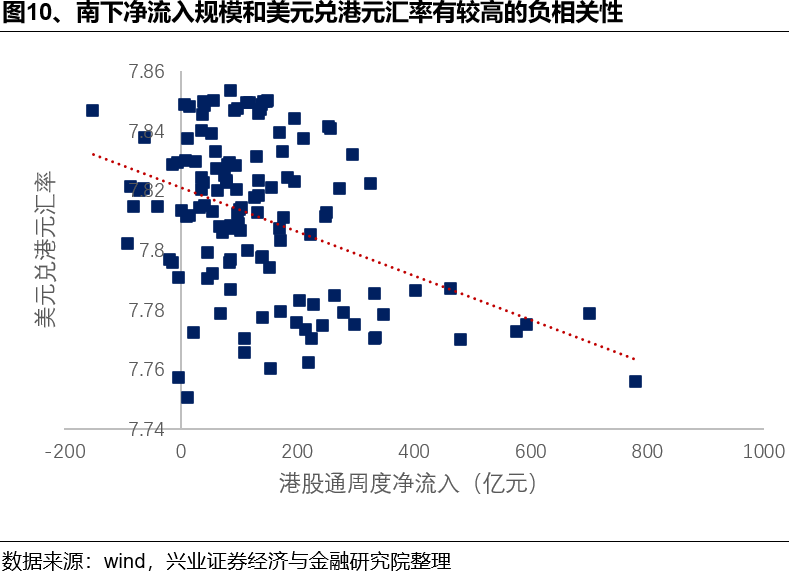

其次,南下资金、企业现金分红和IPO对港元的需求也将支撑港币汇率。第一,内地资金持续南下将产生大量对港币的需求,近几年南下净流入和美元兑港元汇率显著负相关,事实上,5月初港币的快速贬值或也受南下罕见净流出的影响,因此若后续资金持续增配港股,那南下资金就将支撑港元汇率。第二,7-8月仍是上市公司分红派息的高峰阶段,现金分红也将产生对港币的需求。第三,今年以来,截至6月27日,港股IPO规模已突破1000亿港元,随着大批公司加速赴港上市,持续回暖的一级市场也将提振对港元的需求。

然后,联储临近的降息周期有望压低港美利差和HIBOR利率。历史上,美港利差的走阔和港币的快速贬值通常发生在联储加息阶段,本轮的错位主要受4月港元流动性紧张后HKMA所投发的天量流动性和美元持续疲软的影响。往后看,随着关税对美国经济的冲击逐渐显现,尤其是劳动力数据开始恶化后,叠加影子联储主席的引导,市场降息预期或上升,美港利差有望回落。待美联储降息后,中国香港也将跟随降息以压低HIBOR利率。

最后,低利率有助于中国香港实体经济的修复和资本市场的活跃,更加符合香港金管局的诉求。由于中国香港的房贷利率和孖展利率和HIBOR利率挂钩,因此较低的HIBOR利率有助于地产和资本市场活跃度。5月20日,金管局总裁余伟文表示低利率有利于香港的经济环境和资本市场。因此,香港金管局回收流动性的意愿偏低。HKMA已披露的三季度外汇基金债券和票据发行规模环比变化较小就可以佐证这一逻辑。因为除在银行同业拆息市场直接注资和抽资外,香港金管局还可以通过发行外汇基金票据和债券(EFBN)的方式来主动调节流通性,例如在2009年、2013年、2015年、2017年和2022年中,HKMA都曾增发EFBN以回笼银行间的流动性,但在已披露的三季度的EFBN发行计划中尚未体现这一操作,或指向香港金管局主动大幅回收流动性的意愿不高。

三、HIBOR利率回升对市场有哪些影响?

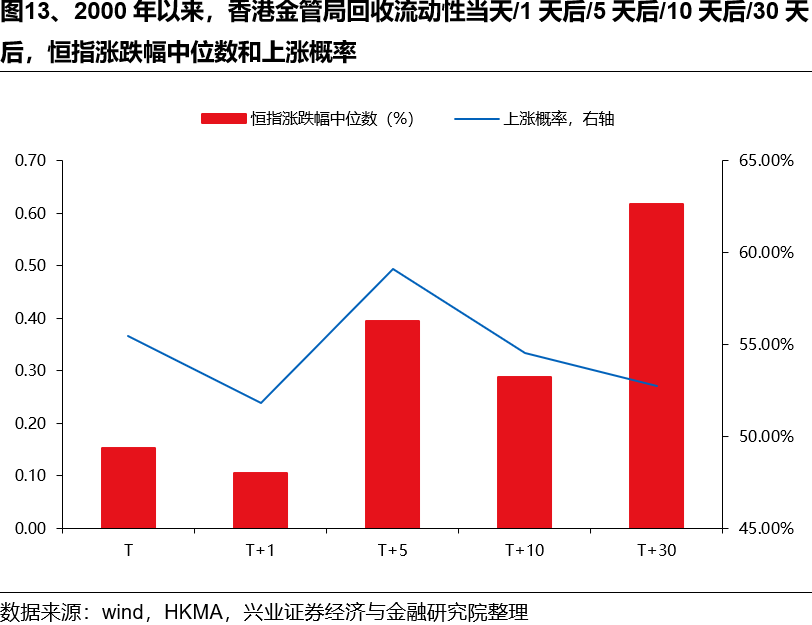

随着美元兑港币再度临近弱方保证区间,市场近期持续担忧HKMA回收流动性将对港股造成冲击,但我们认为这主要源自港股自4月初以来上涨过快且ERP等估值指标显示性价比偏低后的“畏高心理”,HKMA回笼流动性的操作对港股不会产生明显拖累。从历史数据来看, 2000年以来,香港金管局回收流动性当天/1天后/5天后/10天后/30天后,港股涨跌幅中位数均为正,而上涨和下跌概率基本“55开”,没有明显的规律。2022年5月-11月和2023年2月-5月中,HKMA持续回收流动性后港股所出现的下跌或更多受美联储加息周期和国内经济下行压力较大的拖累。此外,香港基础货币总结余规模的回落也并不意味着港股的下跌,例如2016年2月-2018年1月和2022年10月-2023年1月。

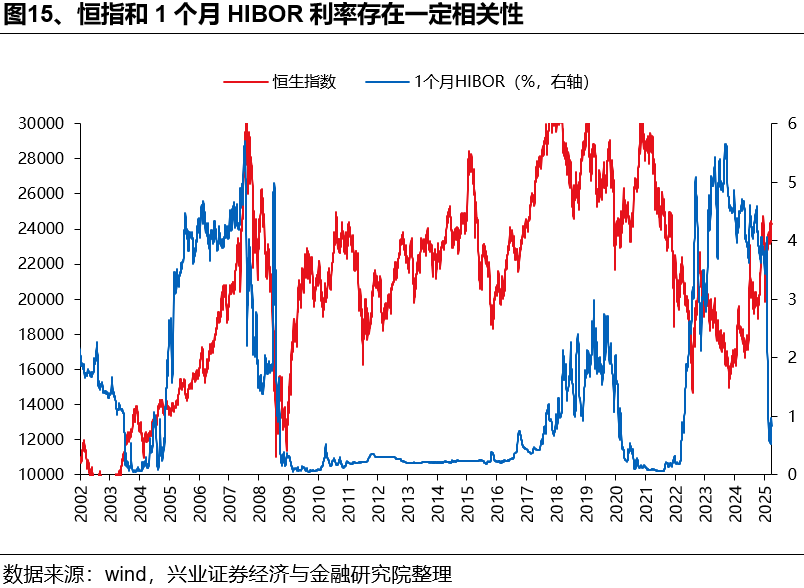

HIBOR利率与港股的高相关性更多还是在反映美元流动性对港股的影响。从数据上来看,HIBOR利率和港股有较为明显的负相关关系,最近十年二者的相关系数为-0.58,但这可能是因为联系汇率制度下,HIBOR利率的走势大概率对应着广义美元流动性的变化。美元流动性收紧阶段,随着美元指数/美债利率上升,HIBOR利率大概率同步跟随上升,反之,在美元贬值或美债利率下行的宽松阶段,HIBOR利率大概率维持低位。因此,作为美元流动性的“代理变量”(近十年HIBOR利率和10年美债与美元指数的相关系数为0.79和0.7),HIBOR利率通过对资本流动和估值定价锚的双重影响,体现出与港股较强的负相关性。若将HIBOR利率和美元指数同时作为变量对恒生指数进行回归分析,我们可以发现美元指数在统计上更为显著,且回归系数也显示美元指数对港股的影响更高。

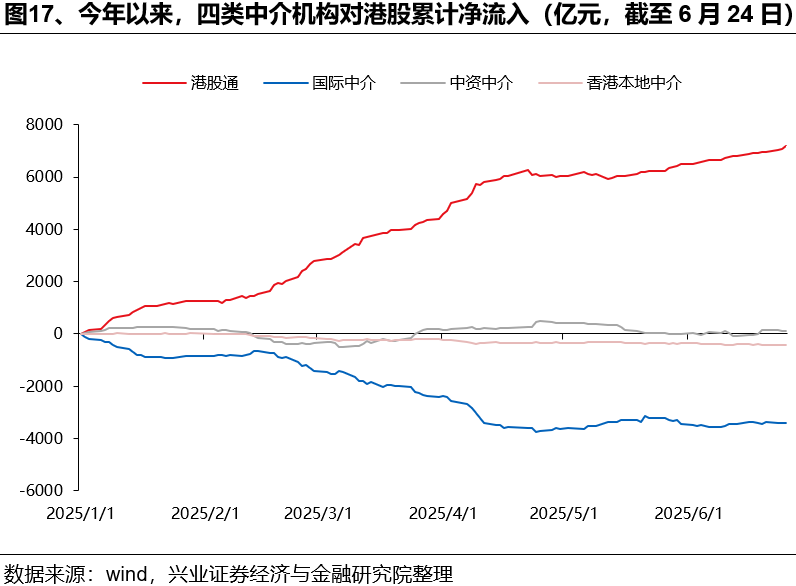

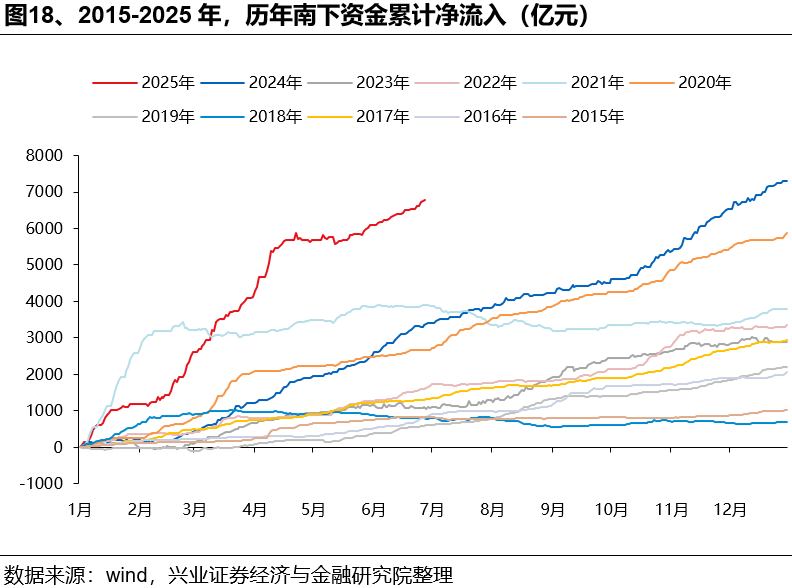

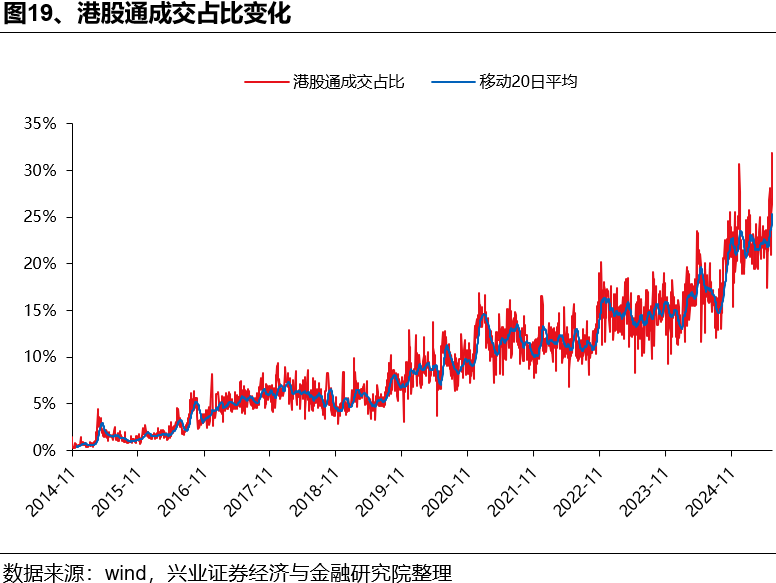

但是,南下资金的大幅流入已经改变了港股的生态,美元流动性已不再是港股的主导因素,所以我们应该理性思考HIBOR利率。2025年初至6月27日,南下资金累计净流入超7250亿港元,不仅加仓节奏远超历史同期水平,更是今年港股市场最主要的增量资金。此外,从成交占比来看,港股通成交金额占港股整体成交的比重自去年“9.24”以来也逐渐攀升至25%左右的中枢。随着内地资金的影响日益提升、南向资金开始主导行情,HIBOR利率所反映的美元流动性对港股的影响被削弱,因此,我们应该理性看待HIBOR利率的波动。

往后看,单纯因套息交易和香港金管局回笼流通性所导致的HIBOR利率变化可能对港股市场的影响相对有限,我们判断港股2025年下半年将震荡向上并有望在秋季持续创年内新高。短期,警惕三季度初期港股行情的潜在战术性调整,重点关注90天暂停到期关税层面的变数和7月份美债和日债市场是否会引起全球金融市场的动荡,但是,届时恰恰是趁震荡继续买入,为下半年布局的良机。8月份以后,伴随中美贸易谈判取得更大进展、美联储降息以及抗战胜利80周年纪念活动陆续展开,港股行情有望迎来基本面和风险偏好双改善,从而走出创新高之旅。

本文转载自“尧望后势”微信公众号;智通财经编辑:陈筱亦。