滚动更新丨三大指数集体高开,算力租赁板块涨幅居前

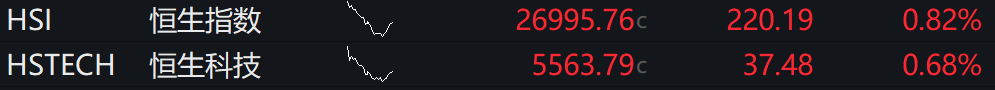

09:32港股AI应用股盘初走强,智谱涨超11%,MINIMAX-WP涨近7%,金山云涨超3%。

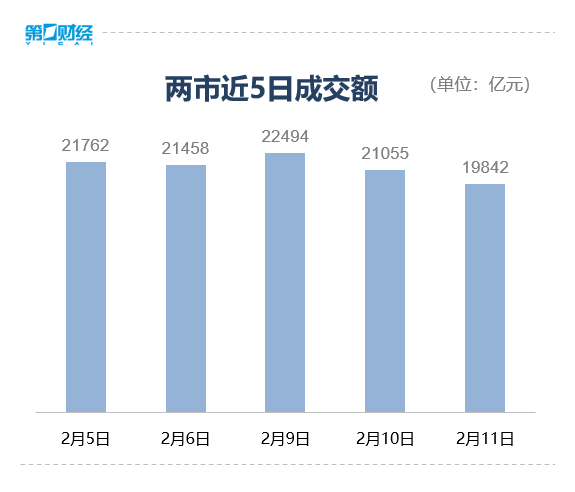

09:27 A股开盘|沪指涨0.12%,算力租赁板块涨幅居前

沪指涨0.12%,深成指涨0.12%,创业板指涨0.3%,科创综指涨0.43%。通信服务、液冷服务器、算力租赁板块走强,智谱AI板块表现活跃,影视院线板块走低。

09:25央行今日开展1665亿元7天期逆回购操作,中标利率为1.40%,与此前持平。

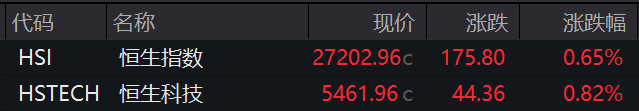

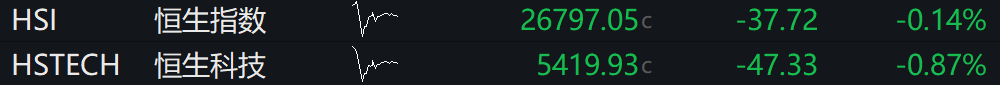

09:24 港股开盘丨恒指跌0.2% 智谱涨超8%

恒指跌0.2%,恒生科技指数跌0.47%。科技股多数低开,美团、腾讯控股、百度集团跌超2%,网易、阿里巴巴跌超1%。智谱涨8.77%,公司正式上线并开源GLM-5。

09:16人民币兑美元中间价报6.9457,调贬19个基点。前一交易日中间价报6.9438。

举报