在矛盾中捕猎:告别叙事,拥抱波动

来源:加密大椰子

原标题:叙事博弈主导的市场:波动性为核心资产

当前市场的多元博弈框架

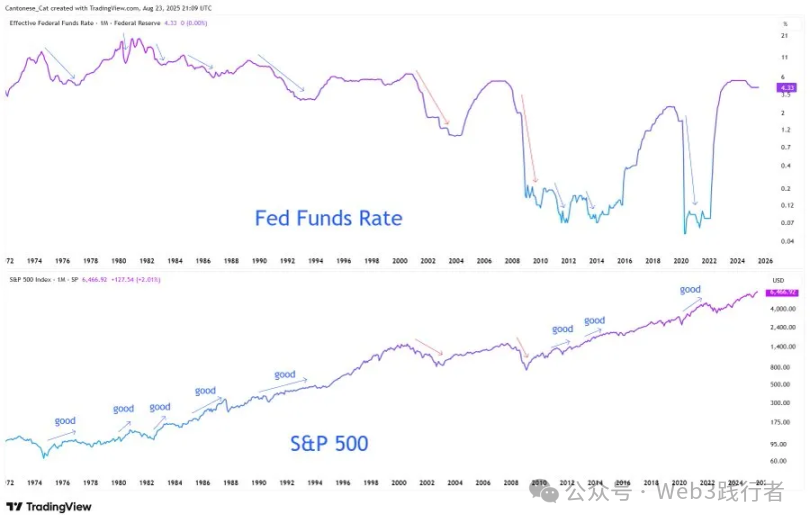

每一轮经济与金融周期均有其主导叙事逻辑,而当下市场正处于多重矛盾叙事的交织博弈之中:比特币的季节性波动规律与减半后周期特性形成对冲,美联储的政策表态模糊性与通胀黏性构成张力,债券市场收益率曲线陡峭化背后同时隐含经济缓解与衰退预警的双重信号。这种叙事层面的 “撕裂”,并非短期市场噪音,而是当前宏观环境复杂性与结构性矛盾的集中体现,也决定了市场将在剧烈波动中寻找新的平衡支点。

从时间维度拆解,当前市场的波动逻辑呈现出清晰的分层特征:

-

短期(1-3 个月):比特币的 “9 月效应” 与减半后周期的特殊性形成核心矛盾。历史数据显示 9 月是比特币传统弱势月份,多头清算引发的下跌行情反复出现,但 2025 年处于比特币减半后年份,而历史上减半后年份的第三季度往往呈现看涨趋势,这种季节性规律与周期特性的冲突,将大概率催生年内首次显著波动。

-

中期(3-12 个月):美联储政策可信度危机成为关键变量。通胀压力下的被迫降息,将打破传统货币政策传导路径,重塑股票、债券、大宗商品等资产的估值逻辑,政策信号的模糊性与市场预期的敏感性,将进一步放大资产价格波动。

-

长期(1 年以上):加密货币市场的结构性需求支柱面临考验。不同于以往周期依赖散户或机构资金流,当前加密货币需求的核心支撑来自企业加密财库(如 MSTR、Metaplanet 等机构的 BTC、ETH 持仓),若这一结构性支柱因资产负债表压力出现逆转,将引发需求端向供应端的传导,重塑加密货币周期逻辑。

对投资者而言,当前市场的核心认知框架需从 “单一叙事验证” 转向 “多元叙事碰撞”—— 有效信号不再隐藏于孤立数据点(如单月通胀数据、比特币单日涨幅),而是存在于不同叙事维度的矛盾与共振之中,这也决定了 “波动性” 不再是风险的附属品,而成为当前环境下可被挖掘的核心价值载体。

比特币:季节性博弈与减半周期的双重定价

(一)历史规律与当前特殊性的冲突

回顾 2013-2024 年比特币月度收益率数据,9 月表现持续弱势:2018 年 9 月下跌 9.27%、2022 年 9 月下跌 13.88%、2023 年 9 月下跌 12.18%,“多头清算→价格回调” 的传导路径反复出现。但 2025 年的特殊性在于,其处于比特币减半后的关键年份 —— 历史数据显示,减半后年份的第三季度(7-9 月)往往呈现强势特征:2020 年 Q3 涨幅 27.7%、2024 年 Q3 涨幅 16.81%,这种 “季节性弱势” 与 “周期强势” 的碰撞,构成了当前比特币定价的核心矛盾。

(二)波动性压缩后的回归逻辑

2025 年截至 8 月,比特币尚未出现单月涨幅超 15% 的行情,显著低于历史牛市周期中 “单月涨幅 30%+” 的常态,反映出当前市场波动性处于阶段性压缩状态。从周期规律看,牛市中的暴涨行情具有 “集中释放” 特征,而非均匀分布 ——2020 年 11 月涨幅 42.95%、2021 年 11 月涨幅 39.93%、2024 年 5 月涨幅 37.29%,均验证了这一规律。

由此可推导当前投资逻辑:2025 年剩余 4 个月内,波动性的回归是确定性事件,分歧仅在于时间节点。若 9 月因季节性因素出现回调,将形成 “减半后周期支撑 + 波动性修复预期” 的双重支撑,大概率成为第四季度上涨行情启动前的最后入场窗口。这种 “回调即机会” 的逻辑,本质是对 “季节性短期扰动” 与 “周期长期趋势” 的权重再平衡,而非单纯依赖历史规律的线性推演。

美联储:政策叙事分裂与可信度风险的定价重构

(一)杰克逊霍尔演讲的信号误读与真实意图

美联储主席鲍威尔在 2025 年杰克逊霍尔全球央行年会上的表态,被市场初步解读为 “激进宽松信号”,但深入分析可见其政策逻辑的微妙性:

-

降息路径的限定性:鲍威尔明确 “为 9 月降息保留空间”,但同时强调 “此举不标志宽松周期启动”,即单次降息更偏向 “通胀压力下的阶段性调整”,而非 “新一轮宽松的开端”,避免市场形成 “连续降息” 的预期惯性。

-

劳动力市场的脆弱平衡:其提及的 “劳动力供需双放缓” 隐含深层风险 —— 当前就业市场的稳定并非源于经济韧性,而是供需两端的同步疲软,这种平衡具有 “不对称风险”:一旦打破,可能引发裁员潮的快速传导,这也解释了美联储在 “降息” 与 “防衰退” 之间的摇摆。

-

通胀框架的重大转向:美联储正式放弃 2020 年推出的 “平均通胀目标制”,回归 2012 年的 “平衡路径” 模式 —— 核心变化在于 “不再容忍通胀阶段性高于 2%”“不再单一聚焦失业率目标”,即便市场已消化降息预期,美联储仍在强化 “2% 通胀目标锚” 的信号,试图修复此前因政策摇摆受损的可信度。

(二)滞胀环境下的政策困境与资产定价影响

当前美联储面临的核心矛盾是 “滞胀压力下的被迫降息”:核心通胀因关税冲击持续黏性(鲍威尔明确 “关税推高物价的影响将持续累积”),劳动力市场疲软信号显现,而美国高债务负担(政府债务 / GDP 比率持续攀升)使得 “高利率维持更久” 在财政与政治层面均不可行,形成 “支出→借贷→印钞” 的恶性循环。

这种政策困境直接转化为资产定价逻辑的重构:

-

可信度风险成为核心定价因子:若 2% 通胀目标从 “政策锚点” 退化为 “愿景式表述”,将引发债券市场对 “通胀溢价” 的重新定价 —— 长期美债收益率可能因通胀预期上行而走高,股票市场的 “盈利估值差” 进一步扩大。

-

稀缺资产的对冲价值凸显:在法币信用稀释风险上升的背景下,比特币、以太坊、黄金等具有 “稀缺性属性” 的资产,其 “抗通胀稀释” 功能将被强化,成为对冲美联储政策可信度下降的核心配置标的。

债券市场:陡峭化曲线背后的衰退预警信号

(一)曲线陡峭化的表面与本质

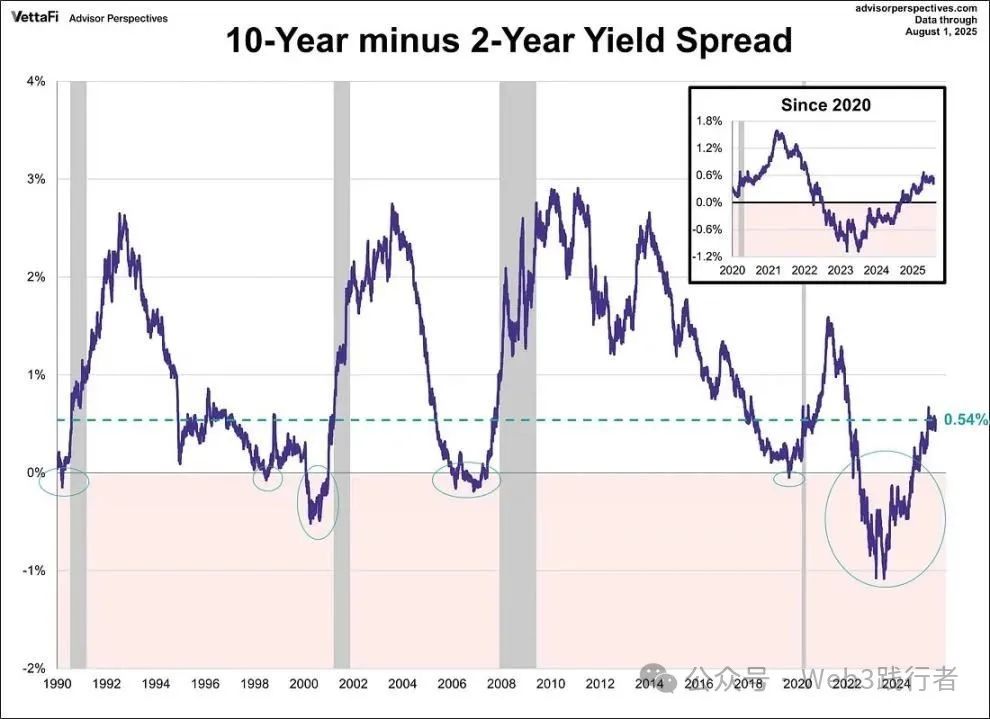

2025 年 8 月,10 年期与 2 年期美债利差从历史深度倒挂区间反弹至 + 54 个基点,表面上呈现 “曲线正常化” 特征,被部分市场观点解读为 “经济风险缓解” 信号。但历史经验(尤其是 2007 年)警示,曲线倒挂后的陡峭化存在 “良性” 与 “恶性” 两种路径:

-

良性陡峭化:源于经济增长预期改善,企业盈利前景向好推动长期利率上行速度快于短期利率,往往伴随股票市场上涨与信用利差收窄。

-

恶性陡峭化:源于短期利率因政策宽松预期快速下跌,而长期利率因通胀预期黏性维持高位,本质是 “政策宽松无法对冲经济衰退风险” 的预警,2007 年曲线陡峭化后即爆发次贷危机,正是这一路径的典型案例。

(二)当前陡峭化的风险属性判定

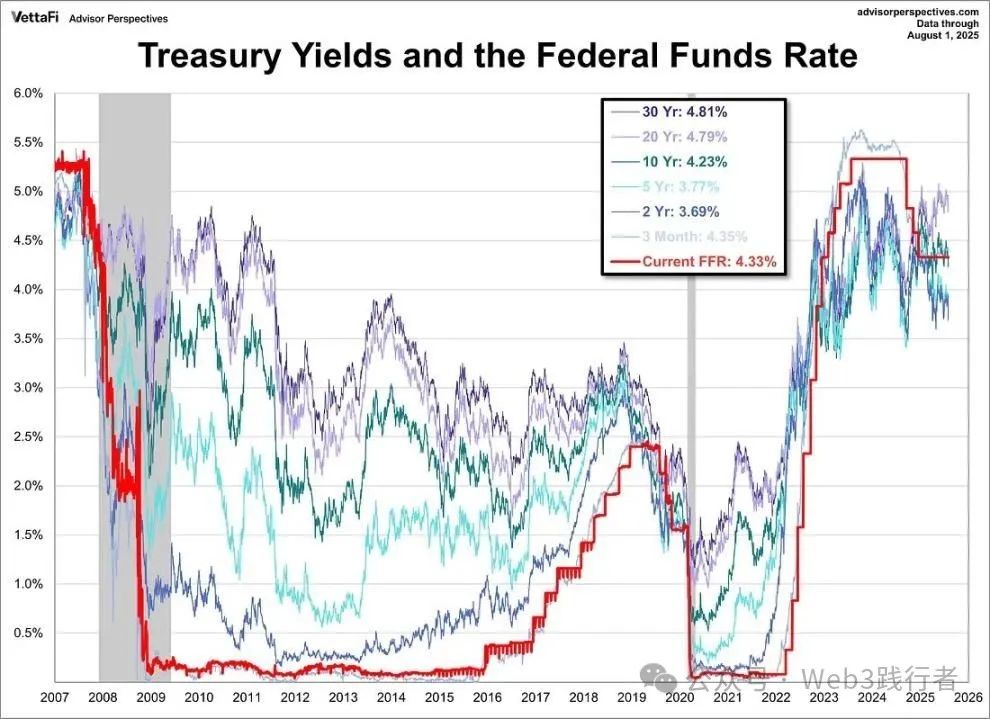

结合当前美债收益率结构,3 个月期美债收益率(4.35%)高于 2 年期收益率(3.69%),10 年期收益率(4.23%)虽高于 2 年期,但主要受长期通胀预期支撑 —— 市场将美联储 9 月降息预期解读为 “对滞胀的被动应对”,而非 “经济韧性下的主动调整”,这种 “短期利率下跌 + 长期通胀黏性” 的组合,符合 “恶性陡峭化” 的核心特征。

这一判断的核心依据在于:曲线陡峭化并非源于增长信心修复,而是市场对 “政策失效” 的定价 —— 即便美联储启动降息,也难以扭转核心通胀黏性与经济疲软的双重压力,反而可能通过 “宽松预期→通胀预期上行” 的传导,进一步加剧滞胀风险,这也意味着当前债券市场的 “表面健康” 下隐藏着显著的衰退预警信号。

加密货币:结构性需求支柱的脆弱性考验

(一)当前周期的需求逻辑差异

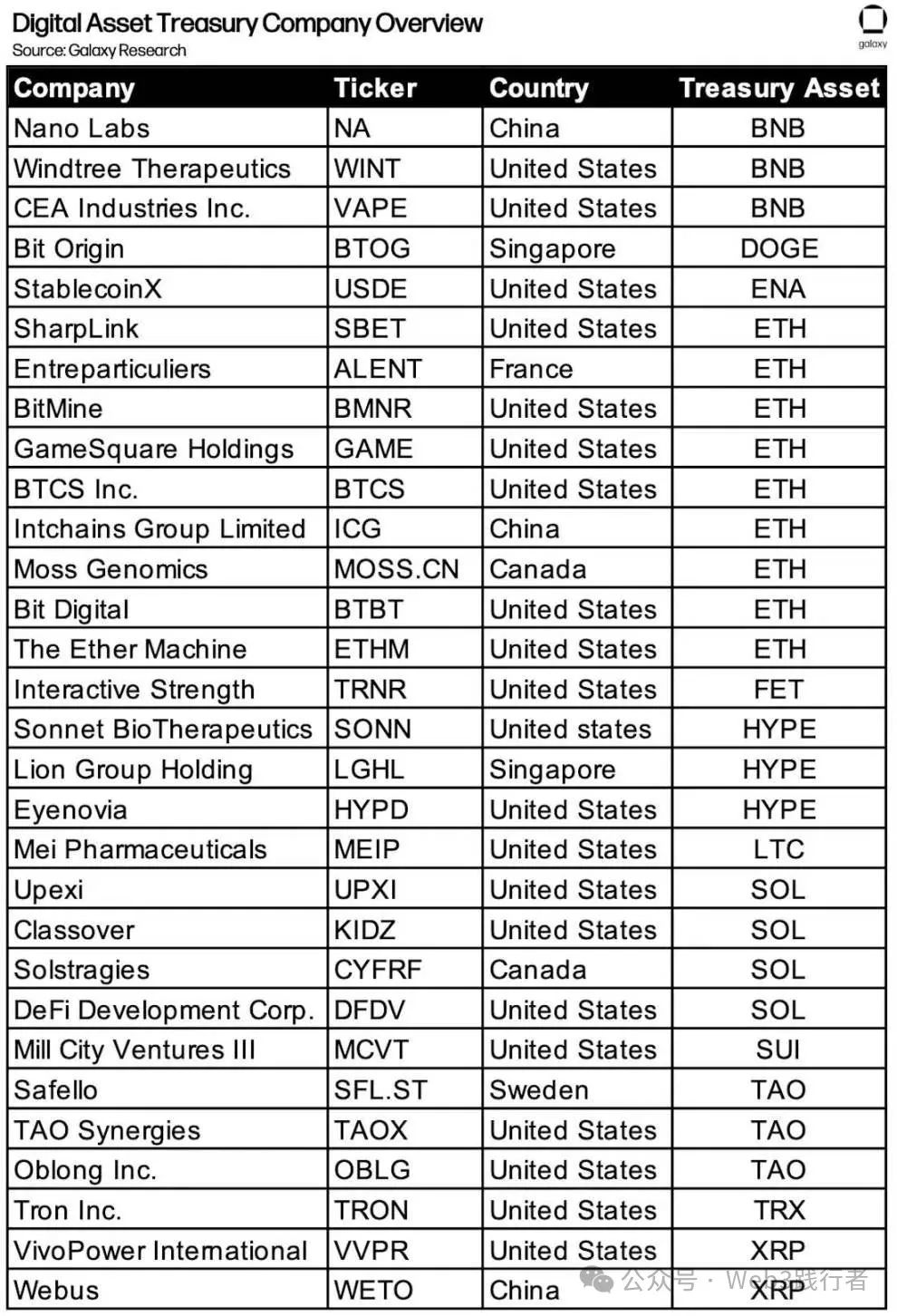

对比加密货币三轮牛市周期的核心驱动因素:2017 年依赖 ICO 融资热潮(散户主导的增量资金),2021 年依赖 DeFi 杠杆与 NFT 投机(机构与散户的杠杆资金共振),2025 年则呈现出 “结构性需求主导” 特征 —— 企业加密财库成为核心买方力量。

从 Galaxy Research 数据可见,截至 2025 年 8 月,全球超 30 家上市企业将 BTC、ETH、SOL 等加密资产纳入 treasury 配置,其中 MSTR 的 BTC 持仓规模超 10 万枚,Bit Digital、BTCS 等机构的 ETH 持仓占流通量比例持续提升。这一 “企业级配置需求” 区别于以往的 “投机性需求”,被视为当前加密货币市场的 “稳定器”。

(二)需求逆转的潜在风险

当前企业加密财库的稳定性依赖 “净值溢价” 支撑 —— 若相关企业股价因市场波动或业绩压力出现下跌,导致 “加密资产持仓市值 / 企业总市值” 比率失衡,可能引发 “被迫减持加密资产以稳定资产负债表” 的连锁反应。历史经验表明,加密货币周期的终结往往源于 “核心需求机制的逆转”:2017 年 ICO 监管收紧终结牛市,2021 年 DeFi 杠杆清算引发崩盘,2025 年若企业加密财库从 “净买方” 转为 “净卖方”,将成为周期转向的关键触发点。

这种风险的特殊性在于其 “结构性传导”—— 企业减持不同于散户或机构的短期交易行为,往往具有 “规模大、周期长” 特征,可能打破当前加密货币市场的 “供需平衡脆弱态”,引发价格超调与流动性收缩的双重压力。

结论:波动性作为核心资产的投资逻辑重构

当前市场的本质是 “叙事碰撞下的波动性定价时代”,四大核心矛盾构成了投资决策的底层框架:比特币的 “季节性回调” 与 “减半后上涨” 碰撞,美联储的 “谨慎表态” 与 “滞胀降息” 碰撞,债券市场的 “曲线正常化” 与 “衰退预警” 碰撞,加密货币的 “企业财库支撑” 与 “需求逆转风险” 碰撞。

在这一环境下,投资者的核心能力需从 “预测单一叙事走向” 转向 “捕捉多元叙事碰撞中的波动性机会”:

-

主动拥抱波动性:不再将波动视为风险,而是将其作为获取超额收益的核心载体 —— 如利用比特币 9 月季节性回调布局,通过美债曲线陡峭化阶段的利率波动进行套利。

-

强化对冲思维:在政策可信度下降与滞胀风险上升的背景下,配置比特币、以太坊、黄金等稀缺资产,对冲法币信用稀释与资产估值重置风险。

-

跟踪结构性信号:密切关注企业加密财库的持仓变化、美联储通胀目标的执行力度、美债收益率曲线的斜率变化等 “结构性指标”,这些指标是判断叙事碰撞方向的关键锚点。

最终,当前市场的投资机会不在于 “选择某一种获胜叙事”,而在于认识到 “波动性本身就是资产”—— 在叙事碰撞的时代,能够驾驭波动、对冲风险、捕捉矛盾中的价值支点,才是构建长期投资优势的核心逻辑。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

(来源:比推)