特醫食品提供商「聖桐特醫」首次遞表,穩居本土特醫食品品牌榜首

特醫食品提供商「聖桐特醫」首次遞表,穩居本土特醫食品品牌榜首

日期:2025年6月4日 上午9:52作者:活報告 編輯:Annie

摘要:聖桐特醫於2025年5月30日向港交所遞交招股書,擬在香港主板上市,獨家保薦人為中信證券。

公司是中國領先的特醫食品提供商之一,專注於特醫食品產品的開發、生產及銷售。2024年收入為人民幣8.34億元(年復合增長30.31%),淨利潤0.94億元(年復合增長29.64%)。

成立於2005年,公司是中國領先的特醫食品提供商之一,專注於特醫食品的開發、生產及銷售。

根據招股書,以2024年零售額計,(i)公司在中國特醫食品市場中穩居本土特醫食品品牌榜首,並在所有特醫食品品牌中佔據第四席位,市場份額為6.3%;

(ii)公司在中國嬰兒特醫食品市場中穩居本土特醫食品品牌榜首,並在所有特醫食品品牌中佔據第三席位,市場份額為9.5%。

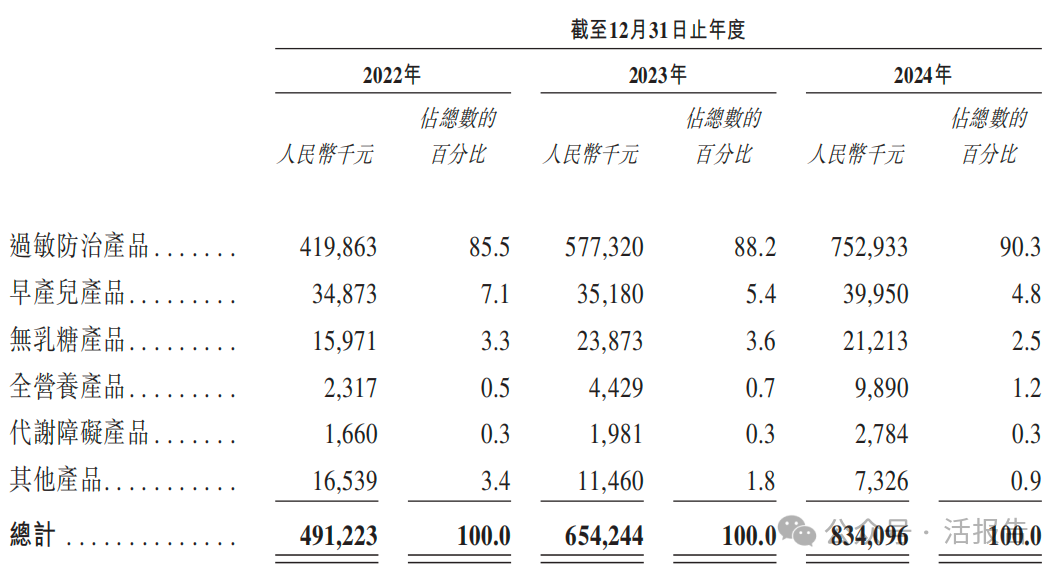

公司已推出五條特醫食品產品線,即:(i)過敏防治產品;(ii)早產兒產品;(iii)無乳糖產品;(iv)全營養產品及(v)代謝障礙產品。

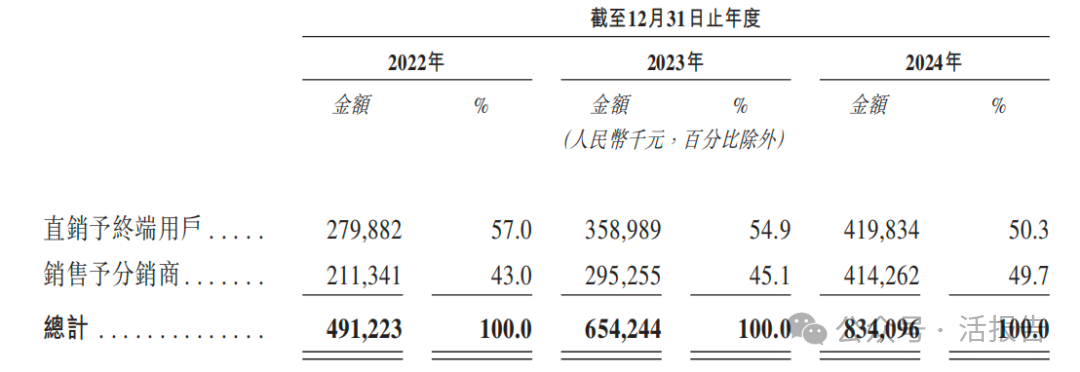

公司主要通過和線下分銷商合作以及直銷銷售產品,截至2022年、2023年及2024年12月31日,公司分别擁有326家、346家及338家線下分銷商。截至2024年12月31日,公司的產品銷售予700多家醫院、產後護理中心及其他醫療機構,並得到其推薦,且在超過17,000個零售點銷售。

財務分析

截至2023年12月31日止三個年度:

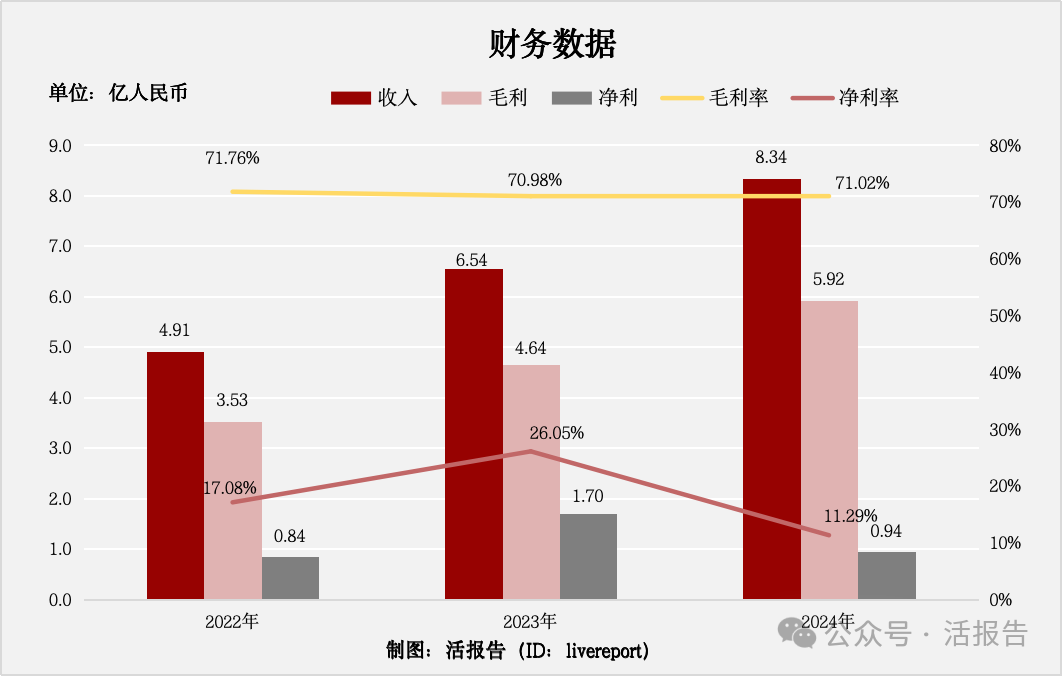

收入分别約為人民幣4.91億元、6.54億元、8.34億元,年復合增長率為30.31%;

毛利分别約為人民幣3.53億元、4.64億元、5.92億元,年復合增長率為29.64%;

淨利潤分别約為人民幣0.84億元、1.7億元、0.94億元,年復合增長率為5.94%;

毛利率分别約為71.76%、70.98%、71.02%;

淨利率分别約為17.08%、26.05%、11.29%。

公司近三年收入、毛利因產品銷量提升而高速增長,毛利率穩定71%左右,2024年淨利有所下滑,主要是公司行政管理開支、財務成本增加,公司新簽北京辦公樓租約。

截至2024年12月31日,公司存貨1.2億,貿易應收0.23億,賬上現金1.63億。

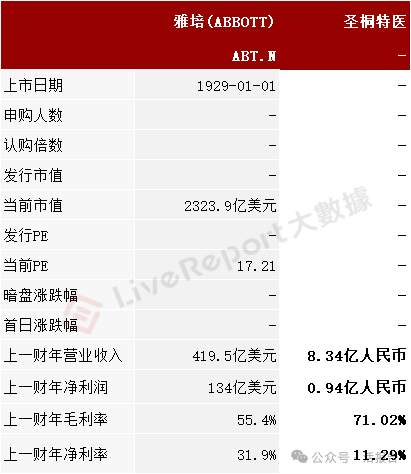

同行業公司IPO對比

本次選取的同行業對比公司為:雅培[ABT.N]

主要股東

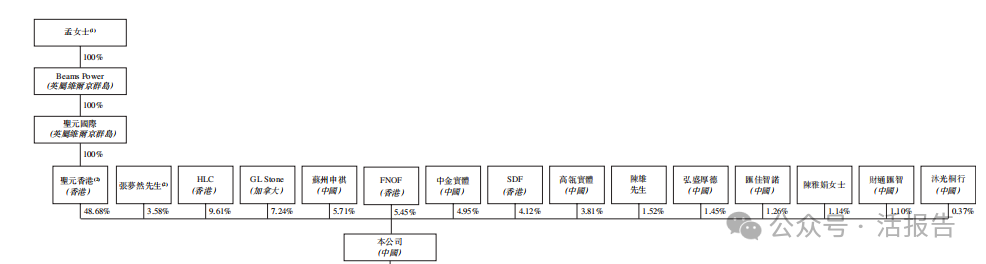

孟秀清女士和張亮先生通過聖元香港持股48.68%,孟女士之子張夢然持股3.58%,孟女士、張亮先生(孟女士配偶)、張夢然先生、Beams Power、聖元國際及聖元香港構成上市規則項下的一組控股股東。

HLC持股9.61%,GL Stone持股7.24%,蘇州申祺持股5.71%、FNOF持股5.45%,中金持股4.95%、SDF持股4.12%、高瓴實體持股3.81%等。

公司架構如下:

管理層情況

中介團隊

據LiveReport大數據統計,聖桐特醫中介團隊共計6家,其中保薦人1家,近10家保薦項目數據表現遠超預期;公司律師共計2家,綜合項目數據表現中規中矩。整體而言中介團隊歷史數據表現有一定優勢。

文章來源:活報告公眾號

(来源:财华社)

相關文章

- 1小時前

- 【IPO前哨】國產ICT巨頭赴港!紫光股份能否獲得青睐?

- 昨天

- 中國數字孿生行業引領者「五一視界」再次遞表,衝刺香港18C上市

- 昨天

- 專注自身免疫性藥物的「和美藥業-B」首次遞表,投後估值39億

- 昨天

- 【IPO前哨】從掃地到割草,樂動機器人IPO背後的智能硬件新戰場

- 昨天

- 港股IPO狂飙:5個月吸金774億,AI企業紮堆上市!

- 昨天

- 【IPO前哨】力積存儲衝刺港股:業績連虧,這些點也值得關注

- 5月30日

- 【IPO前哨】AI營銷龍頭深演智能:從A股折戟到港股「背水一戰」

- 5月30日

- 【IPO追蹤】手回集團港股首秀破發,是偶然還是必然?

- 5月30日

- 【IPO追蹤】新琪安今起招股,預計6月10日上市

- 5月30日

- 【IPO追蹤】容大科技今起招股,股權集中且連續三年分紅