IPO对赌有效、市值对赌无效,公司法新解释即将出台

“对赌回购困局”是最近几年PE/VC和创业企业面临的共同难题。不签回购协议,投资人担心创业者有道德风险甚至直接“跑路”;签回购协议,创业者担心完不成苛刻目标,企业清算甚至搭上个人身家。

近日《最高人民法院关于适用〈中华人民共和国公司法〉若干问题的解释(征求意见稿)》(下称“意见稿”)发布,其中对于实践中频发的对赌回购纠纷作出了针对性回应。

目前创投市场仍处于“买方市场”,资金供给有限,风险投资市场化程度不够,大部分处于融资弱势的创业企业都签订了对赌协议。然而,伴随承诺兑现期限的到来,众多投资人和创业者一步步走向仲裁甚至诉讼。

去年12月,第一财经曾联合全国工商联商会发展服务中心围绕对赌问题共同举行“企业治理创新与合规建设圆桌会”,邀请中国人民大学原副校长吴晓求、全联并购公会会长尉立东以及多位律师和投资人参与讨论,不仅从资本市场发展完善角度提出可行建议,也结合实际案例从司法实践层面形成专业意见建议,为决策层提供参考。

比如,建议完善国有资本考核容错机制,增加投资决策弹性;建立有效的退出机制,畅通IPO、并购退出通道;大力发展S基金,拓宽S基金资金来源、简化国有基金转让程序,化解退出僵局。同时,在司法层面建议完善公司法等相关规定,谨慎裁决,定分止争。

“意见稿肯定了与非上市公司对赌的效力,但履行受到特别限制;否定与上市公司对赌效力。”礼丰律师事务所合伙人于焕超对第一财经记者表示,在司法存在模糊的情况下,对赌双方可能都会想投机,到最后诉讼阶段去试一试输赢。此次司法解释作出明确,可以大大减少双方的投机心理,减少不必要的诉讼。

直指四大争议

新司法解释征求意见稿9月30日发布,已于10月20日结束征求意见,预计将在履行相关程序后正式发布实施。

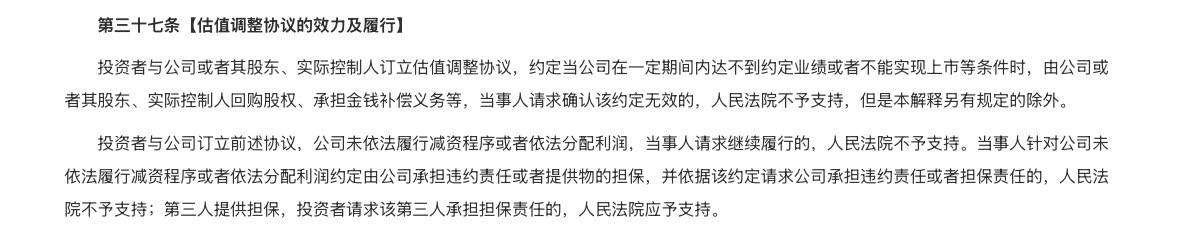

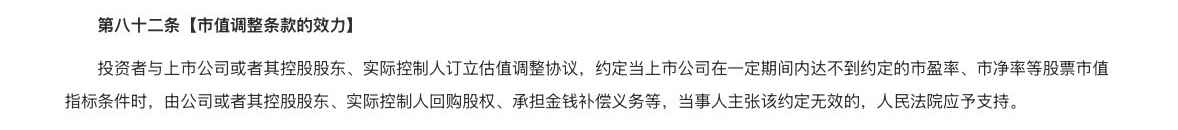

在业内人士看来,此次意见稿中第三十七条“估值调整协议的效力及履行”和第八十二条“市值调整条款的效力”的内容,对厘清一二级市场对赌回购领域的争议,有较为明确的指导性意义。

“根据意见稿,只要与上市公司对赌,常见的表现形式比如与上市公司的市盈率、市净率或者股价挂钩,此类对赌基本按照无效处理。目前来看,司法导向是不能跟上市公司对赌,只能跟非上市公司对赌。”于焕超表示,上市前的对赌,投资人无论是与企业还是创始人、实控人、股东对赌,无论是天使轮还是A轮、B轮,以及Pre-IPO,都是有效的。同时明确,非上市公司回购股权必须减资,现金补偿必须分配利润。

他补充称,有限公司、股份公司对赌条款有效,是九民纪要颁布以来确定的基本规则,上市公司对赌无效也是司法实践中的主流意见。

对于公司没有完成减资或者无利润分配不履行回购义务,投资人能否要求公司承担违约责任或者担保责任,司法实践中存在争议。

据于焕超介绍,法院有过个别判例,判决公司承担赔偿责任并支付违约金,但这种诉求在后续法院体系以及仲裁实践中,几乎没有再得到支持。法理依据在于,公司在没有减资的情况下不能回购,是因为没有满足法定程序、依法不能回购,公司本身没有过错。此次意见稿进一步回应和肯定了司法实践中的主流观点。

值得注意的是,此次意见稿对股东或实控人的担保责任有效性也给出了明确回应。第三人(即创始人或者其他股东等)为公司的回购义务提供担保的,并不会因为公司未能完成减资或者利润分配无法回购而免除担保责任。

有输赢的“双输”,没有输赢的“双赢”

在实践中,通过个性化的条款设计,对赌协议实际上产生了很多“变种”,最典型的就是以“抽屉协议”的形式进行法律责任的规避。

根据相关法律和监管要求,企业在上市之前,需要对此前签订对赌协议进行清理,不允许带过IPO。如果不清理,也会被认定为无效。但据记者了解,实践中存在签订“先清理后恢复”的抽屉协议的情况——如果上市成功,对赌就作废,如果上市没成功,对赌条款就恢复。此类协议在仲裁和法院体系,过往有不少案例被认定为有效。

同样,与企业的对赌认定为有效,但回购也很难得到履行。因为无论是减资还是利润分配,都不是轻易可以达成的条件。

“减资几乎是无法实现的。”于焕超告诉记者,企业要进行减资,有限公司需要全体一致表决,股份公司章程一般要求三分之二以上股东支持,虽然不是完全不可以实现,但这都是很难达到的。“分配利润的话,很多被要求回购的企业是没有利润的。”他补充称。

法律明确对赌是有效的,现实却是针对公司的对赌不可履行,不过,法律给了另一个可能的路径——当公司是回购义务人,股东或实控人为公司提供担保,这种情况现在非常明确,即担保有效,投资人可以要求股东或实控人承担担保责任。

于焕超认为,新司法解释意见稿释放了非常积极、正向的信号,价值导向是保护公司,尤其是公众公司的稳定性。同时,厘清争议,为当前对赌回购纠纷的解决提供了法律依据。

“有输赢的时候,一定是双输。没有输赢的时候,往往是双赢。”他对记者表示,基于代理众多回购纠纷的经验,作为律师现阶段并不主张双方打到底去执行,而是更倾向于动用大量交易和资本市场的工具,帮助双方找到一个都能接受的方式,共同走出困境。同时,在现行司法框架之下,带着商业思维,通过交易条款的设计、改造,开辟出投资人和创业者利益更加一致的退出新路径。

破除“傲慢与偏见”,回归风险投资本质

对赌回购最后走向纠纷,条件苛刻是一个重要原因。

“投资人对对赌条件的容忍度有比较大的差异,我们在调研中发现,有的地方比如深圳,创业者就反映有些国资对赌的条件是只要不破产清算就行,这种条件,创业者是比较容易接受的。”上海交通大学上海高级金融学院青年智库研究员贾德铮对第一财经表示。

很多苛刻的对赌协议的签订,来自经济上行期投资人和创业者的“傲慢与偏见”——创业者非常自信可以完成目标,投资人过于依赖对赌带来的安全感。

“不过这只是表层原因,更深层的原因,还是创投市场竞争不充分,对很多创业者来说,能找到一个投资人就非常不容易,根本就没得选。”贾德铮告诉记者,在前几年IPO“大干快上”的时候这些问题不突出,但近两年IPO收缩,并购和S基金市场又不够成熟,导致问题集中显现。

截至11月6日,今年A股完成IPO数量仅有90家,尽管同比增长明显,但相比2020年全年近400家已明显减少。业内普遍预计未来A股IPO数量或保持在每年100家左右。

并购是近年来政策大力鼓励的领域。证监会主席吴清今年9月下旬曾披露,“并购六条”发布以来,已披露230单重大资产重组。“并购市场相较往年活跃度有明显提升,但对于几十万家得到过股权投资的企业来说,仍然无法满足需求。”贾德铮认为,S基金是一个值得探索的方向,但目前依然有自己的发展困境。

在研究中美S基金市场差异时,贾德铮发现,美国市场已经有一个相对成熟的S基金市场,基金可以转让份额给S基金,S基金可以转让给其他S基金,能够发挥“蓄水池”效用。但目前国内的S基金拿到份额之后,很难转让出去,最终也是要等被收购或者上市,逻辑困境没有改变。

“目前S基金主要在股交中心转让,国资是S基金的持有主力。但是由于多种原因,国资S基金的份额很难流通。”贾德铮对记者说,众多因素导致S基金账面价值很高,市场流通性却不高,交易价格也缺少参考价值。

尽管创投领域困难重重,在国家大力支持科技创新和支持耐心资本的政策引导之下,中国股权投资市场依然在持续回暖。

投中数据显示,2025年前三季度,新募集基金数量和规模分别同比上升18.3%、8.0%,其中政府投资基金、地方国资平台、险资、AIC出资活跃。投资方面,前三季度投资案例数和披露金额分别上升19.8%、9.0%。其中,硬科技领域获得市场较高关注,IT、半导体、生物技术/医药健康、机械制造等领域投资案例数量均超千起,AI、GPU、创新药、智能制造等细分领域热度较高。

退出方面,2025年前三季度被投企业IPO案例数为1002笔,同比上升37.8%;并购退出案例数合计352笔,同比上升84.3%。

贾德铮认为,解决对赌回购困局,短期来看,需要进一步完善司法执法,在诉讼纠纷解决中引入更多商业视角,让投资人和创业者共克时艰,走向双赢。长远来看,还需要继续完善IPO、并购、S基金市场,提升风险投资的市场化程度,从中央层面推动建立市场化考核机制,提升国资、PE/VC、CVC等投资能力,创业者也要提升企业经营管理能力。