3900点关口后市如何演绎?招商基金四季度投资观点上新

2025年10月,沪指站上3900点关口,市场震荡与分化加剧。四季度国内外多空因素交织,宏观经济与海外市场有何展望并如何影响股债市场?宏观、权益、固收、全球资产等具体领域有哪些关注要点?

招商基金近期召开的最新一期投资决策委员会观点认为,国内宏观经济总量承压、盈利修复,流动性宽松持续;股市方面长期运行的底层根基变化向好,短期偏谨慎,结构上注意强势板块短期风险,更多关注偏低部和价值板块的布局;债市不具备趋势性债熊条件,信用债的息差价值仍在,短期调整后或有一定修复空间;全球资产端,中长期特朗普政策的不确定性仍然较高,美国宏观波动仍会加剧,这也会加大美元资产的波动,考虑维持全球分散配置。

国内宏观经济:总量承压、盈利修复,流动性宽松持续

展望四季度,招商基金认为,基本面边际变化不大,外需出口延续向好,内生动能有待提振。消费端,商品消费面临高基数拖累和政策边际效应减弱影响,服务类消费无新增政策刺激;产业端,8月工业企业利润总额当月同比大幅转正至20.4%,录得2023年12月以来的最高增速,基数偏低是原因之一,但也反映了“反内卷”政策重构利润分配的逻辑。从结构来看,8月工业企业利润呈现量降、价升、利润率改善的格局,且利润增速改善的行业普遍集中在偏上游行业。

从资金面来看,微观流动性充裕继续支撑市场,宏观流动性继续宽松。短期内流动性加码宽松可能性偏低。9月LPR维持不变,并未出现降息降准操作,除非外部形势发生明显变化,关注中美谈判进展与美联储后续降息路径。当下私募资金持续攀升,杠杆资金流入速度提升,居民资金并未直接大幅快速入市,居民资金通过理财产品进入股市规模或在增加,进入8月以来公募权益仓位持续增加。

展望后市,本轮行情有远期宏大叙事支撑,但增量资金来源略显不足;宏观基本面和股市上行的反差短期阶段性收敛,如无重大逆周期对策反差有可能进一步扩大,但后续市场对基本面的定价权重也会提升。上行主线板块不会轻易切换,主要是阶段再平衡;分化行情可能演绎至行情尾部,除非出现更大的驱动力。10-11月重要关注点在于四中全会和中美元首会晤,即将发布的“十五五”规划纲要建议,有望对市场风险偏好形成提振并衍生众多主题投资机会,但10月份中美贸易冲突升级短期影响股市情绪,市场或将在震荡中企稳上涨。

权益投资:长期股市运行的底层根基变化向好,短期偏谨慎

展望四季度,整体而言对后市偏谨慎,认为市场当前位置估值吸引力下降,进一步上涨需要政策或者经济基本面的更多支撑,对四季度经济比较谨慎;但对更长期的股市运行的底层根基变化认为是向好的。结构上,对强势板块普遍认为要注意风险,即使趋势仍在也要注意做成长板块的轮动;更多关注偏低部和价值板块的布局,包括地产、新能源、高ROE大盘优质公司等价值类和周期类行业。

具体到各大产业链观点,热点板块科技、机器人和创新药依然维持相对看好:全球科技依然以AI为主线,算力需求逐渐从训练端导向推理端,国产芯片正在加速迭代追赶,同时创新药中长期产业趋势明确、全球竞争力明确,变化在于未来更偏向结构性机会。外需方向、有色金属维持超配,但视超涨情况考虑是否减仓。周期和价值行业关注度提升:工程机械、地产链、化工、风电、电表与电网信息化、奶牛养殖和生猪周期等值得关注。对油气、光伏、储能、传统内需消费、出版、本地生活等提升风险关注。

固收投资:不具备趋势性债熊条件,信用债的息差价值仍在

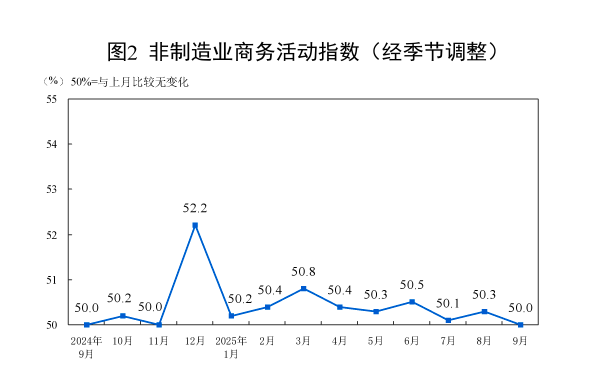

2025年三季度,债市收益率震荡上行,10年国债收益率从1.65%上行至1.86%,期限利差、信用利差均大体走阔。展望后市,债券市场多空因素交织。利多因素方面,基本面仍然“弱现实”,央行操作偏呵护,社融或因基数+政府债净发行缩减而回落,基金久期已大幅降低卖压减少;利空因素方面,股市行情持续对债市压力存在,资金利率中枢在四季度面临季节性抬升,下半年如经济增速不及预期政策仍有望加码等。

结合对过去债市调整的分析,我们认为债市当前仍不会形成持续债熊,但绝对收益率水平定价应当与货币政策中枢变动一致,10年国债的合理中枢水平应在1.85%附近。不过风险偏好、机构行为可能加剧债市波动,10年国债收益率有可能超调。基于资金面宽松预期下,信用债的息差价值仍在,在信用相较定期存款利差明显走阔而四季度存款到期压力仍在持续的情况下,短端配置的支撑作用仍强。但在持续调整市场环境中,信用债缺乏有效锚点,预计信用债整体跟随市场变动难以出现独立的趋势性行情,在短期大幅调整后随市场震荡预计有一定修复空间,或难以回到前期水平。

全球资产配置:中长期特朗普政策的不确定性较高,维持全球分散配置观点

由于三季度关税谈判逐渐落地,上市公司业绩超预期,AI再次加速催化,美联储降息预期提升,美元资产出现交易窗口。短期内,我们相对看好美股、美债短债的机会,但也持续认为中长期特朗普政策的不确定性仍然较高,美国宏观波动仍会加剧,这也会加大美元资产的波动,因此考虑继续维持全球分散配置。

我们认为,市场对于联储9月“降息”的交易已经较为充分,但随着就业数据的走弱,以及联储FOMC“特朗普派”席位比例的提升,市场将开始交易年内再次降息以及明年多次降息的预期,等回调过后,可以考虑持续交易降息相关标的,比如美国建筑商,美国生物医药等。

美国正在开启财政刺激+降息刺激的双周期,但其效果可能需要到明年才会显现。不过从7月开始AI的新一轮催化,我们认为继续关注结构性布局美国AI产业链(包括能源,有色)的机会,以及降息周期下美国房地产复苏、生物医药估值修复等结构性机会。

此外,本期对港股市场相对看好,具备流动性催化和结构性机会,但需关注国内宏观经济、内需政策和海外市场调整的影响;看多日股走出通缩,开启服务型通胀且具粘性,新政府更愿意财政刺激;对黄金维持看好,有对冲财政、美股等尾部风险需求,持续性或较强,增持潜在体量大。

风险提示:基金有风险,投资须谨慎。上述观点、看法和思路根据当前市场情况判断做出,今后可能发生改变。基金过往业绩不代表其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。投资者应认真阅读《基金合同》《招募说明书》《产品资料概要》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。