预测市场的“陷阱”:为什么你买的总是输

作者:Terry Lee

原标题:Why prediction markets are mispricing parlays – the correlation blind spot

编译及整理:BitpushNews

前言

在像 Polymarket 这样的平台上,大多数人(包括曾经的我)对“串关”(Parlay,即多重事件组合投注)的定价方式通常是:将每一项事件的概率简单相乘。

例如:

-

事件 A 发生的概率 P(A) = 80%

-

事件 B 发生的概率 P(B) = 70%

-

事件 C 发生的概率 P(C) = 60%

那么,串关总概率 = 80% × 70% × 60% = 33.6%

(注意,Parlays 是博彩和投资中的术语,中文通常叫“串关”或“过关”。定义: 你把两个或多个独立的事件赌注绑在一起。规则: 只有当你选的所有事件全部预测正确,你才能拿奖金。只要其中一个错了,整个注单就全赔。)

听起来很简单,对吧?

问题不在于数学计算,而在于隐藏的假设。

这种乘法运算的前提是假设每个事件都是相互独立的。这意味着 A 的结果对 B 没有任何影响。但在现实中,情况并非如此。

例如:

-

美联储在某次会议上的决定会严重影响下一次会议。

-

一位总统候选人赢得了“铁锈地带”各州,预示着他在宾夕法尼亚州的胜算,进而影响整个总统大选的胜率。

现实中,绝大多数值得做“串关”的事件都是有关联的。如果你忽略了这种关联性,你极有可能支付了过高的价格,或者错失了赚钱的机会。

本文将展示一个简单的框架,教你如何像传统金融行业几十年来为“多腿期权”(Multi-leg options)定价那样,为串关进行科学定价。

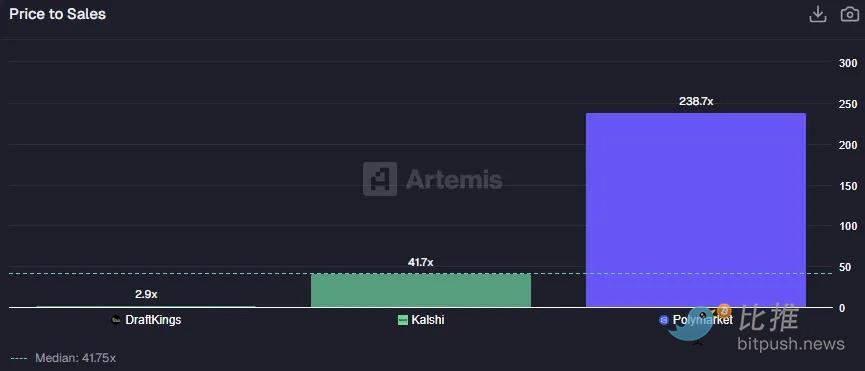

为什么会存在定价错误?

在我看来,大多数预测市场工具都侧重于“执行”,而非“相关性分析”。此外,这类细分市场相对尚不成熟。虽然“串关”在体育博彩中很常见,但在处理特定社会/经济事件时,由于市场还处于早期阶段,定价机制尚未完善。

案例研究:美联储利率决议

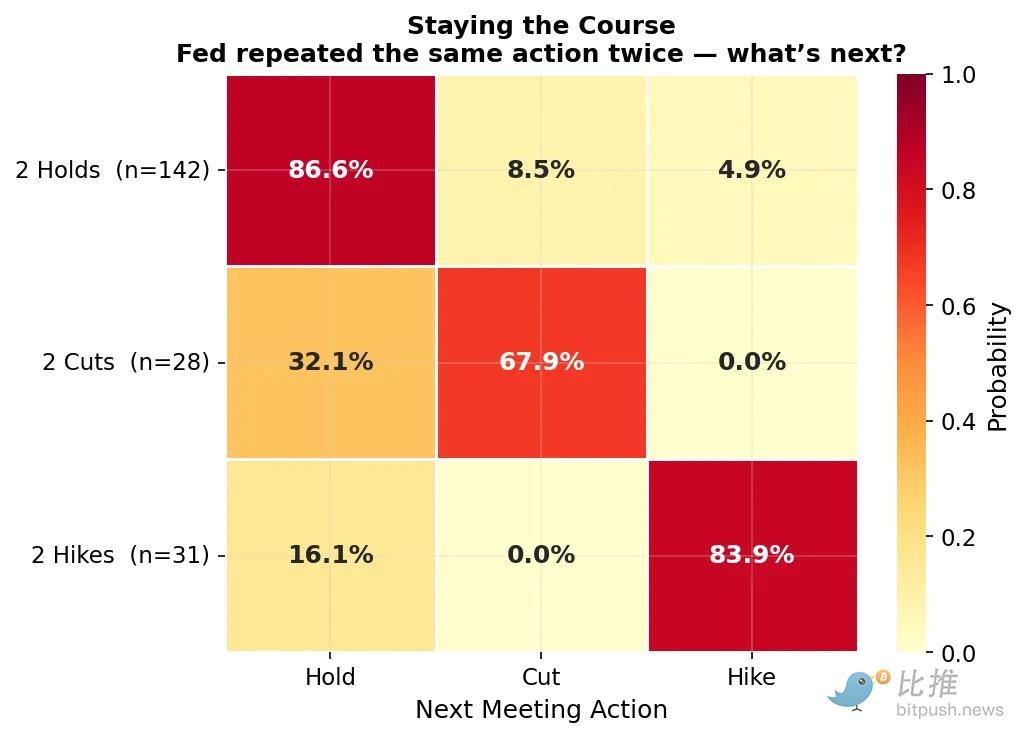

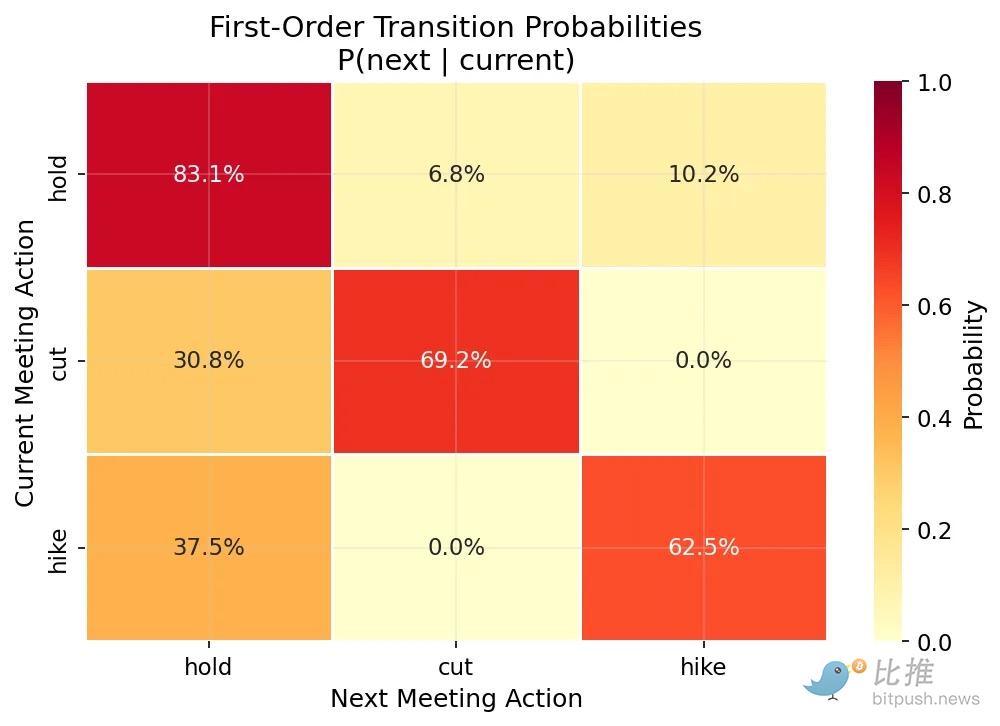

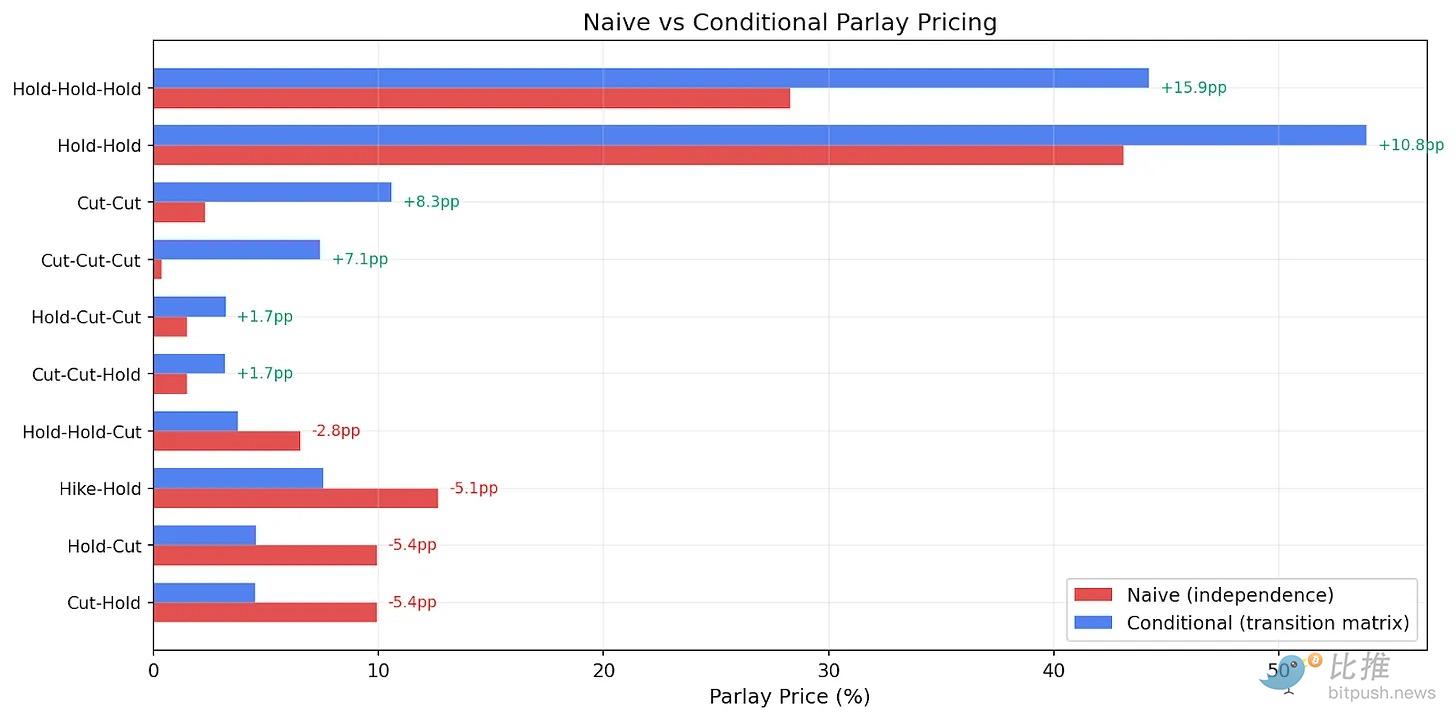

(图1:美联储倾向于重复动作,83% 的情况下“维持利率”后会再次“维持”)

利用圣路易斯联储(FRED)的数据(从 1994 年到 2026 年初),我构建了一个转移矩阵(Transition Matrix),专门提取美联储在连续两次会议之间的决策变化。

结果非常明确:

显然,美联储的运作具有“连贯性”。作为一个前瞻性、依赖数据的机构,他们倾向于重复同样的动作,直到发生“制度性转变”(Regime Shift)。

这种“连贯性”有多强?

为了测试这一点,我建立了一个模型来识别历史上每一次连续的“决策趋势”(即每一次连续的维持、降息或加息周期)。

结果如下:

-

维持利率: 共出现 32 次趋势,平均每次持续 5.4 个会议。

-

降息: 共出现 12 次趋势,平均每次持续 3.3 个会议。

接着,我模拟了 1000 个“平行宇宙”中的美联储历史。在这些模拟中,每次会议都是独立的(类似抛硬币)。基于历史总数据,设定维持概率为 66%,降息为 15%,加息为 19%,但每次决策之间没有任何关联。

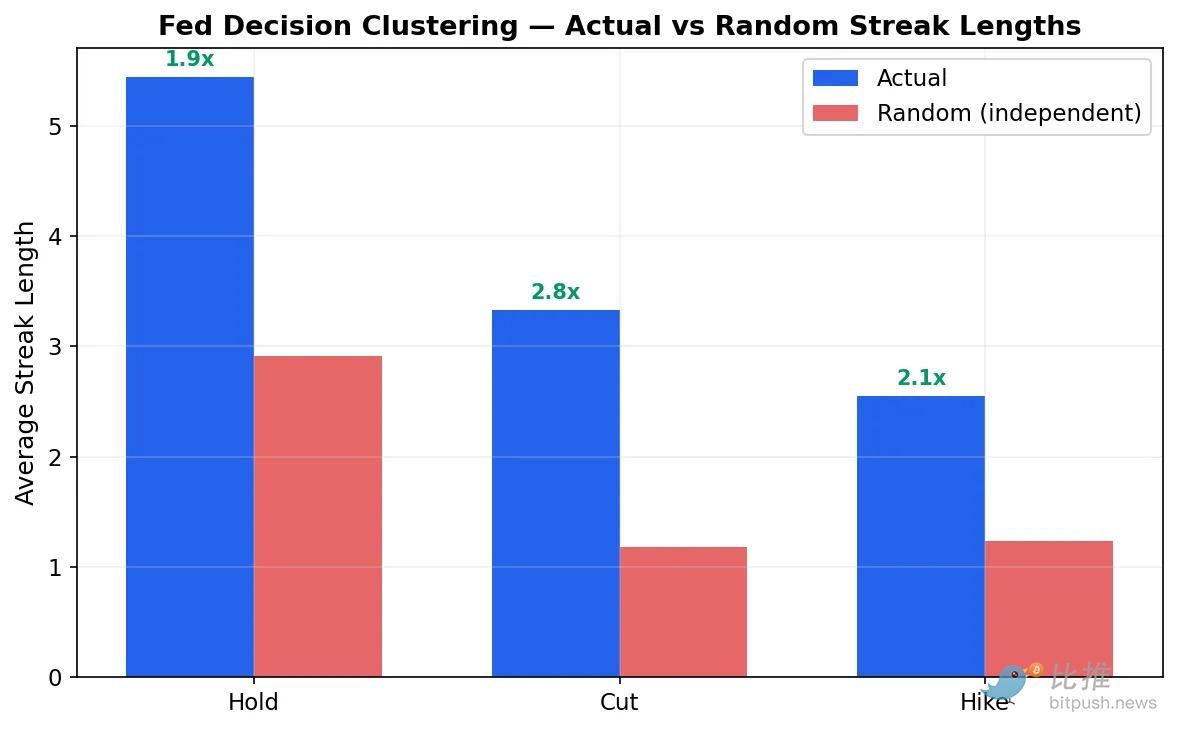

(图2:美联储的实际决策连贯性是随机概率的 2-3 倍)

在“相互独立”的模拟假设下,维持利率的趋势平均仅能持续 2.9 个会议,而降息和加息则平均只有 1.2 个会议。

将实际历史与随机模拟进行对比:

-

维持: 实际 5.4 次 vs 随机 2.9 次(长了 1.9 倍)

-

降息: 实际 3.3 次 vs 随机 1.2 次(长了 2.8 倍)

-

加息: 实际 2.6 次 vs 随机 1.2 次(长了 2.1 倍)

值得注意的是,降息的连贯性几乎是随机概率的三倍。 原因是:当美联储开始降息时,通常是为了应对持续的经济恶化,这种问题不可能在一次会议内解决。他们降息,评估数据,如果数据依然糟糕,他们极大概率会再次降息。

简单乘法计算“串关”完全忽略了这些相关性。现实产生的连贯性比独立随机模型强 2-3 倍。

连续两次会议后会发生什么?

仅仅看上一次会议是不够的,定价“三关”(三个事件组合)需要研究基于前两次会议结果的条件概率。

分析可以分为两个部分:

延续原有路径

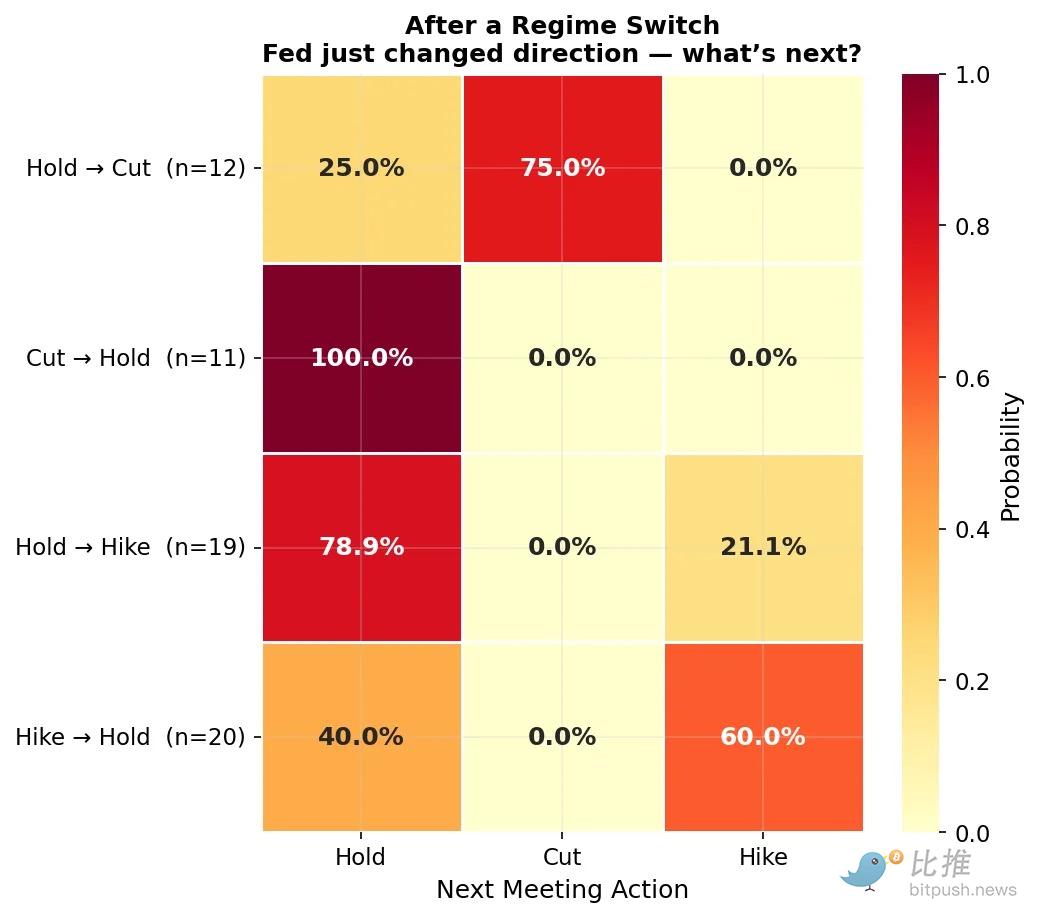

(图3:在两次相同操作后,第三次操作几乎总是匹配的)

从图 3 可以清楚地看到,当美联储重复同样的动作两次后,第三次继续该动作的概率是压倒性的:

-

两次维持 -> 第三次维持: 87%

-

两次加息 -> 第三次加息: 84%

-

两次降息 -> 第三次降息: 68%(略弱一些)

同样值得注意的是矩阵中 0% 的单元格:美联储从未在连续两次加息后突然降息,也从未在连续两次降息后突然加息。他们总是先经过一个“暂停(维持)”阶段。仅仅意识到这一点,就能帮你排除掉一系列“幼稚模型”认为有价值的无效组合。

制度转变之后

(图4:制度切换后,不同方向的变化差异巨大)

这是对交易者最有趣的部分。并非所有的方向改变都是平等的:

-

维持 -> 降息 -> 降息: 概率为 75%。一旦美联储打破维持状态开始首降,“闸门”就打开了,后续跟进概率极高。

-

降息 -> 维持 -> 维持: 概率为 100%。在近期历史中,美联储在暂停降息后从未立即恢复降息。一次暂停就意味着彻底停下!

-

维持 -> 加息 -> 维持: 概率为 79%。维持期后的第一次加息往往是试探性的,他们会停下来观察影响。

-

加息 -> 维持 -> 加息/维持: 分别为 60% 和 40%。与降息不同,加息途中的暂停具有真实的不确定性。

这里的不对称性是核心见解。“维持 -> 降息 -> 降息”的组合价值远高于简单乘法算出的价格。而“降息 -> 维持 -> 降息”这种组合在历史上价值几乎为零。同样的事件结果,仅仅顺序不同,其真实价值就天差地别。 独立乘法模型无法捕捉到这一点。

整体定价意味着什么?

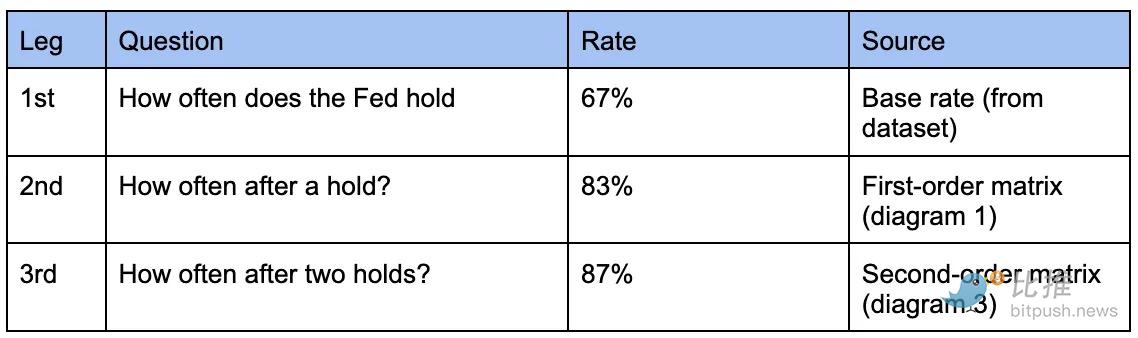

这是整体情况。我们不应该使用盲目的平均概率,而应该使用历史观察到的条件概率。

以“连续三次维持利率(Hold-Hold-Hold)”为例:

-

初始模型: 使用总概率(维持概率 67%),计算为 67% × 67% × 67% = 30.1%。

-

修正模型: 使用条件概率,计算为 67%(第一次)× 83%(第二次|第一次)× 87%(第三次|前两次)= 48.4%。

(图5:同向操作的组合被系统性低估,而涉及方向切换的组合则被高估)

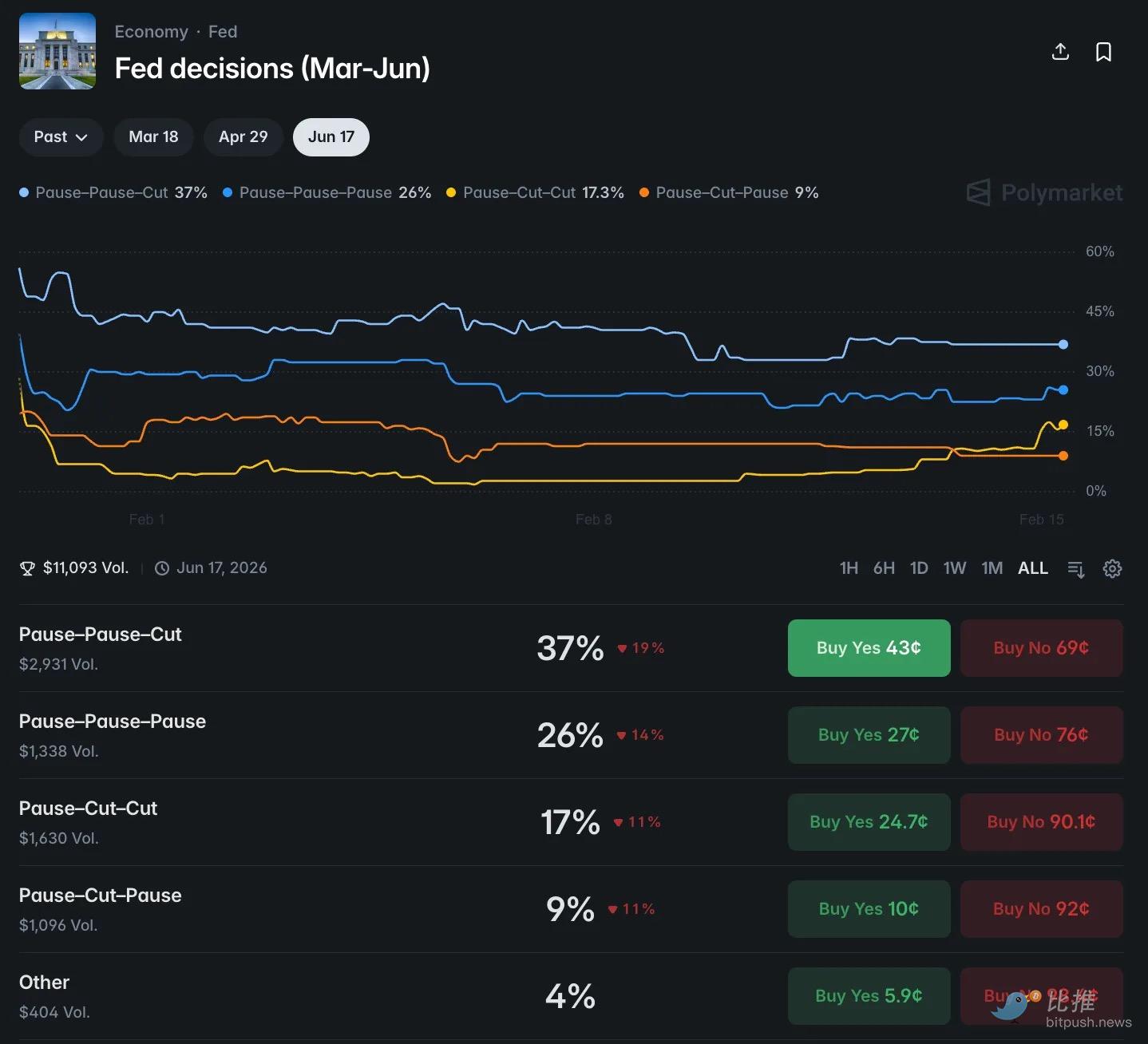

实时市场检测

以 Polymarket 的数据为例:

(图6:Polymarket 赔率分布与实际概率的对比)

组合一:维持 – 维持 – 维持(被严重低估)

-

初始模型定价: 93%(3月)× 75%(4月)× 38%(6月)≈ 26%

-

条件概率定价: 87% × 87% × 87% ≈ 65.8%

-

结论: 市场存在高达 39 个百分点 的严重低估。

组合二:维持 – 维持 – 降息(被严重高估)

-

初始模型定价: 93% × 75% × 49% = 34.2%

-

条件概率定价: 87% × 87% × 8.5% = 6.4%

-

结论: 市场定价约为 34%,而实际概率仅为 6.4%。市场价格高估了 5 倍以上。

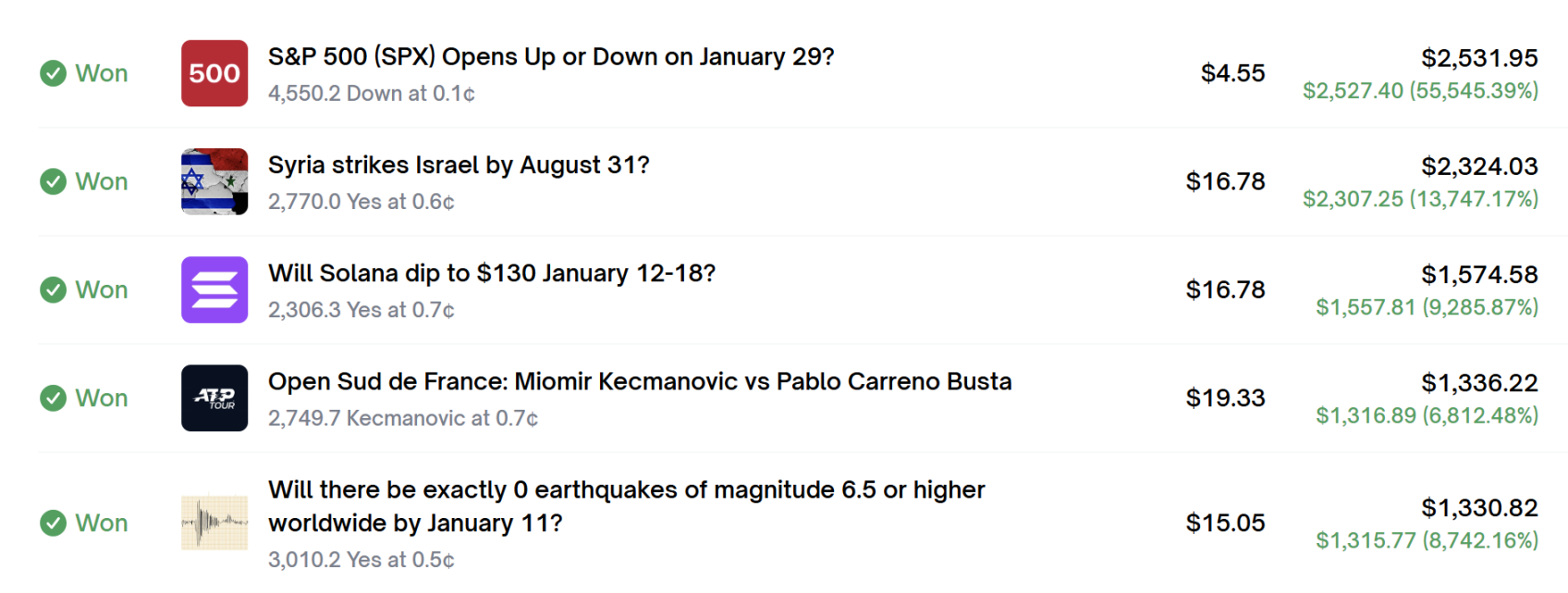

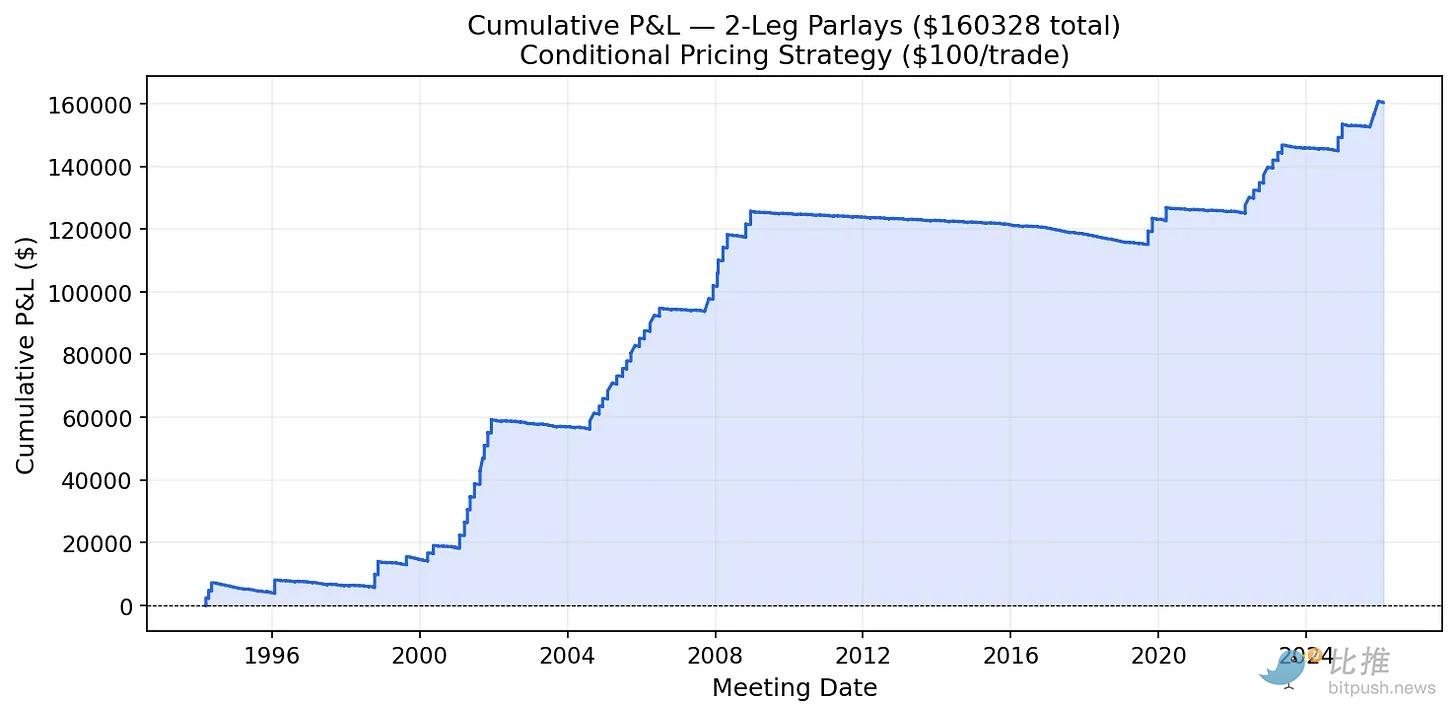

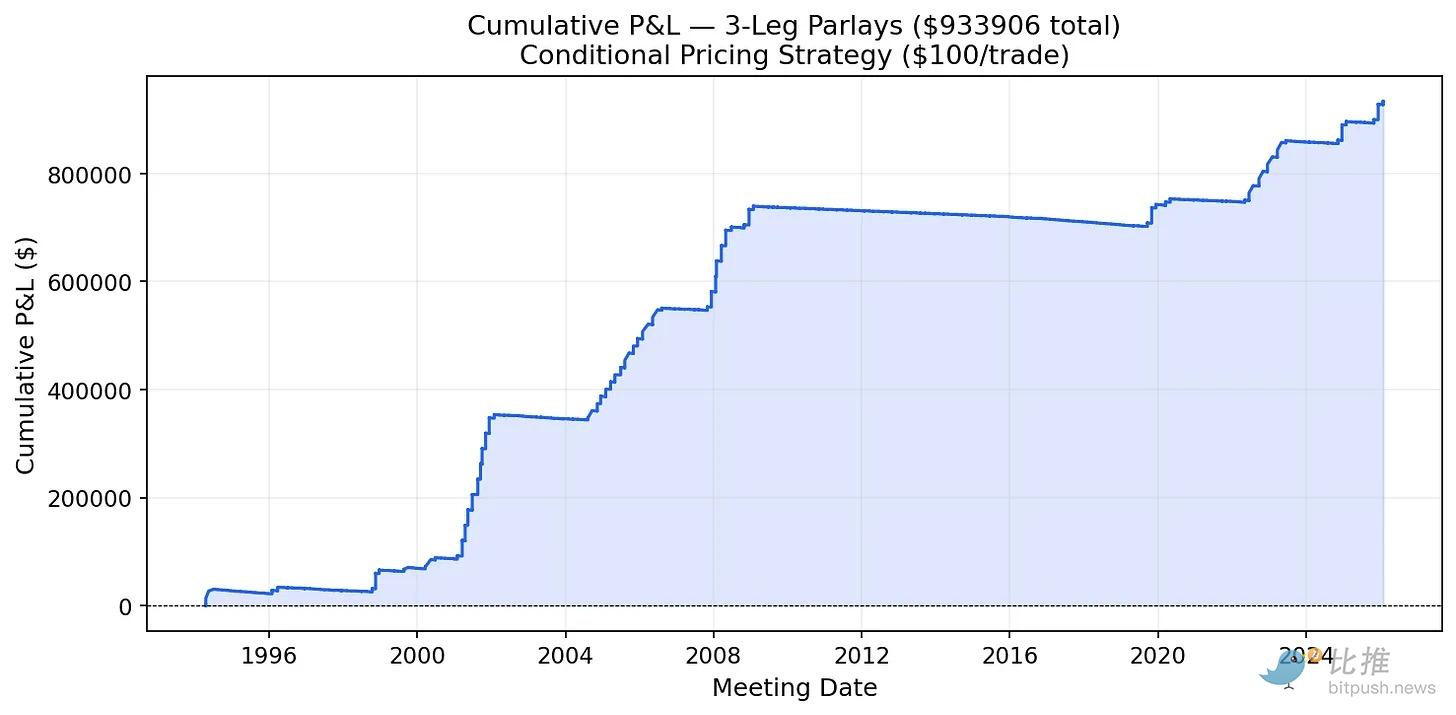

这能赚钱吗?

我进行了一个简单的回测。自 1994 年以来的每一对和每一组三连美联储会议,如果修正后的价格高于市场价格(意味着被低估),就下注 100 美元。

(图7:两连串关累积盈亏示例)

(图8:三连串关累积盈亏示例)

自 1994 年以来,对每个低估组合下注 100 美元,在两连串关上可产生 16.9 万美元收益,在三连串关上收益超过 100 万美元。收益曲线的大幅跳升对应美联储在 2001、2008、2020 以及 2024-2025 年的宽松周期。在这些周期中,连续的相同动作反复发生,而初始模型却一直在低估这种连贯性。

曲线的“阶梯状”告诉我们,钱是在美联储持续行动的周期中赚到的。不过,局限性在于,20 世纪 90 年代到 2000 年代可能并没有完善的预测市场来执行这些交易。

除了美联储,还能应用在哪里?

美联储案例很典型,因为数据充足且相关性强。但同样的框架适用于任何有关联的事件:

-

总统候选人初选: 如果一个候选人在一个州获胜,他在人口结构相似的州的胜算会改变。

-

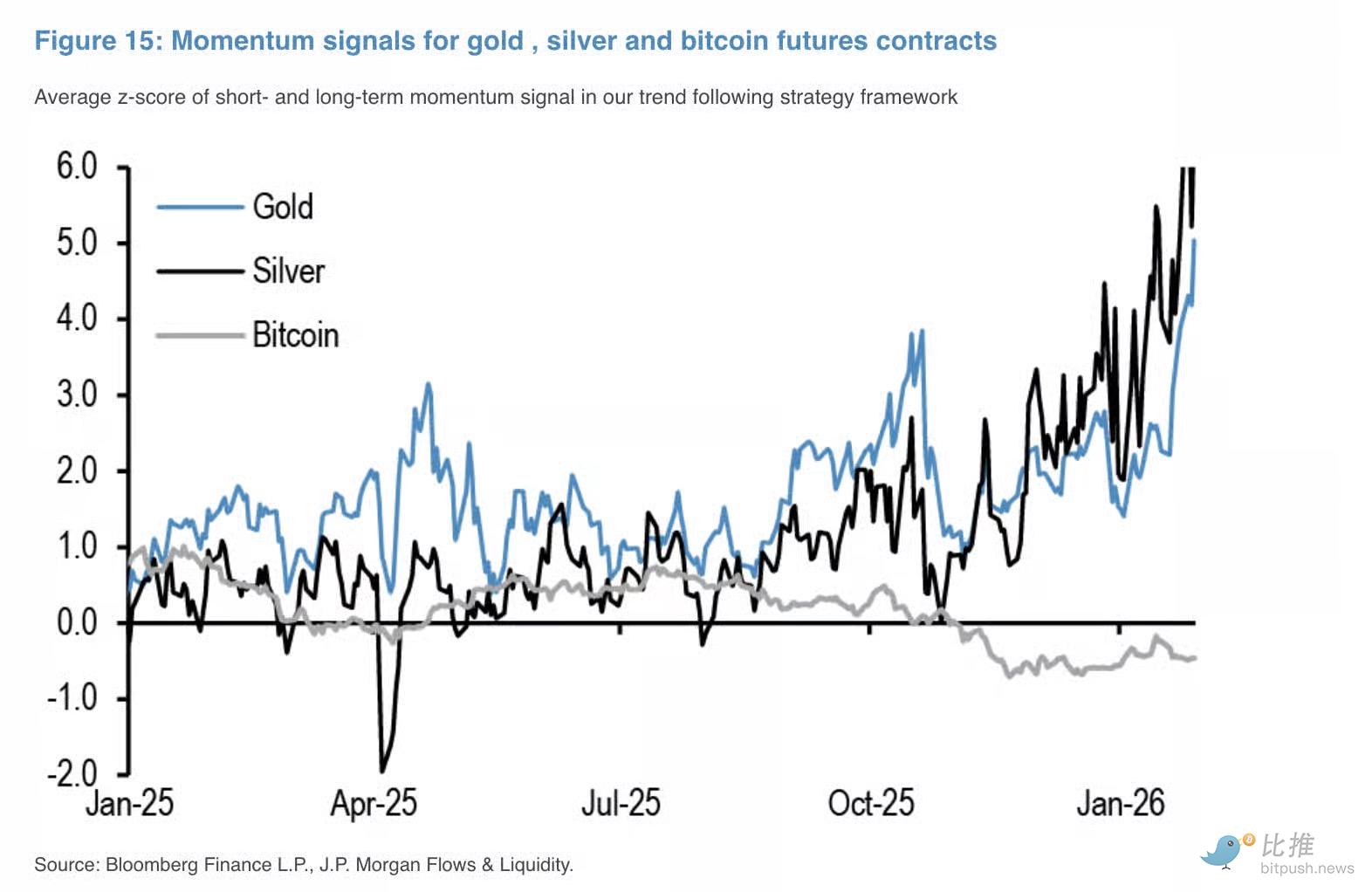

加密货币与宏观/成长股: 比特币的走势与宏观风险偏好相关。赌“比特币高于 X 且纳斯达克高于 Y”的价值,高于两者独立概率的乘积,因为它们共享共同的驱动因素。

在任何情况下,方法都是一样的:查看历史数据,衡量事件之间的真实联系,使用更好的数据代替盲目的平均值,并与市场价格进行对比。

结论

预测市场仍处于初级阶段。大多数散户参与者在为“串关”定价时,仍在沿用那种“简单相乘、听天由命”的初级方式。

这个框架需要结合具体情境的知识,但归根结底只有一个问题:第一个事件的结果能否告诉你关于下一个事件的一些信息? 如果能,那么天真的串关价格就是错的,而历史数据会告诉你具体错在多少。

美联储的案例研究表明,这种优势是真实存在且可衡量的。但这个原则是普遍适用的。在任何将相关事件作为独立事件定价的地方,都可能存在着未被发现的机会。

唯一的问题是,你是否能看见它,并采取行动。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

(来源:比推)