为何 DFlow 能快速蚕食 Jupiter 的市场份额?

作者:Eric,Foresight News

原标题:想做「链上 Robinhood」的 DFlow,正在蚕食 Jupiter 的领土

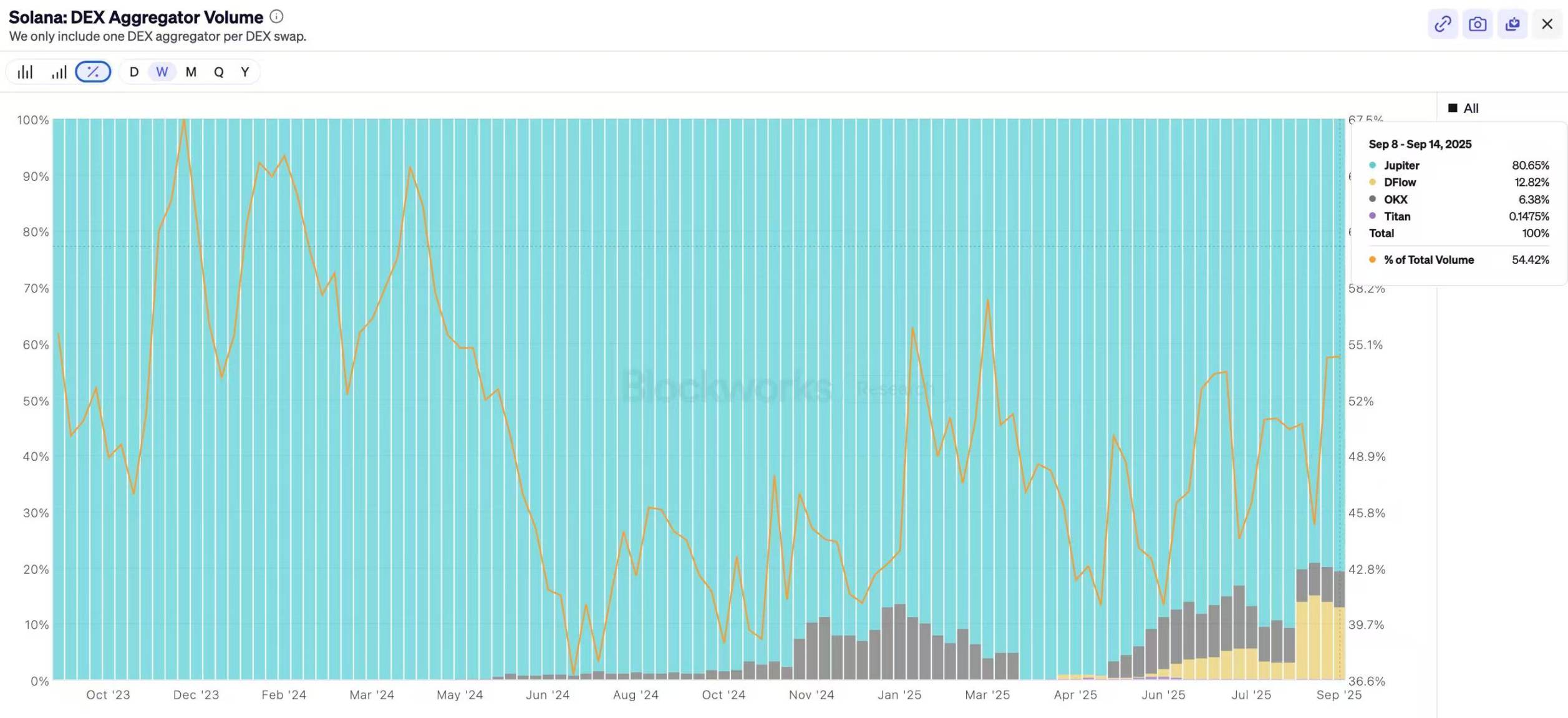

从 2021 年四季度上线,直到 2024 年第一季度结束,Jupiter 都占据了 Solana 上 DEX 聚合器 100% 的市场份额,第二季度开始,OKX 钱包内置的聚合器略微抢占了一些份额。今年 4 月,DFlow 开始出现了统计图表中,虽然 4 月单月其市场份额仅仅略高于千分之六,但到上个月,这个数字已经来到了接近 8.5%。过去两周,DFlow 的市场份额已经稳定在了 10% 以上。

2022 年和 2023 年,DFlow 分别完成了 200 万美元和 550 万美元两轮融资,投资方包括了 Cumberland DRW、Wintermute 等知名的做市商。DFlow 的创始人 Nitesh Nath 就曾在 Cumberland DRW 任量化研究员。

一个新出现的 DEX 聚合器通过运营和营销获取一部分市场份额并不是难事,但 DFlow 的出现确实为做市商带来了获得更多收益的可能性,也同时为用户提供了更优的价格。要弄明白 DFlow 究竟在做一件什么样的事情,我们首先要聊一聊「条件流动性」。

条件流动性(Conditional liquidity)是 DFlow 提出的对订单流性质进行区分的机制,核心就是引入第三方「分段器(Segmenter)」,判断下单交易的用户究竟是人类还是机器人,以及究竟是普通用户还是拥有信息优势的大型机构。判断标准也并不神秘,比如连接了浏览器插件钱包后下单或者经由聚合器前端下单的交易,以及通过例如 Cloudflare 等工具判断是否是人类直接交易等。如此一来,DFlow 可以直接拒绝 MEV 交易,也可以为不同的交易对象提供差异化服务。

与其他聚合器的不同,DFlow 并不对所有交易来者不拒,而是会判断用户的类别再决定是否接受交易以及如何接受交易。而在「如何接受交易」方面,DFlow 也有特殊的设计。

这项特殊的设计本质就是「订单流货币化」,Robinhood 正是靠着这种模式成为了网红券商。简单来说,Robinhood 并不直接将用户的交易订单发送到交易所,而是将用户订单提供给大型做市商,对方会将从订单中间获取的差价利润回馈一部分给到 Robinhood。这种模式被称为「订单流付款(payment for order flow,PFOF)」。

我们来举个例子:假设股票 A 现在的买一价格为 50 美元,卖一价格为 50.25 美元,此时 Robinhood 获得了一个买 100 股的买单以及一个卖 100 股的卖单。正常情况下,买单将以 50.25 美元的价格成交,而卖单将以 50 美元的价格成交。但如果你掌握了这两份订单,那么你就可以以 50.1 美元的价格吃掉卖单,再将刚刚买下的股票以 50.15 美元的价格卖给买单。

如此一来,卖方多卖了 10 美元,买方则省下了 10 美元,而作为撮合方的你也赚得 5 美元的差价,三方都得了便宜。大型做市商通常手中就有巨量的现金与股票,Robinhood 将用户订单直接发送给做市商,做市商内部就可以直接消化,并将通过差价获利的一部分给到 Robinhood,这也是 Robinhood 不收取手续费的直接原因。

此时,我们可以更清晰得认识到 DFlow 的设计思路,就是抓住了哪怕 DEX 也会存在的买卖价格差。DFlow 提供的 Swap API 允许钱包自定义针对普通用户订单(无毒订单流)和有毒订单流(包括因信息差提前得知行情可能走向的大额机构订单)的买卖价差,也允许连接 API 的钱包获取一定比例的价差收益并自行选择是否将收益提供给交易的用户。

基于订单流性质和买卖价差来进一步优化执行价格并尽可能减少因有毒订单流导致的做市商损失,使得各类 AMM 可以通过 DFlow 获取更高的收益或者减少损失,这就使得 AMM 尤其是笔者在《悄悄拿下四成 DEX 份额,揭秘 Solana 上的「隐形冠军」》中提到的 prop AMM 有动力提供更好的报价。

DFlow 提供两种交易模式:声明式交易(Declarative Swaps)和命令式交易(Imperative Swaps)。命令式交易即直接使用计算的最佳路径执行交易,应用于需要立即执行的交易或需要确定路径的交易。声明式交易流程相对复杂一些,当用户想要交易时,DFlow 会首先依据「靠谱」DEX 的报价给出交易执行可能的「最差结果」和最大滑点,若用户同意,DFlow 会先通过合约托管用户想要交易的资产,再利用条件流动性机制选择交易最佳报价与路径执行。

声明式交易建立在条件流动性之上,需要交易者必须是普通用户,否则做市商的延迟报价很有可能被有毒订单流利用,使做市商产生损失。对普通用户而言,因交易量不大,即使实际执行差价略高也不会产生太大的影响。

DFlow 的条件流动性和声明式交易两项机制,为 prop AMM 提供了切入长尾资产市场的机会。由于长尾资产的价格波动剧烈,做市商很容易产生损失,DFlow 的机制可以让 prop AMM 参与一些波动相对较小的长尾资产,通过延迟报价和订单流的撮合,在资产波动小的时间段提供更优报价并通过主动做市产生额外收益。

此前,DFlow 执行了 DAT 公司 Forward Industries 购买 SOL 的部分订单,证明其影响力正在逐步扩大。与做市商之间紧密的联系,加上可以提供相较普通聚合器更好的报价,DFlow 在机制设计上的特色将成为它攻城略地的利器。但同时当 DeFi 越来越专业化,我们究竟应该欢呼还是应该担忧是另一个值得思考的问题。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

(来源:比推)