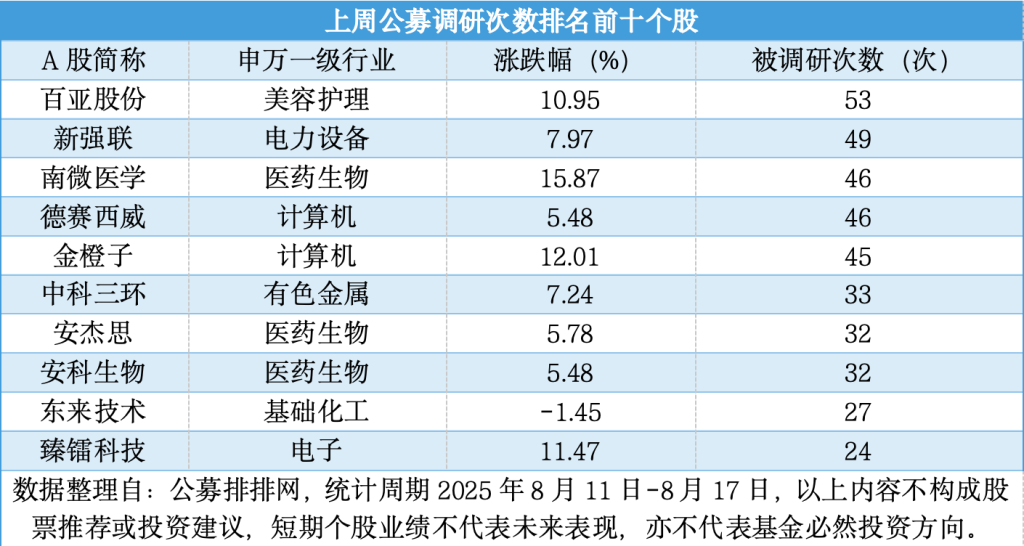

沪指连创新高,超七成宽基ETF未收复2021年“失地”,为何跟踪同一指数的基金业绩竟可差出20个百分点?

每经记者|李蕾 每经编辑|叶峰

近日A股屡创新高。在打破近十年高点后,上证综指继续高歌猛进,8月20日收于3766.21点,8月21日早间继续上涨0.35%报3779.52点。此外,A股的其他主要指数如深证成指、创业板指、沪深300、科创50等也持续上扬,可谓气势如虹。

那么问题来了,都知道宽基ETF是跟踪某一项宽基指数的产品,而这些指数上一轮高点无疑是2021年2月18日,例如上证综指这一天达到3731.69点的阶段高点,沪深300指数也在这一天触及历史最高的5930.91点等。那跟踪这些指数的ETF,是否已经达到甚至超越了2021年的高点?

为了用事实和数据说话,我们做了一个详尽的统计,精确反映这两个重要时间点ETF的价格与净值对比情况。结果显示,虽然A股屡创新高,但没有达到2021年高点的ETF占比却超过四分之三,创新高的产品仅有不足四分之一。也就是说,大部分产品尚未收复当年的“失地”,没能跟上当前指数的新高步伐。

除此之外,还有一些现象也值得关注。比如跟踪同一指数的产品表现却有很大差别,背后除了有成立时间的区别,还与基金管理人跟踪策略的精细化执行能力、基金费率、跟踪方法等都紧密相关。厘清这些问题,对于推动行业发展和保护投资人权益都有裨益。

A股创十年新高,但大部分宽基ETF尚未收复2021年“失地”

最近,大家一定被A股创十年新高的消息刷屏了。自8月18日沪指突破近10年高点后,这几天上证综指可谓“芝麻开花节节高”。8月20日收于3766.21点再创新高,8月21日盘中更是一度攀升至3787.98点。

另外,A股几大主要指数近期表现也十分强势,多项指数达到近几年来的新高,并且在从4月8日开始的本轮上涨中收获了可观的累计涨幅。

那么,作为基金市场最炙手可热的宽基ETF产品,在这一轮上涨中表现如何?是否已经超越了2021年的高点?我们做了一个统计。

若以场内价格为统计口径,那么在2021年2月18日(含)之前上市的宽基ETF一共有97只,跟踪的主要指数和产品数量如下:

由此可见,这些ETF里跟踪中证500指数和沪深300指数的最多,其次则是跟踪创业板指的ETF,都超过10只;跟踪上证50、深证100、MSCI中国A股国际通指数、科创50的产品也不在少数;此外,对于上证综指和深证成指这两只沪深两市最具代表性和影响力的指数,也各有ETF在跟随,这些都是第一代的旗舰宽基产品。

当然,也有不少指数这个时候还没有ETF产品跟踪,毕竟这两年才是ETF集中成立的时候,因此这些产品不在我们的讨论范畴内。

至于有业绩的产品,与2021年初的高点相比表现如何?先说总体结论:截至8月20日,无论是从价格还是基金净值来看,超过75%的宽基ETF都还没有回到2021年2月的水平,尚未收复“失地”。

而在剩下四分之一创新高的产品中,又以跟踪上证综指和中证500指数的产品为主。其他主要指数在这段时间的表现如何?跟踪它们的ETF价格又与高点有多大差距?我们接着看。

大多数指数尚未回到2021年高点,但跟踪ETF普遍跑赢指数

如果将8月20日的指数点位与2021年2月18日当天的高点做对比,那么A股多数指数尚未回到几年前的水平,并且存在明显差距。

随手举几个例子:上证50指数与2021年2月18日高点相比,还差30.71%;沪深300相差27.97%,深证成指相差26.80%,创业板指相差24.97%,科创50相差21.62%等。

我们从跟踪这些指数的ETF中选出比较有代表性的一只,它或是成立时间最早的,或是产品规模最大的,把其8月20日的最高价格与2021年2月18日最高价也做了一个对比,结果如下(数据来自Wind,采用前复权价格,下同):

从这份统计可以看出,这些ETF产品在两个关键时间点的表现全都强于跟踪的指数。例如,中证800指数8月20日的最高价距离2021年2月高点还差22.14%,但汇添富中证800ETF的差距则仅有11.85%;同样地,深证成指距离2021年高点还有26.80%,但大成深证成份ETF的相差率仅为15.43%。

如果用基金净值来做比较,结果也是一样。我们依然选取上述指数,以及跟踪的代表ETF产品,比较2021年2月18日~2025年8月20日期间,基金单位复权净值增长率和其业绩比较基准的增长率,得到的结果是这样的:

由此可见,从基金净值角度,这些头部ETF虽然大部分也仍然没有回到2021年高点的水平,但其增长率全部都跑赢了业绩比较基准,部分产品更是明显超越基准,交出了一张稳健的答卷。

值得一提的是,作为被动指数基金的重要代表,ETF的核心目标是跟踪基准而非跑赢。正如有头部公募人士对每经记者所分析的,跑赢更多是细节管理和规则差异的体现。

“尽管各类ETF都致力于精准跟踪标的指数,但指数和指数型产品毕竟还是两码事。从本质来看,指数是基于统计逻辑构建的样本组合,它仅作为一种参考基准存在,无法直接在市场中进行交易,其涨跌幅完全是通过计算公式推导得出的结果。而ETF是对指数样本组合的实际落地,能交易,涨跌幅还会受到成本、供求、流动性等因素的影响。所以ETF和指数的收益回报一般不会完全一致,有误差属于正常现象。”

跟踪同一指数,ETF业绩表现为何差距显著?

每经记者还注意到,同样是跟踪某一个指数的产品,在相同的时间区间内,业绩表现也有可能出现比较明显的差距。

我们以ETF跟踪最多的中证500指数和沪深300指数为例,以场内价格为统计口径,来看看对比:

这个对比可以说是非常直观了。同样是跟踪中证500指数,鹏华基金旗下的中证500ETF鹏华8月20日的最高价与2021年高点相比增长了22.84%,华泰柏瑞旗下的中证500ETF华泰柏瑞也上涨了20.66%,此外还有6只产品涨幅超过10%。

但相比之下,同样是在这个区间,有产品的回报尚不足5%,头尾相比可以差出20个百分点。比如,中银证券管理的中银证券中证500ETF区间涨幅仅有3.73%,与排名靠前的产品差距明显。

我们再以跟踪沪深300指数的ETF为例,8月20日该指数与2021年高点的差距为27.97%,那么相关基金的表现如何呢?

虽然所有跟踪沪深300指数的ETF都没有创下新高,但从对比可以看出,有的产品与2021年高点相差10%左右,而有的却相差超过20%乃至25%。例如,方正富邦基金旗下的方正富邦沪深300ETF,与2021年高点相比下跌10.21%,民生加银300ETF也下跌13.68%,而兴业沪深300ETF则下跌了25.49%之多。

作为跟踪指数的被动指数产品来说,这样的差距不可小视。

一位来自华南公募的研究人员对每经记者表示,从ETF的长期收益来看,费率可能是最重要的影响因素之一。兴业沪深300ETF的管理费率为0.50%、托管费率0.10%,相比之下民生加银300ETF的管理费率仅有0.15%、托管费率0.05%,长期下来对基金收益的影响是非常大的。

跟踪方法与规模效应的影响,也会导致跟踪同一指数的ETF业绩出现差异。该人士指出,对于成分股数量较少的指数,ETF多采用完全复制法以精准跟踪,但规模较小的产品可能因操作限制导致持仓权重偏离;而成分股数量多的指数常依赖抽样复制法,通过量化模型选取样本股并控制行业、风格偏离,抽样逻辑的差异会直接造成跟踪效果分化。除此之外,当市场波动时,买卖时机选择和交易成本的差异也会直接对基金净值产生影响。

“所以投资者在购买ETF产品前,还是要综合考虑费率、规模、跟踪误差等等因素的影响,否则长期下来收益的差异可能会很大。”