全球央行二季度购金放缓,“黄金+”策略渐受机构青睐

近期,金价持续在每盎司3300美元附近震荡,在5月突破3500美元后便显得乏力。黄金股风向标老铺黄金亦从前期高点下跌近30%。

7月31日,世界黄金协会发布的二季度全球黄金需求报告显示,“购金主力军”全球央行的购买量有所放缓,全球央行在二季度净购金166吨,增储量同比减少21%。不过,中国人民银行二季度净购金6吨,上半年累计增储19吨,截至6月,连续8个月增持黄金。

人民币计价黄金在2024年大幅上涨28%后,2025年继续飙升,前6个月涨幅超过24%。随着关税和地缘风险的降低,短期回调在所难免。世界黄金协会中国区CEO王立新对第一财经表示,二季度央行购金较一季度小幅放缓,但上半年总体维持在五年平均水平以上,较十年平均高出40%以上,预计未来仍将成为购金主力。他也提及,“黄金+”策略即业绩基准或资产配置策略中配置5%以上黄金的多资产组合,开始被更多中国保险、私募等机构关注。

央行小幅放缓购金步伐

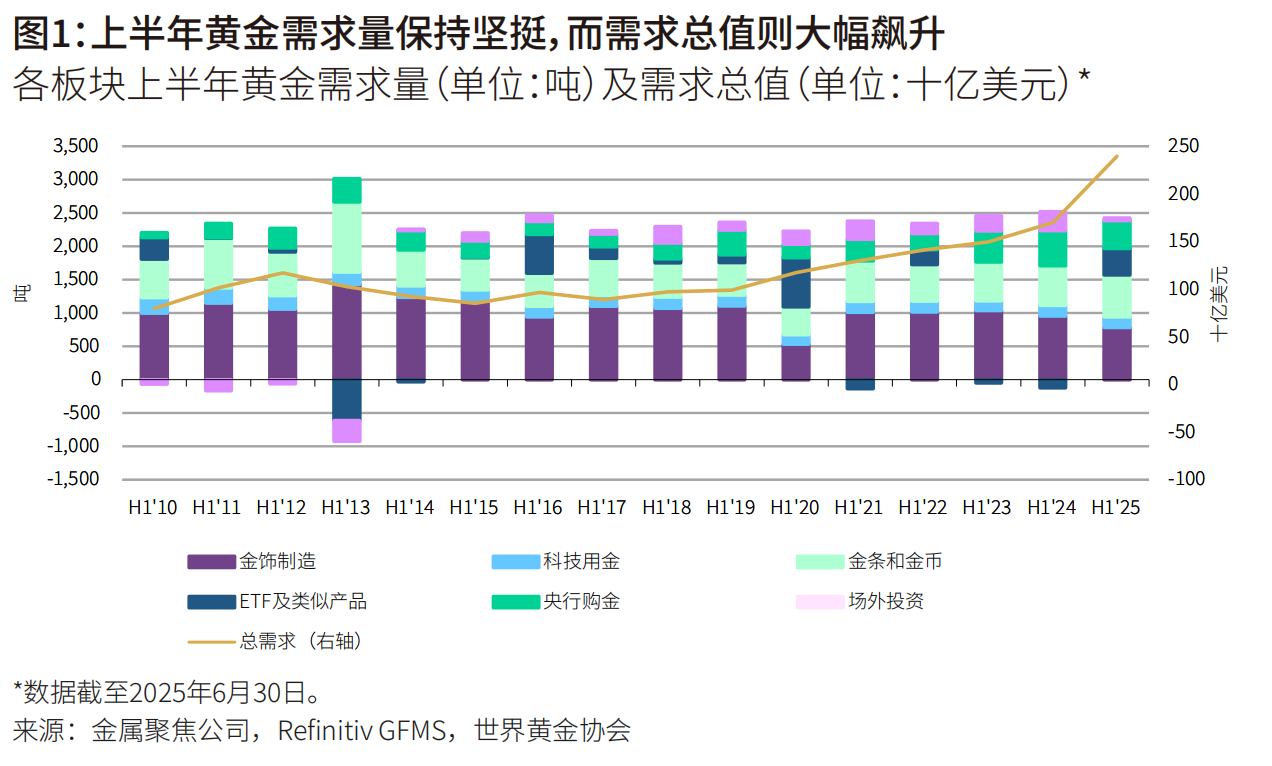

2025年二季度《全球黄金需求趋势报告》显示,在高金价环境下,二季度全球黄金需求总量(包含场外交易)达1249吨,同比增长3%。

黄金ETF投资仍是推高黄金总需求的关键驱动力,二季度流入量达170吨,与2024年二季度的少量流出形成对比。亚洲地区上市基金贡献突出,流入量达70吨,与北美地区基金73吨的净流入量持平。

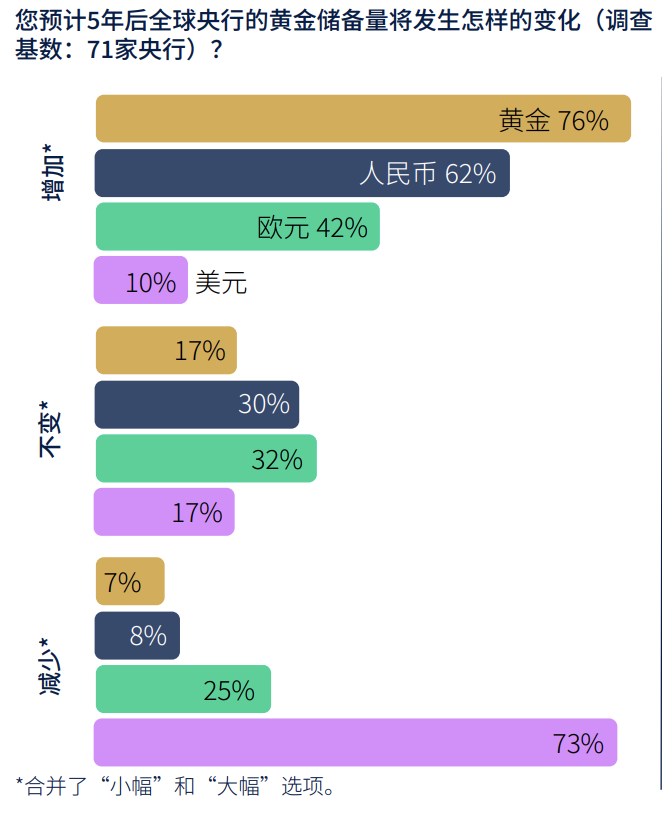

全球央行购金态势延续但节奏有所放缓,2025年二季度共增储166吨。尽管购金增速放缓,但在持续的全球经济与地缘政治不确定性条件下,全球央行购金量仍处于显著高位水平。《2025年全球央行黄金储备调查》显示,95%的受访央行预计,未来12个月内全球央行黄金储备将进一步增加。

王立新对记者表示:“中国央行1月至6月持续发布购金公告,带动了国内投资者跟进。中国官方黄金储备目前达2299吨,占外汇储备总额的6.7%。但2025年二季度,全球央行净购金166吨,增储量同比减少21%。”

此次购金前五的央行或主权基金包括:波兰央行、阿塞拜疆国家石油基金(SOFAZ)、土耳其央行、哈萨克斯坦共和国央行和中国央行。中国央行已连续8个月增持。

一季度和二季度的上半段,美国关税政策的不确定性加剧了各界对美元信用的担忧,黄金一时间成了最佳美元资产替代物之一,但这一热度在6月、7月有所降温。近期,美国与日本、欧盟等主要贸易伙伴达成了贸易协定,且伊朗和以色列的冲突降温。

尽管如此,不确定性仍将成为未来的关键词。瑞银财富管理中国区主管吕子杰对记者表示,调研显示,就黄金等贵金属的配置而言,超过五分之一(21%)的家族办公室预期将大幅或适度增加配置比重。

然而,高金价导致金饰需求持续萎缩,二季度消费量同比下降14%,逼近2020年疫情期间的低谷水平。中国与印度的金饰需求量分别同比下滑20%与17%。但以价值计,全球金饰消费金额依然上涨,二季度达360亿美元。

“黄金+”策略在中国开始升温

随着近年来金价攀升,黄金在投资组合中的关键作用也越发受到瞩目,这成为央行外的另一种力量。

催化剂之一是保险资金。国家金融监督管理总局在2月表示,为拓宽保险资金运用渠道,优化保险资产配置结构,开展保险资金投资黄金业务试点。在“资产荒”下,黄金ETF成为主流标的。此外,私募基金也大幅配置黄金,银行理财亦逐步入局。

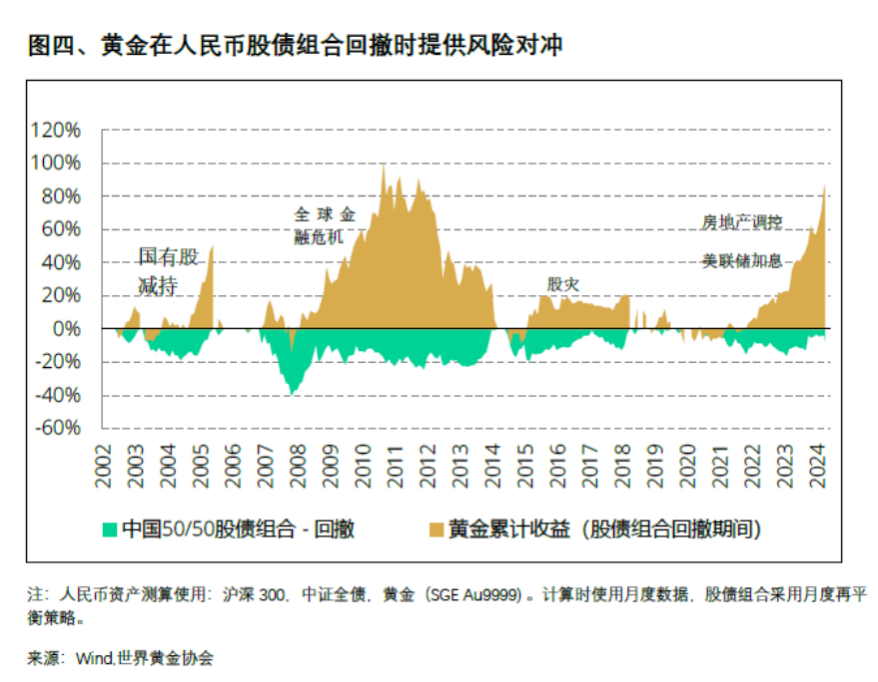

王立新表示,“黄金 +”产品强调通过专业的资产配置策略构建投资组合,帮助投资者从“短期投机”向“长期配置”转变,强化黄金在资产组合中的战略定位。历史数据显示,在国内传统的股债组合出现回调时,黄金往往表现良好,给予投资者一定的风险缓冲。这是因为黄金的需求是多元化的,且其驱动因素来自全球,与国内资产关联性较低,能够助力风险分散。

一般而言,“黄金+”策略中,黄金的占比在5%~10%,部分机构则更高。例如,公开数据显示,某保险资产全球配置FOF(私募基金)中,黄金ETF的占比已高达15%(年化波动率12.05%),中债指数(50%,对应1.63%的年化波动率)和全球债(30%,年化波动率1.63%)的占比最高,其余为中证 800(3%,年化波动率20.08%)和纳斯达克(2%,年化波动率22.61%);另一名为“创优黄金驱动” 的保险资管产品中,黄金ETF的配置区间高达10%~50%(业绩基准为上海黄金交易所Au9999),债券类资产为40%~80%,股票为5%~15%。

在公募基金中,以“兴证全球积极配置”产品为例,黄金ETF位于前十大持仓之首,配置比例达5%,此外还依次包含标普500ETF、恒生ETF等标的。

银行理财的风险偏好较低,对于黄金ETF这类波动率较高(相对债券)的产品配置较低,但接受度开始增加。公开数据显示,在招商银行的“黄金+”系列产品中,黄金占比达到10%,其他则为债券(80%)和量化中性(10%)。

事实上,这一策略在海外早已流行开来。例如,在“道富・桥水全天候 ETF”中,黄金是应对高通胀和低增长环境的有效工具,在组合中的占比达14%;阿塞拜疆国家石油基金的黄金持仓逐年增加,目前为28.8%,旨在对冲股债波动和地缘政治风险。

金价一般与实际利率密切相关,一旦未来美联储开始降息,金价或可能再受支撑。

就目前而言,这一动能仍然缺失。在北京时间7月31日凌晨的议息会议上,美联储未能暗示9月降息,美元指数当日上涨1%,目前已连续五个交易日上涨,较7月低点上涨3.9%。

美联储主席鲍威尔强化了鹰派基调,他在新闻发布会上警告说,通胀影响可能比预期的“更持久”。但他也表示,目前通胀水平“已大致接近2%”,并再次提及一些他过去强调的令人安心的因素,如滞后性通胀逐步消退。

“综合来看,鲍威尔对经济的判断表明,尽快降息是合理的,也不会对通胀构成风险,但目前尚非必要之举,失业率上升(目前尚未出现)将是更有力的降息理由。”嘉盛集团资深分析师马特・辛普森(Matt Simpson)对记者表示。

高盛仍预测美联储今年将于9月、10月和12月各降息一次(各25BP),随后在2026年再降两次,最终利率水平降至3%~3.25%区间。不过,在9月会议前,还有两轮就业和通胀数据,因而不确定性仍存。