远望谷3亿定增玄机:募投项目租金“细流”实控人囊中,主业疲软产能消化存疑

7月15日晚,远望谷(002161.SZ)抛出以简易程序向特定对象发行股票的预案,计划募资不超3亿元,用于“RFID电子标签生产线建设项目”“西安创新产业中心建设项目”“RFID电子标签芯片工艺升级项目”以及补充流动资金。

此次定增表面是加码主业产能扩张的利好,背后却裹挟着关联交易、资产腾挪历史等多重疑点。募资核心投向之一——西安创新产业中心,需租赁实控人徐玉锁控股公司的厂房,真金白银恐将借道租金流向关联方。而另一扩产项目落脚点,恰恰也是2020年公司从实控人手中“高价买回”的两栋争议厂房。

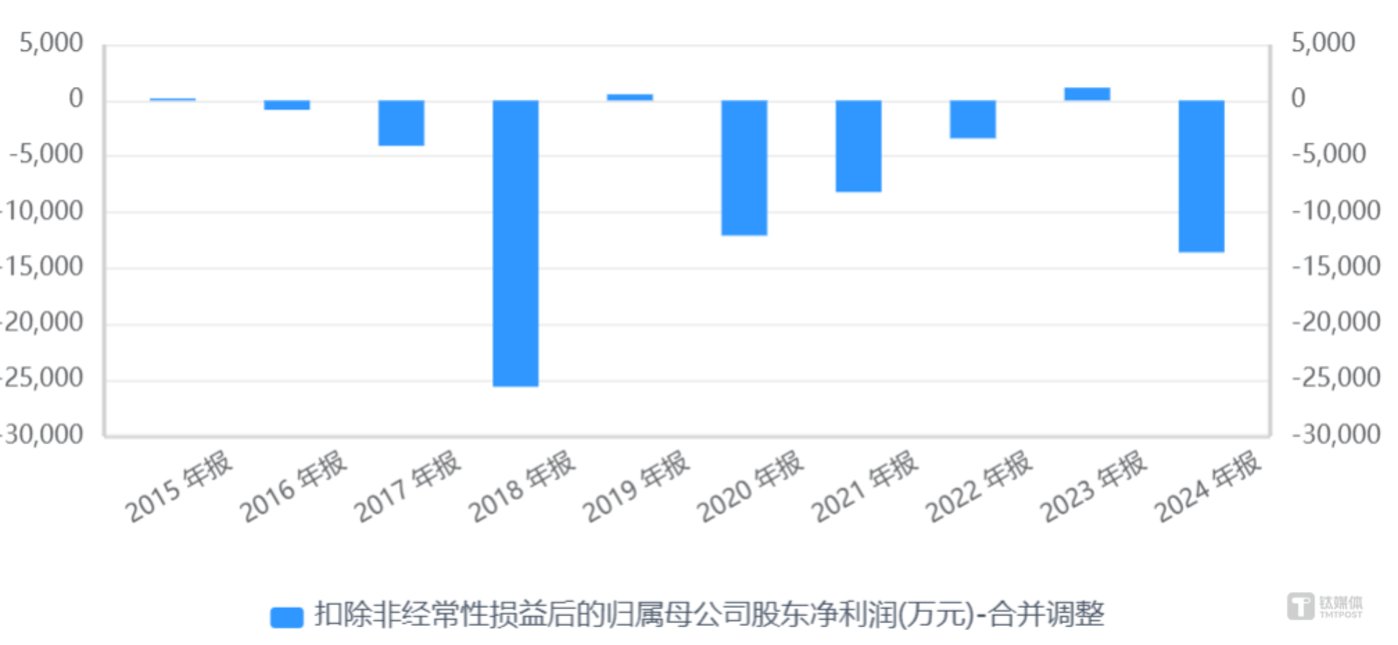

耐人寻味的是,在公司主业连续多年扣非亏损(2024年巨亏1.36亿)、营收持续下滑、现金流紧绷、偿债能力逼近红线的当下,斥巨资扩增数倍于现有产能的举动,其商业逻辑与急迫性遭遇严峻拷问。这究竟是面向未来的战略布局,还是实控人徐玉锁精心铺设的一条“抽血”通道?

募投项目暗藏“关联”算盘

根据定增预案,募投项目包括:1.65亿元用于RFID电子标签生产线建设项目;3752万元用于西安创新产业中心建设项目;6645万元用于RFID电子标签芯片工艺升级项目;3075万元用于补流。项目总投资3.51亿元,差额部分需公司自筹。

RFID电子标签生产线建设项目主要内容为建设生产线扩产,预计项目达产后RFID电子标签产能20亿片;西安创新产业中心建设项目则是兼顾产能与研发,构建RFID设备的生产线的同时,与西安电子科技大学共建实验室;RFID电子标签芯片工艺升级项目主要是开发新一代RFID电子标签芯片。

表面看,这是一次聚焦主业的产能扩张。但细究募投项目,关联交易给实控人徐玉锁“输血”的意味浓厚。

细看西安项目实施方案,有一核心关键点是,该中心需租赁西安远望谷物联网产业园的厂房。而这园区的实控人也是远望谷实控人徐玉锁。这意味着,募资中的相当一部分,将直接以租金形式“细水长流”流入实控人徐玉锁的关联企业。

RFID电子标签生产线建设项目则是涉及实控人资产腾挪历史,该项目的实施地点为昆山远望谷物联网产业园。熟悉远望谷的投资者对前述园区可能并不陌生,它正是4年前实控人徐玉锁操刀备受争议的一次资产腾挪。

2019年6月,远望谷将包含昆山物联网产业园一期(含F、G厂房土地等)的子公司昆山远望谷,以2.13亿元整体打包卖给实控人徐玉锁旗下公司。仅隔10个月后,远望谷又以1.39亿元仅买回了其中尚在建设中的F、G两栋厂房。这笔“卖出又买回部分资产”的操作,当年就曾引发监管强烈关注。

如今,这个充满争议的标的,成了本次募投的核心载体。笔者以投资者身份向公司核实确认,该实施地点正是2020年4月公司以1.39亿元从实控人徐玉锁控制的昆山远望谷物联网产业园有限公司手中购回的F、G两栋厂房。

这其中的核心疑问是,公司为何舍“有”求“租”?昆山自有厂房(F、G)总建筑面积达18080平方米,面积充裕。公司却将研发中心(西安项目)建在需向关联方支付租金的西安,而非自有厂房集中的昆山。

对此,笔者以投资者的身份致电远望谷,公司对此的解释是“基于西安人才多、客户资源充沛,以及交通等综合成本低等因素考虑。”

不过,考虑到实控人徐玉锁减持、质押等戏码轮番上演,持续传递“缺钱”的信号,前述说辞或许并不能堵住投资者的质疑之声。

笔者注意到,西安远望谷物联网产业园是徐玉锁个人投资的项目(徐玉锁持股68.6%),总投资8亿元,占地59亩,规划建设面积超7.7万平米(包括厂房、研发楼、配套等)。巨额投资的另一面是,徐玉锁近年频繁减持远望谷股票累计套现超16亿元,其持有的远望谷股权有95%已被质押。

曾有投资者在互动平台质疑称,大股东持有股份几乎全部质押,质押获得的资金都用于自己的集团事业,对上市公司不管不顾。公司方面“敷衍”的回答,很难不让投资者担忧:本次定增是否成为向实控人关联资产“输血”的通道?上市公司利益又是否被置于风险之中?

营收下滑后激进扩产,合理性存疑

公开资料显示,远望谷的主营业务是提供以RFID技术为核心的物联网行业应用产品和解决方案,于2007年上市。

然而,其近年业绩表现可谓“跌跌撞撞”:近三年营收分别为4.81亿元、6.01亿元、5.46亿元,波动加剧。2025年一季度营收仅9138.69万元,同比下滑16.24%,颓势加剧。

营收下滑趋势引发笔者对公司扩张必要性的疑惑。笔者以投资者身份询问公司当前产能情况。公司方面告诉笔者,“当前公司产能是充裕的,扩张主要是基于行业未来发展考量。”

笔者注意到,公司目前核心工厂位于深圳光明的远望谷RFID产业园,该产业园可生产各种规格的RFID标签、嵌体等,拥有每年8亿片inlay、6亿只电子标签、15万台读写器的产能。

根据公告,扩产项目达产后可增加RFID电子标签产能20亿片。这意味着电子标签产能将一次性扩张至现有水平的3倍以上。结合公司持续下滑的营收趋势来看,扩张的合理性成疑。

尽管公司在预案中表示,全球超高频标签出货量预计从2024年的540亿个增至2028年的930亿个,RFID市场潜力巨大。但这无法直接等同于远望谷有能力抢占份额并消化新增产能。尤其在公司营收持续下滑的背景下,如此激进的产能跃进风险巨大。

公司资金链能否承受也是一大考验。截至2025年一季度,公司短期借款4.34亿元,一年内到期长期借款1.91亿元,长期借款1.43亿元,有息负债合计约为7.68亿元。而公司的货币资金及交易性金融资产合计为6.91亿元,偿债压力显著。

与此同时,公司的“造血”能力孱弱。近十年来,除2019年和2023年合计实现约1700万净利润,其余年份均亏损,2024年亏损更是达到1.36亿元。

从上述角度来说,公司自身造血能力孱弱、现金流紧绷、债务高企。大规模资本开支无疑将进一步加剧财务负担,若募资和项目效益不及预期,恐将把公司拖入更深的财务泥潭。(本文首发钛媒体App,作者 | 周健,编辑 | 曹晟源)

(来源:钛媒体)