CBOT三大谷物持仓剧变:基金正疯狂押注这个方向!

汇通财经APP讯——周五(6月27日),芝加哥期货交易所(CBOT)谷物期货市场延续近期震荡偏弱格局,受到美国国内有利天气、全球供应充裕及持仓调整的综合影响。玉米和大豆期货价格徘徊于多月低点,分别收于4.04美元/蒲式耳和10.27-3/4美元/蒲式耳,反映出美国中西部理想的作物生长条件和巴西创纪录产量的压力。小麦期货因美国收获进度加快和俄罗斯产量预期上调而承压,收于5.36-3/4美元/蒲式耳。豆油期货受生物燃料需求预期支撑表现相对坚挺,而豆粕则因供应宽松和需求疲软持续低迷。

本文基于最新持仓变动、基差动态及国际交易情况,分析玉米、大豆、小麦、豆油和豆粕的市场情绪与价格影响,并展望未来走势。

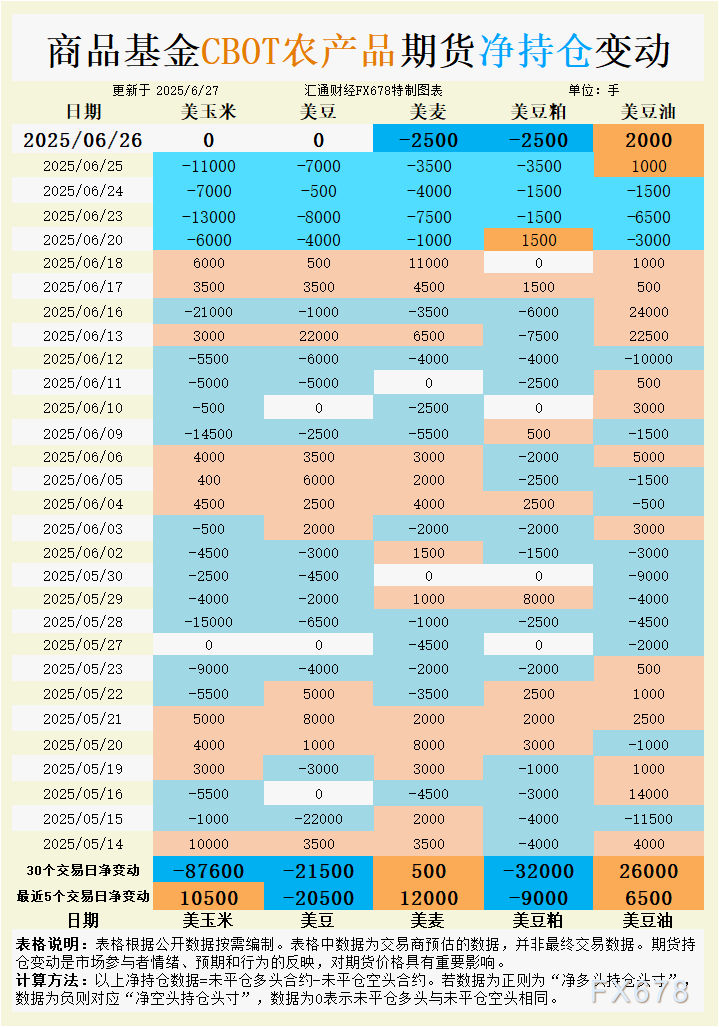

根据汇通财经观察,海外交易商估算的结果显示:

2025年6月26日当日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净多头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净多头。

最近5个交易日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净多头;

最新30个交易日,大宗商品基金:

增加CBOT玉米投机性净空头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净多头。

具体变动数据见图表。

玉米:供应压力与出口需求博弈

玉米期货市场情绪受供应宽松与出口需求支撑的矛盾驱动。CBOT九月玉米(CU25)周四收跌1美分至4.04美元/蒲式耳,触及合约最低点4.02-1/4美元/蒲式耳,反映市场对美国中西部有利天气的消化。Vaisala预报显示,本周美国中西部降雨将持续改善土壤湿度,利好玉米生长,压制价格上行空间。巴西咨询机构Agroconsult预测2024/25年度巴西第二季玉米产量达1.233亿吨,创历史新高,进一步加剧全球供应压力。

持仓方面,6月26日商品基金未调整玉米净持仓,显示短期观望情绪浓厚。然而,最近5个交易日净多头增加10500手,表明部分基金对短期出口需求持乐观态度。USDA数据显示,上周美国玉米出口销售达105万吨,连续15周中有13周超过100万吨,年度累计销量同比激增27%。基差方面,6月装载的CIF玉米驳船报价较7月期货高69美分,7月FOB出口溢价升至77美分/蒲式耳,反映出口需求为现货市场提供支撑。美国国内农户因价格低迷惜售,现货基差保持坚挺。

展望:玉米价格短期将在4.00-4.20美元/蒲式耳区间低位震荡。USDA周一的作物进度和季度库存报告将提供关键指引,若出口需求持续强劲,可能限制下行空间,但南美丰产预期仍是主要压制因素。

大豆:天气利好与出口疲软交织

大豆期货价格承压于有利天气和季节性出口低迷。CBOT十一月大豆(SX25)周四下跌1-3/4美分至10.27-3/4美元/蒲式耳,盘中触及4月以来最低点10.16美元/蒲式耳。美国中西部高温和降雨利于大豆生长,叠加巴西2024/25年度大豆产量预计高达1.715亿吨,市场供应宽松预期强烈。USDA确认埃及采购11万吨美国2024/25年度大豆,显示一定出口支撑,但上周总出口销售仅55.9万吨,符合市场预期,反映需求季节性疲软。

持仓数据显示,6月26日商品基金未调整大豆净持仓,但最近5个交易日净空头增加20500手,表明市场对供应过剩的担忧加剧。过去30个交易日,净空头累计增加21500手,反映中长期看空情绪主导。基差方面,6月装载的CIF大豆驳船报价较7月期货高65美分,7月FOB出口溢价升至76美分/蒲式耳,显示现货市场受农户惜售支撑,基差保持稳定。

展望:大豆价格短期将在10.10-10.40美元/蒲式耳区间整理。USDA周一报告可能进一步明确美国库存水平,若出口数据未见明显起色,价格上行空间有限。

小麦:收获压力与地缘风险对冲

小麦期货市场受美国收获进度加快和全球供应预期影响,延续下行趋势。CBOT九月小麦(WU25)周四下跌7-3/4美分至5.36-3/4美元/蒲式耳,连续第四天下跌。美国冬小麦收获因有利天气加速,叠加俄罗斯产量预期上调至8450万吨(IKAR预测),全球供应充裕压制价格。南韩面粉厂寻求采购5万吨美国小麦,显示一定出口需求,但全球需求疲软,埃及近期取消小麦招标进一步削弱市场信心。

持仓方面,6月26日商品基金净卖出2500手小麦期货,反映短期看空情绪。然而,最近5个交易日净多头增加12000手,过去30个交易日净多头增加500手,显示部分基金因俄乌局势不确定性而保持谨慎看多态度。基差方面,美国硬红冬小麦现货基差稳定,堪萨斯Wichita报价-25美分/蒲式耳,农户因价格低迷惜售,限制基差上行空间。

展望:小麦价格短期将在5.30-5.60美元/蒲式耳区间震荡。俄乌局势和USDA周一作物报告可能引发短线波动,但全球供应充裕限制反弹空间。

豆粕:供应充裕压制价格

豆粕期货市场情绪偏弱,CBOT八月豆粕(SMQ25)周四下跌4.80美元至275.20美元/短吨,反映全球供应宽松和需求疲软的压力。美国压榨产能创纪录,叠加巴西大豆集中到港,国内豆粕库存回升至40万吨(国家粮油信息中心数据),虽处于历史同期中等偏低水平,但足以压制价格。USDA报告显示,美国2024/25年度大豆产量下调,但南美丰产预期(巴西大豆产量1.715亿吨)削弱市场情绪。

持仓数据显示,6月26日商品基金净卖出2500手豆粕期货,最近5个交易日净空头增加9000手,过去30个交易日净空头累计增加32000手,反映投机资金对豆粕需求前景的悲观预期。基差方面,美国中西部豆粕现货基差因出口需求疲软下滑,印第安纳州Frankfort报价下跌2美元/短吨,显示现货市场承压。

展望:豆粕价格短期将在270-290美元/短吨区间偏弱运行。USDA出口销售数据和南美供应动态将是关键,若需求未见改善,价格下行风险犹存。

豆油:生物燃料需求提供支撑

豆油期货表现相对坚挺,受益于生物燃料需求预期和全球植物油市场紧张局势。CBOT八月豆油期货周四持平,未能延续近期涨势,但价格维持在47-49美分/蒲式耳区间。美国生物燃料政策预期提振国内需求,USDA数据显示,截至11月底,美国豆油出口量达8年同期最高水平,支撑现货市场。马来西亚棕榈油价格近期上涨,间接为豆油提供比价支撑。

持仓方面,6月26日商品基金净买入2000手豆油期货,最近5个交易日净多头增加6500手,过去30个交易日净多头累计增加26000手,显示投机资金对豆油看涨情绪较强。基差方面,美国豆油出口基差保持坚挺,7月FOB出口溢价稳定于76美分/蒲式耳,反映需求韧性。

展望:豆油价格短期将在47-50美分/蒲式耳区间震荡。生物燃料需求和全球油脂市场动态将继续提供支撑,但南美供应充裕可能限制上行空间。

未来趋势展望

CBOT谷物期货市场短期内料延续分化格局。玉米和大豆受美国有利天气和南美丰产预期压制,价格将在低位整理,需关注USDA周一作物进度和库存报告的指引。小麦因全球供应充裕和收获压力承压,但俄乌局势可能带来短线支撑。豆粕受供应宽松和需求疲软拖累,价格偏弱运行,而豆油因生物燃料需求和全球油脂市场紧张而表现坚挺。交易者应密切关注USDA出口销售数据、南美产量动态及国际交易局势,以把握盘面方向。