加仓房地产!提示高股息策略风险!丘栋荣最新研判

4月16日,中庚基金披露了知名基金经理丘栋荣五只在管基金一季报。从规模变化的角度看,丘栋荣总体在管规模滑落至200亿元以下。Choice数据显示,截至一季度末,丘栋荣在管规模198.54亿元,比去年年末减少了39.28亿元。调仓换股方面,丘栋荣对港股互联网、生物医药、房地产等领域均有加仓。

在权益市场的整体研判、看好的细分领域等方面,丘栋荣在一季报中的表述基本与去年年报中的表述没有发生太大变化。他认为,权益资产调整时间长、幅度足够大,估值水平低而风险补偿高,跨期投资风险低,具有很强的右偏分布特征,是最值得承担风险的大类资产。此外,对于近期备受市场关注的高股息策略,丘栋荣亦有自己的思考。

减仓中国宏桥、加仓快手

以丘栋荣在管基金中规模最大的中庚价值领航为例,截至一季度末,该基金规模约为68.99亿元,比去年年末减少了16.30亿元。仓位方面,中庚价值领航一季度末的权益仓位为92.81%,与去年年末基本持平。

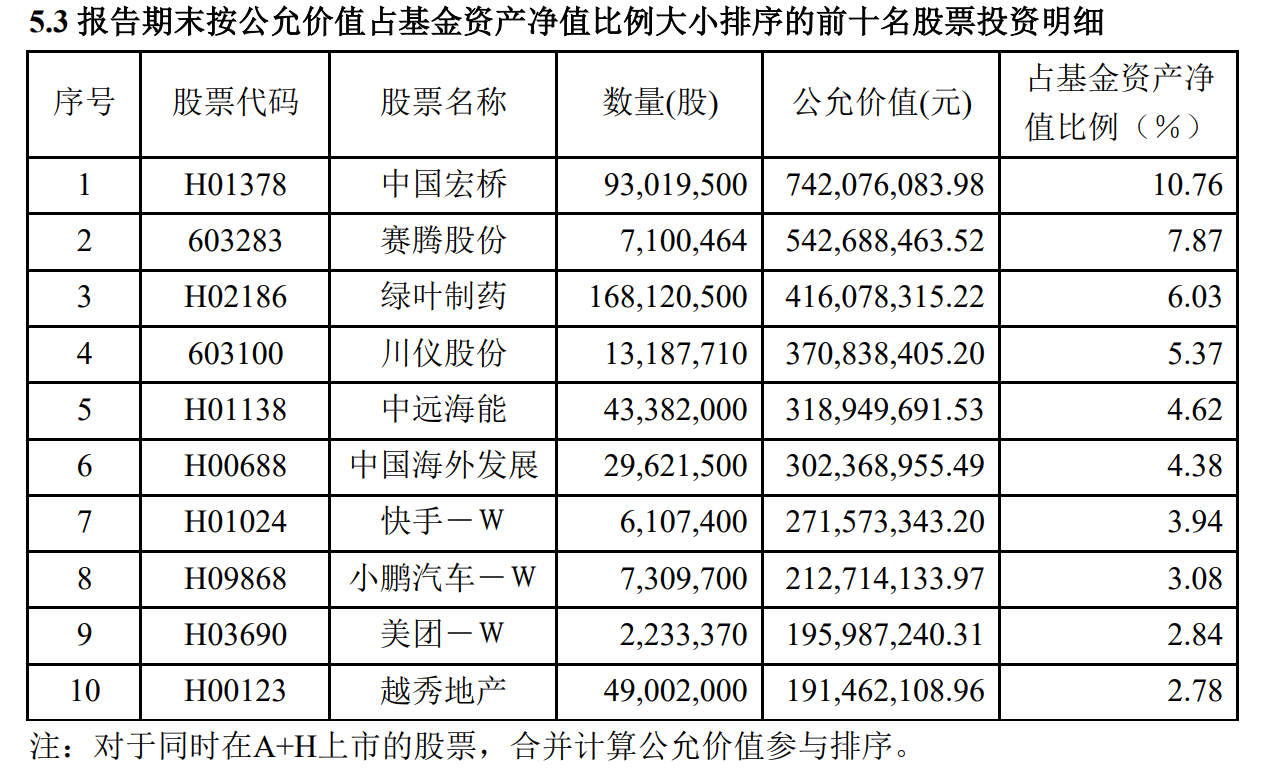

来源:中庚价值领航一季报

调仓换股方面,与去年年末相比,中庚价值领航在一季度减仓了中国宏桥、中远海能、中国海外发展、美团-W、小鹏汽车-W,加仓了赛腾股份、绿叶制药、川仪股份、快手-W、越秀地产。

具体来看,中庚价值领航对中国宏桥的减仓较为明显。与去年年末相比,该基金在一季度减仓了中国宏桥4926.20万股。此外,快手-W和美团-W在去年年末属于中庚价值领航的隐形重仓股,一季度末新进成为前十大重仓股。

整体来看,中庚价值领航的重仓股未发生较大变化,但中庚小盘价值的某些重仓股却发生了较大变化。具体来看,与去年年末相比,丘栋荣减仓了赛腾股份、川仪股份、立华股份、常熟汽饰等多只股票,大幅加仓了保利发展。

来源:中庚小盘价值一季报

去年年报显示,保利发展位列中庚小盘价值持仓明细的第129位,占基金资产净值比例0.03%;而如今,保利发展已经跃升为中庚小盘价值的第三大重仓股,占基金资产净值比例6.02%。

值得一提的是,保利发展曾位列中庚价值领航2021年三季度前十大重仓股名单,后在2021年四季度被“一键清仓”式卖出。此后,丘栋荣又在2022年小幅买入。

丘栋荣在季报中表示,看好供给端收缩或刚性行业,具有较高成长性或盈利弹性的价值股,如房地产。首先,量至底而价寻底。房地产的出清速度极快,住宅近一年销售面积跌破9.1亿平方米,自高点跌幅超过47%;住宅近一年新开工面积跌破6.6亿平方米,自高点跌幅超过61%。新房销量已接近自然需求底部,房价跌幅大但未演化成金融风险。其次,政策转向激发有效需求,未来优质供给有缺口。房地产是有巨大经济价值的行业,仅剩的头部优质房企保持韧性,市占率逻辑有望兑现。最后,优质房企估值水平极低,定价包含了房价较大跌幅的考量,优质房企的投资回报潜力大。

高股息并非低风险看好三大领域

“回望来时路,地产、地方债务风险经多年减法,影响权重降低;生产力提升、突破卡脖子的加法正持续推进,部分领域取得成效;贸易、产能、资源等布局日益面向全球以提高安全阈值。”丘栋荣表示,权益资产处于系统性、战略性的配置位置。

谈及看好的细分赛道,丘栋荣在一季报中的看法与去年年报中的表述并未发生太大变化。他在中庚价值领航的季报中表示,首先,关注港股市场中业务成长属性强、未来空间较大的医药、智能电动车等科技股和互联网股;其次,关注供给端收缩或刚性,但仍有较高成长性的价值股,主要行业包括以基本金属为代表的资源类公司和能源运输公司,大盘价值股中的地产、金融等;第三,关注需求增长有空间、供给有竞争优势的高性价比公司,主要行业包括电子、机械、医药制造、电气设备与新能源、农林牧渔等。

此外,丘栋荣还在一季报中提到了对高股息策略的看法——高股息策略长期回报偏贝塔,且并非低风险策略,投资更重要是基本面和定价。高股息策略获取高的回报大概率来自于其他因子的叠加,但投资者喜欢不断强化成功策略,偏好线性交易,而忽视实质风险的不断累积,如周期、成长、资本供给或创新等可能性均会挑战高股息的稳定性。

(来源:天天基金网)