临近加息,日本资产的关键时刻来了

来源:华尔街见闻

对于全球基金和本土投资者而言,这将是一个关键时刻。前者一直以来都在押注经济复兴,将资金投入日本资产;后者在经历了数十年的低迷行情之后,一直在国外寻找更好的投资机会。

随着通胀率出现近两年来的首次大幅反弹,围绕日本央行立即结束负利率政策的讨论更加剧烈。

周六,日本时事通讯社称,日本央行可能在3月19日的政策会议上取消收益率曲线控制政策(YCC),并结束负利率政策。

前一天,路透社称越来越多日央行官员倾向于本月退出负利率,他们预计今年春季工资谈判将取得强劲结果。

日元应声上涨,对利率高度敏感的2年期日债收益率一度创近十三年来最高水平。隔夜指数掉期显示,3月加息的概率一度飙升至80%以上,远高于此前的30%。

对于全球基金和本土投资者而言,这将是一个关键时刻。前者一直以来都在押注经济复兴,将资金投入日本资产;后者在经历了数十年的低迷行情之后,一直在国外寻找更好的投资机会。

“如果消费者和国内投资者对国内资产的前景大幅改善,他们的心态是否会发生巨大变化?我认为会的,”东方汇理资产管理公司固定收益和货币策略总监Paresh Upadhyaya近日表示,“它有可能会激发经济参与者的乐观情绪和积极行动,促使他们增加投资,从而推动经济增长。”

日元还有多少上行空间?

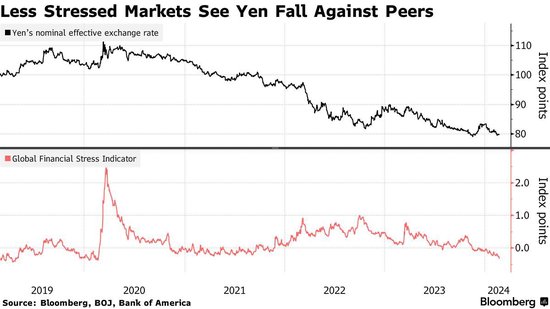

对冲基金在过去六年中不断增加他们对日元贬值的押注,达到了一个非常高的水平。而且在本周最新的加息预期出现之前,对冲基金并没有做出显著的策略调整。

这均表明,市场需要适时调整其对日元的负面看法,以适应可能的货币政策变化。

汇市投资者在3月5日当周将对日元的押注减少了5058个合约至78504个,但仍非常接近一周前达到的自2018年以来的最高水平。

“也许,日本终于要走出通缩漩涡了,这对日本资产可能有深远的影响,” Upadhyay说,这将通过资金回流(主要流入股市)支持日元。

“存在平仓的风险,”Manulife投资管理公司多资产解决方案团队全球首席投资官兼高级投资组合经理Nathan Thooft表示,“我们的大部分风险敞口是通过增持日本股票来实现的,此前我们一直在对冲货币,但现已不再采取这种对冲措施。”

Thooft还说,随着投资者急于摆脱空头押注,日元兑美元汇率可能升值至140,但他预计日元不会“大幅”走强。日元一直是套利交易中流行的融资货币,投资者做空日元兑高收益货币。日本央行的政策转变可能会削弱其融资吸引力。

可以肯定的是,如果本月结束负利率,日本央行政策利率与其他主要央行的利差仍将很大。但是,美联储等央行今年可能会多次降息。欧洲央行周四维持利率不变后表示,可能会在6月份降息。

ING Bank驻伦敦外汇策略师Francesco Pesole表示:

我们押注做多日元,但这种观点依赖于我们经济学家的预期,即美联储从6月份开始降息125个基点。

富国银行宏观策略主管Mike Schumacher认为,日本央行结束负利率政策的影响较小,因为市场已有预期。更重要的是,如果后续加息25基点,将对市场产生更大影响。

我们预计,2024年日元将逐渐走强。但是,这种增强趋势可能会是波动的。

日股走势看日元?

在强劲盈利、上市企业治理改革、日元疲软以及外资回归的支撑下,日经225指数周一突破4万点大关。但疲软的经济令华尔街一些分析师开始怀疑,日股此轮牛市还能持续多久?

华尔街见闻此前指出,日股的走势关键在于日元。考虑到日元贬值对于日本经济的重要性,日股策略师Amir Anvarzadeh表示,如果日元兑美元升至140,“(企业)盈利的巨大推动力”将会消失。

日本央行加息意味着,日本与美国等其他国家的利差缩小,有利于日元升值,这将对股市造成挤压。

瑞穗研究所执行经济学家Kazuo Momma也认为,企业利润好转很可能只是暂时的。他预计日经指数未来不会继续大幅上升,未来几周或几个月可能会出现一些调整。

他表示:“如果日经指数在年中某个时候下跌至36000-37000点,我不会感到惊讶,”即使发生这种情况,日经指数也可能在年底前恢复到40000点水平。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

责任编辑:欧阳名军