没必要也不值得!美联储缩表是时候“喊停”了?

彭博社专栏作家乔纳森·莱文(Jonathan Levin)最新撰文指出,美联储是时候结束量化宽松紧缩(QT)了。以下内容为作者观点。

美联储的资产购买计划(即量化宽松)两次帮助拯救了美国经济——第一次是在金融危机期间,第二次是在新冠疫情期间。该计划的“寿命”取决于政策制定者是否有能力在不再需要它时将其关闭,同时又不会给市场带来不必要的波动。这使得未来12个月变得至关重要。

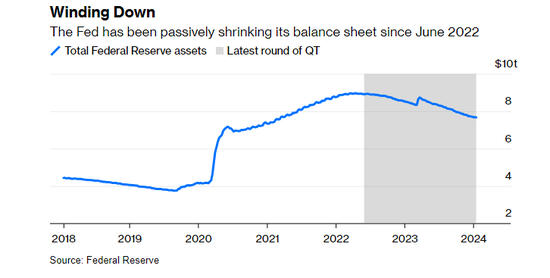

当前,美联储每月允许多达600亿美元的美国国债和多达350亿美元的抵押贷款支持证券到期不续。这种QT已经从金融体系中抽走了流动性,与量化宽松的效果相反。

到目前为止,美联储的QT进展顺利。货币市场——大多数预言家们倾向于预测QT可能破坏的领域——一直运行得相对良好。尽管去年年底有担保的隔夜融资利率攀升引发了恐慌,但事实证明,这种波动很小,而且持续时间很短。与此同时,国债买家能够消化增加的政府债券供应,而不会出现严重“消化不良”。银行准备金有所下降(这是美联储有意为之),但仍远高于大多数政策制定者认为的“充足”水平。

现在,美联储政策制定者必须避免靠运气行事,并宣布未来几个月放缓和结束QT的时间表。

首先,继续以目前的速度实施QT并没有真正的好处。本周晚些时候的经济分析局公布的数据应该会显示通胀已接近美联储2%的目标。最合理的估计也表明,QT最多相当于加息一两次。美联储抗击通胀的主要工具是政策利率,且尽早放慢QT的步伐实际上不会牺牲价格稳定。

其次,2019的经历让美联储长了教训。当时,美联储已经将其资产负债表“正常化”了大约两年,其效果是将多余的银行准备金从金融体系中移除,前美联储主席耶伦曾表示,这一过程就像“看着油漆变干”。但在2019年9月,金融机构为自己融资的回购市场经历了重大干扰,迫使美联储进行干预,并停止了整个QT进程。

这就是为什么在最新一轮QT进行了一年半后,华尔街会出现一些明显的紧张情绪。杰米•戴蒙(Jamie Dimon)最近对摩根大通的投资者说,美联储缩减资产负债表的政策是他所关注的主要下行风险之一。太平洋投资管理公司(PIMCO)联合创始人格罗斯(Bill Gross)本周呼吁美联储尽快停止这一进程。美联储12月12日-13日的会议纪要显示,“几位与会者”认为,开始讨论QT最终放缓的潜在条件是合适的。

美联储致力于在银行准备金“充足”的环境下运作,而经济学家和华尔街人士则围绕着猜测“充足”的含义展开了激烈的变化。目前银行准备金规模达到3.5万亿美元(约占总资产的15%),高于纽约联储主席威廉姆斯在2022年的一篇论文中标记的13%的适当水平,并且远高于2019年的较低水平。

金融危机前,美联储采用的是稀缺准备金框架。在这个框架下,美联储有意控制准备金规模进而通过公开市场操作等方式改变体系内准备金规模达到控制利率的目标。金融危机后QE操作使得银行体系内准备金不再稀缺,美联储改用充足准备金框架。

当然,有些人担心美联储的资产负债表本身就是一种风险。他们指出,美联储在最近一次抗击通胀的过程中遭受了经营损失。由于它在此前的量化宽松过程中增持了期限较长的资产,因此锁定了低被动收入利率,并一直在向短期借款人支付高利率。从长远来看,这是不必要的担忧。当利率处于最低水平时,美联储将大量利润汇给财政部,以削减赤字。在商业周期的过程中,美联储应该会回到盈利的状态,它不需要疯狂地缩短其资产组合的久期。

政策制定者倾向于认为,他们已经定量地了解了可以安全地从银行体系中抽走多少流动性。但事实上,多项事后分析显示,2019年是多种因素共同作用的结果。本已较低的准备金余额,再加上企业税大量流出的影响,以及540亿美元国债的结算。这是一场完美的风暴,而下一场可能很难预见。

这次美联储有了一点额外的缓冲。在正常情况下,QT会直接减少银行准备金。当美联储停止展期所持债券时,理论上银行会介入并在拍卖中购买更多的美国国债,从而有效地清空部分准备金。但近年来,货币市场基金将大量资金投入美联储的逆回购工具,形成了一个被压抑的债券需求储存库,这些需求一直在吸收近期QT带来的部分冲击。数据表明,逆回购缓冲可能在几个月后耗尽,这导致一些观察人士为银行准备金的再次下降做好准备。

与此同时,美联储根本不需要再次大力紧缩,因为这将冒着将“软着陆”希望断送的风险,并让人们相信美联储所有的抗通胀斗争都将不可避免地以经济衰退和失业率上升告终。这也将证实所有批评者的说法,即一旦量化宽松“精灵”释放,就无法安全地放回瓶子里。在这轮周期中,美联储迄今为止已经证明那些批评者是错误的,确保资产购买在未来几年仍能成为其工具包的一部分。

责任编辑:马梦斐