新股解读 | 四年半累亏超17亿,友宝在线将面对怎样的未来?

新股解读 | 四年半累亏超17亿,友宝在线将面对怎样的未来?

在新三板、A股几经周折后,自动售货机经营商友宝在线UBOX最终选择冲击港交所,如今终有望开花结果。

近日,友宝在线正式通过港交所主板上市聆讯,中信建投国际和华泰国际为其联席保荐人,距离公司于2022年5月首次递表港交所,公司于近一年半内共三度递表。此前,公司还曾于2016年在新三板挂牌,后退市尝试冲击创业板折戟,可见友宝在线的上市之路并非一帆风顺。

根据弗若斯特沙利文资料,以2022年点位数目计,友宝在线拥有全国规模最大的自动售货机网络,在自动动售货机行业中占据领先地位。其背后,也吸引了一种明星投资人,如蚂蚁集团旗下的上海云鑫、春华资本、中金启元等。

多年不懈探索,如今,友宝在线距离实现港股上市梦仅差临门一脚。

野蛮生长至行业头部,四年半累亏超17亿

据智通财经APP了解到,友宝在线董事长兼CEO王滨曾是一名四川治安民警,下海经商后曾做过起重机维修厂,后创立了一家专做短信和彩铃下载的网络公司,并以1.25亿美元的高价卖给新浪实现财务自由,后担任新浪高级副总裁,期间内积累的人脉为友宝在线融资奠定基础。

2011年,王滨等创始人通过北京友宝科斯正式开展自动售货机业务,而以自动售货机为出发点,友宝在线当前的业务模式已发展为无人零售业务、广告及系统支援服务、商品批发、自动售货机销售及租赁及其他(括移动设备分销服务、迷你KTV服务、迷你KTV销售及租赁以及迷你KTV运营系统支援)等多业务线。

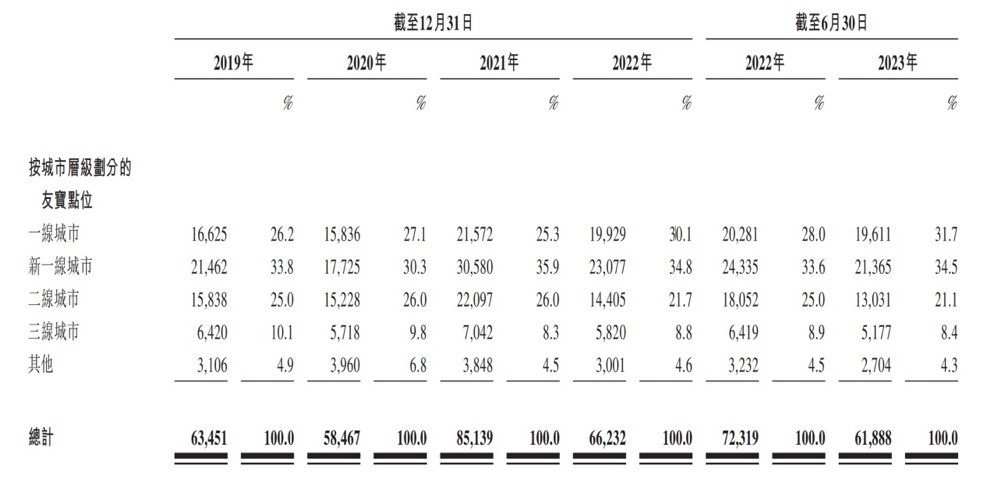

发展至今,友宝在线已达到自动售货机行业的头部地位,据弗若斯特沙利文资料显示,以交易品总额及自动售货机网络规模计算,2022,友宝在线在国内无人零售行业均排名第一,市场份额约7.4%,点位数目约66200台。

值得一提的是,从友宝在线近几年的点位布局来看,6.6万台规模并非其历史上的最大规模。2021年度,友宝在线点位规模最高曾达到8.5万台,而于2022年度急转直下。

这一转变还要从,其采取的“合伙人模式”说起。简单而言,该机制的核心是通过类加盟方式,合伙人提供点位或者参与投资,友宝在线负责后期日常运营,合伙人通常有权在扣除其负责的费用及成本后获得点位交易商品总额分成。

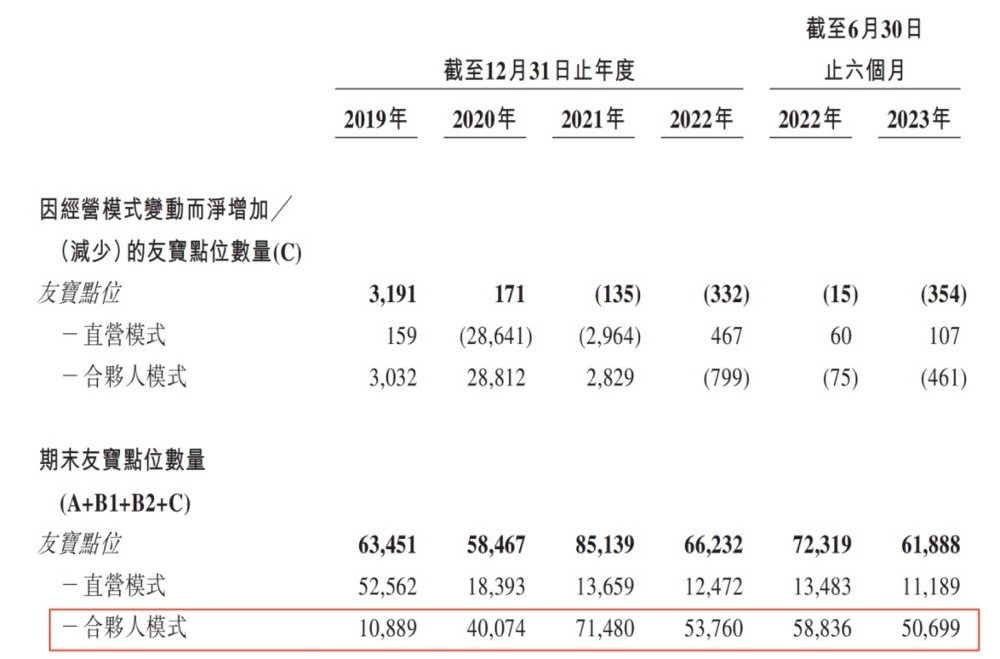

在合伙人模式的推动下,友宝在线得以降低前期资本投入压力,并实现快速扩张。2019-2021三年间,友宝在线合伙人模式点位实现由1万、4万、到7万个点位的快速增长,分别占总点位数量的13.47%、52.99%、69.57%。

然而,这一增长态势在2021年后急转直下,合伙人点位数于2022年骤降近两万至5万个,2023年上半年进一步下滑超8000个点位,带动友宝在线总点位数目规模同步大幅收缩。

反映在业绩上,2019-2022年度及截至2022、2023年前6个月,友宝在线分别实现收入约人民币27.3亿元、19.0亿元、26.8亿元、25.2亿元、11.4亿元及12.5亿元,年复合增长率为-2.61%;净利润分别约为人民币0.4亿元、-11.8亿元、-1.9亿元、-2.8亿元、-1.3亿元及-1.5亿元。

可以看到,虽然在合伙人模式下公司能够以较低的成本风险实现点位数目规模的快速增长,但最终并未能顺利实现利润转化,在点位规模快速增长的2020、2021年,公司利润依然为负,近四年半时间内累亏超17亿元,其商业模式是否可行仍尚未得到市场验证。

行业竞争加剧,快速更迭下造就后发者优势

从发展历程来看,友宝在线在创立初期采取重资产的自营模式,2015年,公司转而开放了加盟模式,加盟商靠经营商品销售业务、获得广告利润分成赚钱。这一模式使得友宝在线大规模铺开市场,又把难赚钱的商品销售业务转移给了加盟商,改善了成本结构,这也使得友宝在线于2015年实现了盈利。

然而好景不长,如果商品销售不赚钱,加盟商自然留不住。据公开信息显示,2020年起,友宝在线的加盟商流失较为严重。基于此,友宝在线开始弱化加盟模式、强化合伙人模式。

对此,有业内人士表示,合伙人模式与加盟模式类似,但因为点位运营还是由友宝负责,界定比较模糊,所以用了合伙人的说法,这一模式在餐饮业较为常见。

而无论基于何种商业模式,在实现点位覆盖的同时,无论是友宝在线还是合伙人,要实现盈利,仍要看如何用更低的成本占领市场。

据智通财经APP了解到,市面上一台自动售货机的价格从两三千到几万不等,质量较好约1W左右,占据了初始投入的大头,其余还包括库存商品采购及补货车辆购置。而在运营成本方面,场地费、补货人员及设备维护等则占据了大头。

而自近十年来,我国自动售货机零售行业伴随互联网、物联网等技术的发展也实现了快速更迭,功能更先进、种类更多元的自动售货机涌现。这对于布局较早且覆盖规模较大的友宝在线而言,其无疑将面临更大的设备折旧风险,以及新进入者以更智能化、更便捷的机器与之竞争,驱使友宝在线加大在设备迭代上的成本投入。

友宝在线也在其招股书中提到,无人零售行业发展快速,其于高度竞争及快速发展的中国大陆市场运营且面临激烈竞争,越来越多参与者正计划进入该市场,将导致未来的竞争更加激烈。

目前,我国无人零售行业分散,市场参与者数以千计,当中大部分为当地小型个体营运商。于2022年,按交易商品总额计,中国无人零售行业五大参与者的市场份额为16.4%。

根据弗若斯特沙利文资料,中国大陆无人零售市场以自动售货机带来的零售销售价值计算的市场规模由2017年约人民币131亿元增加至2022年的人民币289亿元,复合年增长率约为17.1%,预计2022-2027年将以20.7%的复合年增长率增长,规模达人民币739亿元。

从发展空间来看,自动售货机零售行业仍具备较大的发展动能。而对于友宝在线而言,其当前商业模式在市场中可以说仍尚未得到有效验证,而面临行业竞争的加剧及后进入者存在的后发优势,友宝在线若此次在港上市成功,未来能否实现有效增长,则可能暂时还需要打上一个问号。