宝胜国际(03813):Q3增速放缓,低估难解

宝胜国际(03813):Q3增速放缓,低估难解

业绩连续三年下滑,2023年扭转了下滑的颓势,宝胜国际(03813)终于扬眉吐气了一回,然而基本面仍然不容乐观。

智通财经APP了解到,宝胜国际近日发布9月及前9月的运营数据,分别实现收入16.61亿元及154.43亿元,同比分别增长9.2%及7.3%。Q3收益增速略低于上半年,但对比同行差异不大,这也验证了投行的担忧,交银国际曾发布研报,认为下半年体育用品市场销售发展缓慢,并降低了对宝胜国际业绩预测。

实际上,疫情三年(2020-2022)来,宝胜国际是行业垫底的存在,收入持续下滑,区间下滑了27.2%,盈利极度不稳定,2022年净利润下滑超过70%,反观同行,大都保持增长趋势,2023年上半年,该公司收入虽恢复增长,但盈利水平仍远低于同行。宝胜国际看点在于估值够低,不过若是“烂白菜”会有投资者入局吗?

战略收缩:缩减门店,财务清洗

智通财经APP了解到,宝胜国际主要从事运动服装和鞋类产品零售,另外还提供大型商场空间赚钱特许专柜销售佣金。运动服装和鞋类产品经销收入基本占到100%,主要通过门店及全渠道(包括私域渠道)进行销售。

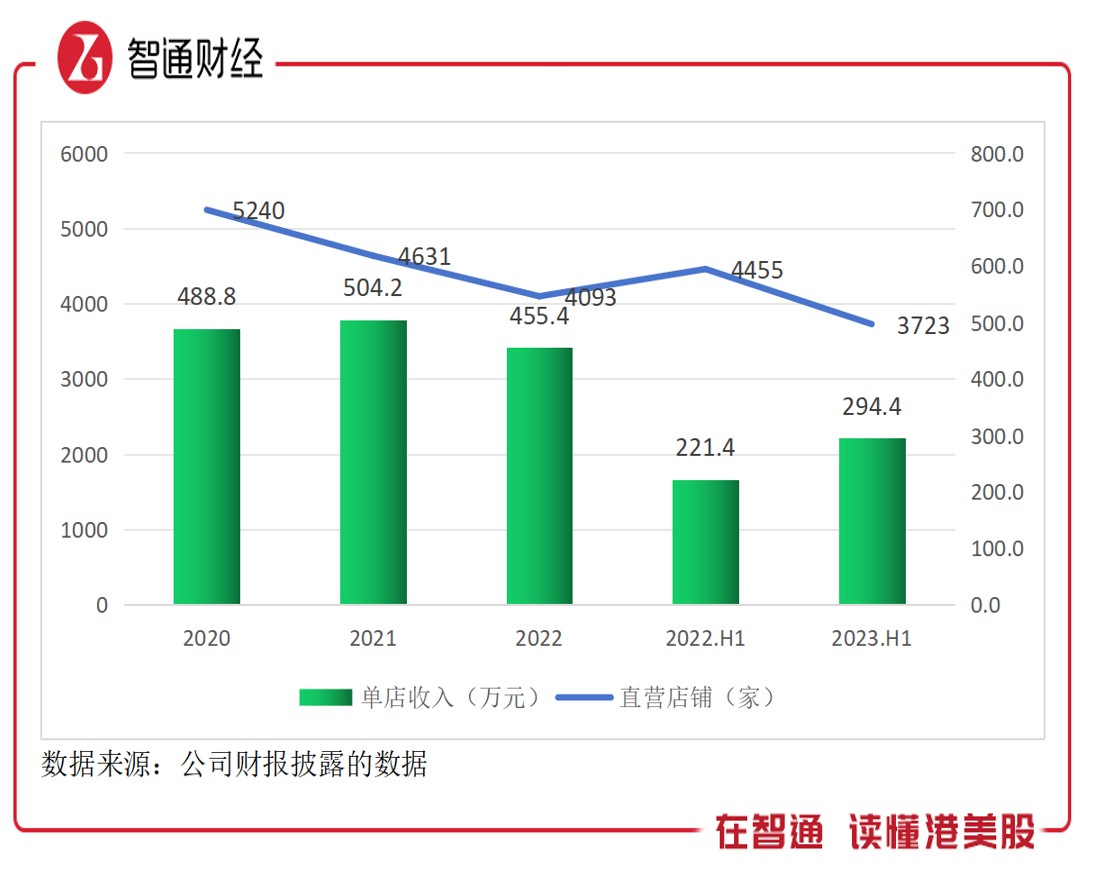

疫情三年来,该公司不断削减门店规模,截止2023年6月,共有直营门店3723家,相比于2020年底减少了1517家,不过经营并未明显改善,2020-2022年单店收入下降7%,店面盈利微薄。其实该公司对门店进行升级,一方面关掉经营不善的门店,精简及优化其实体店网络,另一方面提升大店占比,截止2023年6月,大于300平方米的大店数量占比提升至19.7%。

宝胜国际全渠道主要为线上渠道,包括公域流量渠道,涵盖天猫、京东及唯品会等第三方平台,以及私域流量渠道,涵盖泛微店生态圈,涵盖微店、抖音直播带货和商场会员平台。门店表现不佳,但全渠道还可以看的,尤其是私域流量渠道,上半年销售额增长超过50%,全渠道占公司总销售额约25%,同比提升4个百分点。

反观同行,包括品牌商以及经销商,品牌商拥有产能,通过直营门店售卖构成竞争对手,大都门店不减反增,通过门店扩张抵抗了单店业绩下滑,盈利能力虽受影响,但疫情后恢复更加明显,增加的门店效益释放。而经销商,比如滔搏,收入也呈下滑趋势,但比宝胜略好,盈利能力也比较稳定,2023财年净利率为6.79%,远高于宝胜。

虽然宝胜国际运营效益不如同行,但也在作出改变,除了业务门店战略收缩,也在积极缩表,降低负债水平。过去三年来,该公司平均每年融资现金净流出几十亿元,截止2023年6月,负债率35.6%,较去年底降4.1个百分点,较2020年度降18.13个百分点,基本上把有息负债偿还完了。

该公司财务清洗完成后,账上现金还有20.25亿元,足够后续的发展需求,目前的核心问题是如何优化门店增长以及盈利能力提升。实际上全渠道业务推进可以改善收入结构,但收入核心仍在门店,门店经营效益不行,对盈利影响也甚大。

低估难解:盈利低微,去库存压

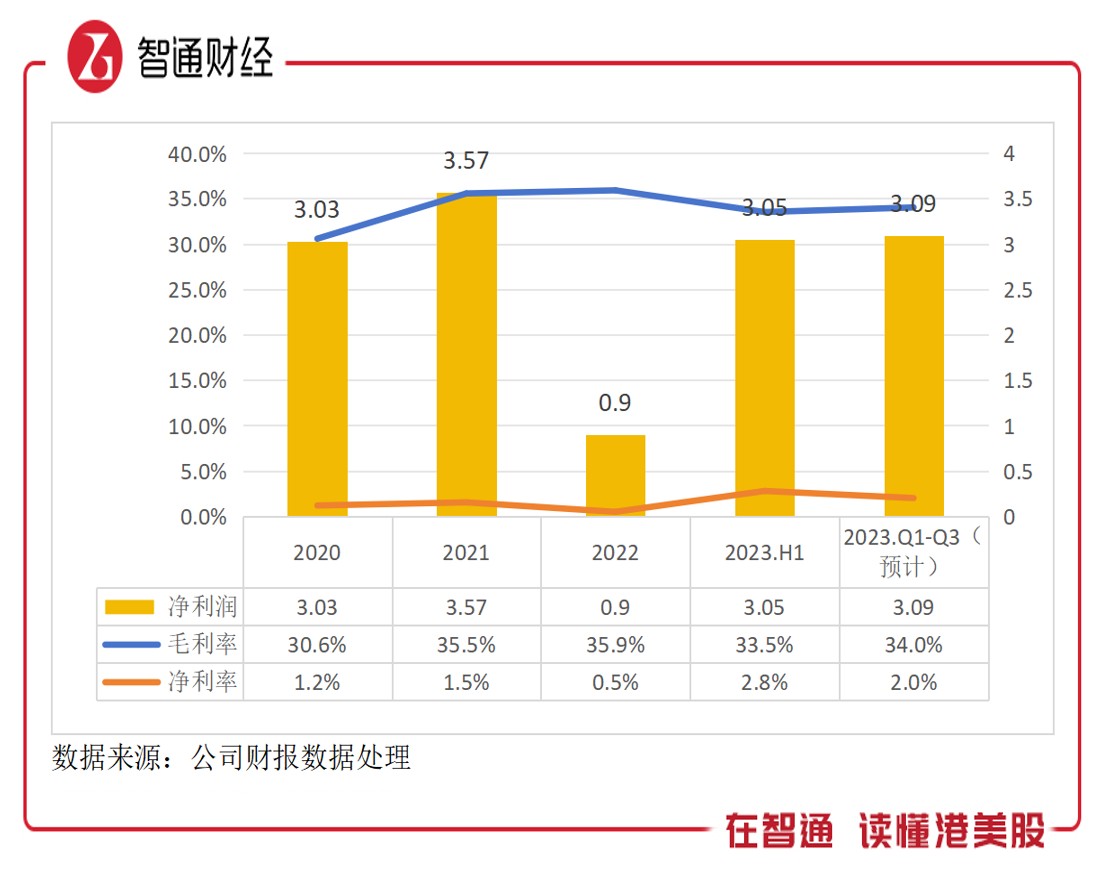

值得一提的是,宝胜国际盈利能力一直都低于同行水平,过去三年来,毛利率还相对稳定,在34%窄幅波动,但仍远低于同行,如滔搏超过40%。公司的费用主要花在销售上,门店缩减使得收入减少,然而销售费用率仍高企,2023年上半年为26.6%,加上行政费用率提升,导致净利润水平常年低下。

2023年上半年,该公司净利率为2.8%,相比于往年有大幅提升,不过相比于同行还是不够看,首三季度已公布收入,由于下半年去库压力要比上半年高,预计促销政策导致盈利水平下降,若以2%净利率计算,净利润将为3.09亿元。该公司虽然不赚钱,但过去三年也派了两次息,今年上半年公布的派息股息率为2.9%。

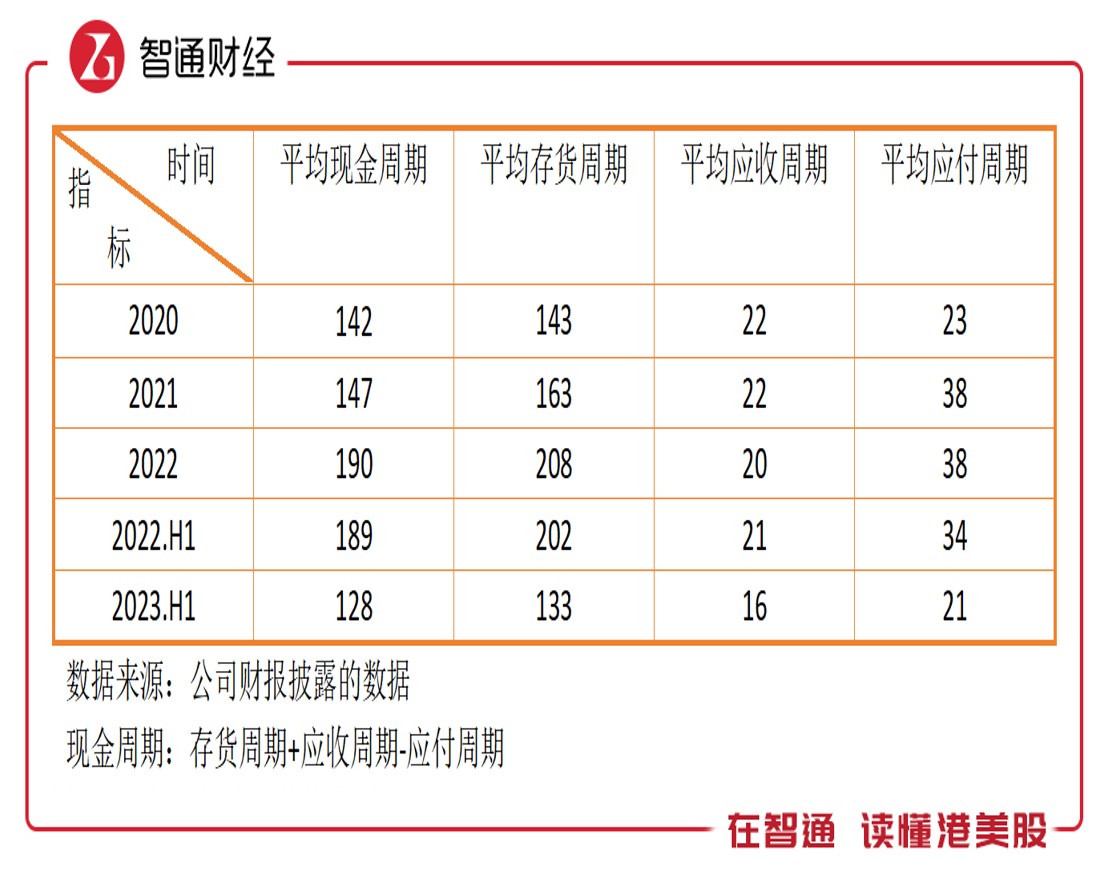

该公司盈利能力本来就低,在消费不景气下,宝胜国际库存压力一直都很高,2020-2022年,存货周期提升了65天至208天,应收周期较稳定,应付周期微增,整体现金周期提升48天至190天。2023年库存有所缓解,上半年减少了14亿元的货品,存货周期减少69天,下半年预计继续以清库存为主。

实际上,运动鞋服行业市场集中度很高,且以品牌商为主,经销商占有很小的份额,不过行业增速稳定,根据Euromonitor预测,未来五年中国运动鞋服市场CAGR为8.1%,远高于其他服装赛道,也高于海外市场水平。国内重视体育赛事,在政策刺激下,存在庞大的消费需求,这也是为何品牌商能够无视疫情,扩充门店及实现业绩稳健成长。

2023年行业都有去库压力,而宝胜国际竞争力较弱,主要表现为门店经营效益不佳,持续削减门店也没能获得显著性反馈,从规模看,远低于滔搏(经销商同行),且同样是在门店和全渠道发力,品牌商更具有优势,下半年宝胜的业绩预期并不乐观。结合上半年,预计其全年盈利水平有所提升,但不会有很抢眼的表现。

综合看来,宝胜国际估值虽然够低,仅有0.3倍的PB值,然而基本面不够看,业务战略对整体业绩效果甚微,盈利能力仍是个大问题,纵向比波动大,横向比比不过同行。不过该公司清理财务后,负债表比较干净,账上还是有点钱的,就渠道而言,门店战略失效,全渠道仍是资本支出的主攻方向。

宝胜国际虽不能算作一颗“烂白菜”,没有财务风险,但业务实力不行,赚不到钱,不过估值相比于同行确实很低,未来若不能扭转基本面,其估值仍可能会进一步下探。