“攒金豆”要亏?“9连跌”背后 央行“11连增”

上证导读

节日期间,金价持续下跌,热衷“攒金豆”的消费者们懵了。然而节后第一天,国际金价峰回路转,“九连跌”踩下急刹车。

短期“九连跌”背后,是我国央行中期“十一连增”。

7日,央行官网发布数据显示,我国央行黄金储备实现“十一连增”。截至9月末,中国人民银行黄金储备报7046万盎司,环比上升84万盎司。2022年11月以来,中国央行累计增持规模达782万盎司。

大举购金的并非仅有我国央行。世界黄金协会数据显示,今年7月,全球央行黄金储备增加55吨,全球央行购金热持续升温。而今年上半年,各国央行购金量达387吨,创历史新高。

这,意味着什么?

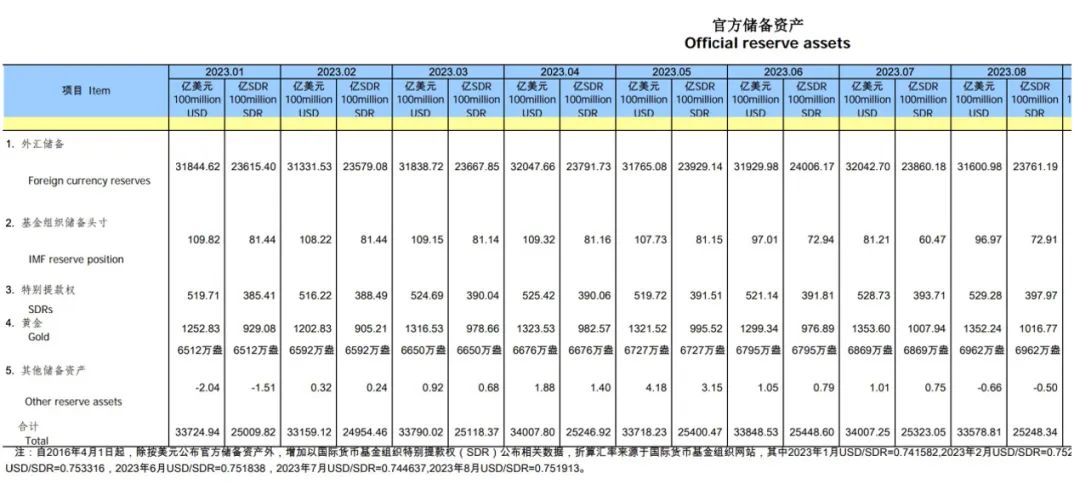

两项关键储备数据今日新鲜出炉,传递最新国际形势下的金融市场动态。

——受“负估值”效应影响,我国外汇储备规模9月回落。国家外汇管理局10月7日发布的数据显示,截至9月末,我国外汇储备规模为31151亿美元,较8月末下降450亿美元,降幅为1.42%。

——我国央行黄金储备实现“十一连增”。数据显示,截至9月末,中国人民银行黄金储备报7046万盎司,环比上升84万盎司。

图片来源:央行官网

从9月25日开始到10月5日,伦敦金现货黄金CFD(XAU)和纽约黄金CFD已连续9个交易日下跌,不断刷新年内连续下跌的纪录。此外,10月5日伦敦金现货黄金CFD(XAU)跌至1812.98美元/盎司,创下近7个月新低,相较9月25日伦敦金现货黄金CFD(XAU)开盘1924.89美元/盎司,区间跌幅达6.2%。

10月7日,伦敦金现货黄金CFD(XAU)收盘价为1831.48美元/盎司,纽约黄金CFD收盘价为1847.2美元/盎司,均止住“九连跌”。

“负估值”效应拖累9月外储规模下降

9月份,在人民币汇率延续调整行情的背景下,中国外汇储备余额减少450亿美元,为年内仅次于2月份的第二大跌幅。

连累9月外储规模下降的主要因素是负估值效应。“这主要反映了非美货币贬值及全球资产价格下跌造成的负估值效应。”中银证券全球首席经济学家管涛说。

今年9月,受主要经济体货币政策及预期、宏观经济数据等因素影响,全球股债汇“三杀”。

货币方面,美元汇率指数上涨2.5%至106.2,非美元货币兑美元汇率总体贬值,其中欧元、英镑、日元分别下跌2.5%、3.7%和2.6%。

资产方面,以美元标价的已对冲全球债券指数下跌1.7%;明晟全球指数下跌3.6%,明晟发达市场指数下跌3.8%,明晟新兴市场指数下跌2.0%,标普500股票指数下跌4.9%。

“汇率折算和资产价格变化等因素综合作用,外汇储备规模下降。”中国民生银行首席经济学家温彬说。

稳健底色不改

“中国外汇储备依然比较充裕”

尽管9月我国外储规模回落,但综合多方面因素看,我国外汇资产整体表现“稳健”底色不改。

光大银行金融市场部宏观研究员周茂华分析称,9月我国外汇储备环比下降1.42%,跌幅明显低于美元、美股、美债等资产跌幅,并稳定在3万亿美元上方,反映我国外汇资产表现相对平稳。

中国外汇储备依然比较充裕。据管涛分析,截至9月末,中国外汇储备余额31151亿美元,约相当于14.53个月的年化进口额(2022年9月至2023年8月进口合计),高出2022年同期13.18个月和2022年末13.85个月的水平不少。“这显示中国外汇储备依然比较充裕。”

管涛表示,这也是有关方面坚决对单边、顺周期行为予以纠偏,坚决防范汇率超调风险,保持人民币汇率在合理均衡水平上基本稳定的“压舱石”。

展望我国外储规模,温彬表示,当前外部环境依然复杂严峻,世界经济增速放缓,全球通胀再次面临油价回升的压力,主要经济体货币政策的不确定性上升,导致国际金融市场波动加剧。就国内经济而言,随着稳增长政策落地显效,我国经济呈现回升向好态势,有利于国际收支总体平衡,有助于外汇储备规模继续保持基本稳定。

从趋势看,周茂华称,美债抛压仍大,美国基本面相对欧日等经济体仍具优势及美日政策分化等,支持美元维持强势,短期对我国外汇储备估值仍构成一定压力。但我国外贸韧性足,经济稳步恢复,人民币资产有望吸引长期资金趋势流入等,预计外汇储备仍有望维持总体稳定。

全球央行“购金热”持续升温

中国央行黄金储备实现“十一连增”

全球央行强劲的购金热潮中,我国央行黄金储备已连续第11个月增加。

世界黄金协会数据显示,今年7月,全球央行黄金储备增加55吨,全球央行购金热持续升温。而今年上半年,各国央行购金量达387吨,创历史新高。

英大证券公司首席宏观经济学家郑后成说,我国黄金储备首次站上7000万盎司,短期之内,继续增持黄金储备仍有空间。

郑后成分析称,在中长期美元指数下行的背景下,黄金的替代效应凸显,包括央行在内的市场对黄金的需求量上升。同时,增持黄金具有较强的保值增值功能,能够对我国官方储备资产形成支撑。

国际金价止住“九连跌”

10月7日,伦敦金现货黄金CFD(XAU)尽管一度下探至1810.33美元/盎司,但终开始回涨,最后收盘价报1831.48美元/盎司;纽约黄金CFD方面,收盘价为1847.2美元/盎司,均止住“九连跌”之势。

从9月25日开始到10月5日国际金价连续下跌;图源:伦敦金银市场协会

具体而言,从9月25日开始到10月5日,伦敦金现货黄金CFD(XAU)和纽约黄金CFD已连续9个交易日下跌,不断刷新年内连续下跌的纪录。此外,10月5日伦敦金现货黄金CFD(XAU)跌至1812.98美元/盎司,创下近7个月新低,相较9月25日伦敦金现货黄金CFD(XAU)开盘1924.89美元/盎司,区间跌幅达6.2%。

国内黄金现价市场方面,10月7日上海黄金交易所价格仍停留在9月28日收盘价。据官方网站的行情走势图,“双节”假期前,上海黄金交易所金价便从9月26日下跌,由9月26日开盘价475元/克至9月28日收盘价447.1元/克,区间跌幅达6.24%。

在国际金价于“双节”期间下降的同时,首饰黄金价格也有所下探。

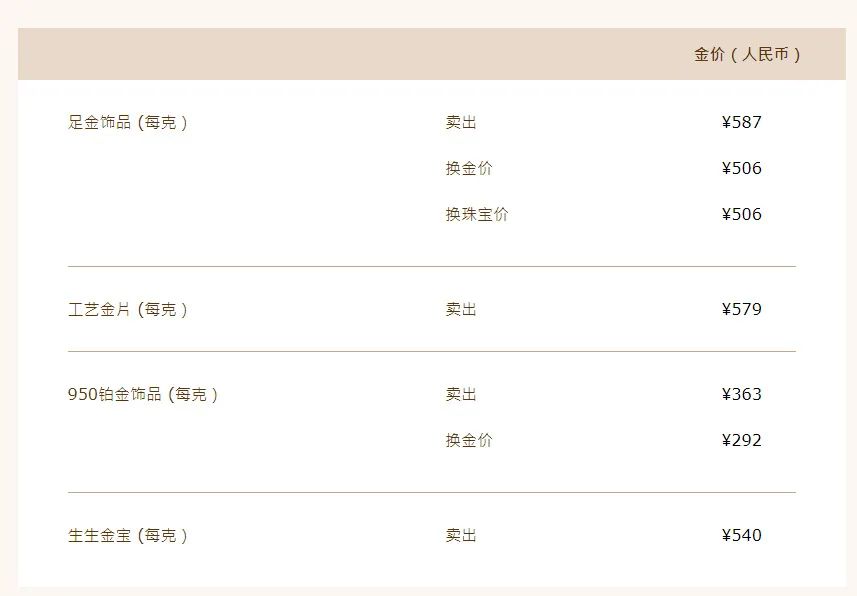

以周生生品牌金价为例,10月7日其官方网站公布的即时金价显示,足金饰品当天卖出价为587元/克。

图源:10月7日周生生官网金价资讯

位于上海市某商圈的周生生柜台工作人员告诉上海证券报记者,前一日(10月6日)的足金饰品价为“十一”假期期间最低,至581元/克。而9月中旬,周生生首饰金价最高曾达616元/克(9月15日),这意味着在不到一个月的时间里,“十一”假期的首饰金一克下跌了35元左右。

“第一次投资黄金就收获了惨痛经历!”消费者陈女士在接受上海证券报记者采访时称,出于自用佩戴目的,自己在9月购入了黄金首饰。因注意到金价持续上涨的信息,担心金价继续上涨便选择先买一些,但没想到接连大跌。

在社交媒体上也有网友分享了自己的黄金产品买后即跌的“冤大头”经历。

值得注意的是,今年上半年,国际黄金价格大幅上扬,国内黄金价格也不断上涨,有不少人趋于避险心理热衷买黄金,更有年轻群体掀起攒金豆理财之风。9月18日,上海黄金交易所Au9999黄金收盘价为469.18元/克,较年初(2023年1月3日收盘价412.26元/克)上涨13.8%。

上海证券报记者从周大福获悉,周大福的小克重金豆产品“小福豆”自2022年3月推出以来,深受年轻消费者喜爱。无论在周大福的线上网店,还是线下门店,“小福豆”都是明星产品。今年6-8月,小福豆的销售件数较去年增长2倍。

后续金价走势如何?

东证期货9月30日研报称,四季度除了关注基本面需求的变化外,金融市场的风险更值得关注,无论是盈利还是估值角度,美股都面临回调风险,而黄金价格在三季度已经对利率上行做出了定价,进一步下跌的空间有限,紧缩的信贷环境对需求的打压,叠加通胀压力偏高,美国经济在步入衰退前面临滞涨风险,实际利率处于筑顶的阶段,黄金处于筑底的阶段。

“2023年第三季度,伦敦金横盘震荡,上海金继续上行。第三季度欧美经济以及政策前景开始分化,欧洲经济数据疲弱,而美国多数经济数据则表现强劲。欧央行和英央行加息周期结束预期快速升温,而美联储上调明后两年利率预期。美元指数、美债收益率携手上行,伦敦金震荡。国内黄金供给较为紧张的情况下,国内黄金溢价创出历史新高,带动上海金创出历史新高。”兴业研究宏观团队9月28日发文分析道。

兴业研究宏观团队分析师张峻滔等分析,第四季度美元指数和美债收益率仍有继续上行压力,伦敦金继续承压。年内美联储加息靴子落地后美元若出现回调,伴随国内春节季节性旺季来临,伦敦金可能出现反弹。

(来源:天天基金网)