财政部出手 国有商业保险公司ROE实施3年长周期考核 业内称险资权益资产配置空间有望进一步释放

财政部出手 国有商业保险公司ROE实施3年长周期考核 业内称险资权益资产配置空间有望进一步释放

财政部出手 国有商业保险公司ROE实施3年长周期考核 业内称险资权益资产配置空间有望进一步释放

蓝鲸10月30日讯(记者 夏淑媛)险资支持资本市场再迎重大利好。10月30日,财政部发布《关于引导保险资金长期稳健投资 加强国有商业保险公司长周期考核的通知》(以下简称《通知》),将对国有商业保险公司净资产收益率实施3年长周期考核。

据悉,自2023年度绩效评价起,国有商业保险公司将按照《通知》执行,其他商业保险公司可参照执行。

普华永道中国金融业管理咨询合伙人周瑾在接受财联社记者采访时表示,建立长周期考核制度,可以促进保险公司与资本市场的双赢。一方面,拉长绩效评价与考核周期,可以引导保险公司的长期稳健投资,提升保险资金运用的长期收益;另一方面,将有利于发挥险资的长期优势,降低资本市场的短期波动,减少出于短期投资业绩压力的跟风踩踏行为,更好地发挥中长期资金的市场稳定器和经济发展助推器作用。

国有商业保险公司净资产收益率实施3年长周期考核

目前,我国保险公司的经营绩效考核主要采取年度考核方式。保险资管业协会调查数据显示,我国保险公司的投资绩效考核周期以中短期为主,近7成机构采取年度考核方式。

业内人士介绍,以国有商业保险公司为例,目前财政部每年对国有商业保险公司净资产收益率(ROE)实施考核,ROE主要受资产回报率、负债成本率、杠杆率等影响。

据悉,此次《通知》将《商业保险公司绩效评价办法》中经营效益指标的“净资产收益率”由“当年度指标”调整为“3年周期指标+当年度指标”相结合的考核方式。

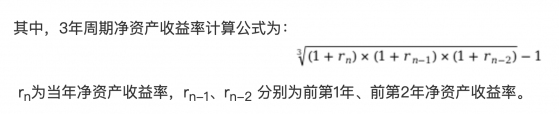

其中,3年周期指标和当年度指标权重各占50%。3年周期指标采用近3年净资产收益率几何平均数,当年度指标采用当年净资产收益率。

业内人士认为,此举有利于按照保险行业运营规律,增强资产与负债的匹配性,继续引导国有商业保险公司长期稳健经营,防止因单纯考核年度目标,出现突增业绩、忽视风险的短期行为,鼓励其进行长期投资、稳定投资、价值投资。同时,也有利于更好发挥中长期资金的市场稳定器和经济发展助推器作用。

此外,为引导国有商业保险公司投资经营更好匹配保险资金长期属性,《通知》在投资资质、资金投向和内部管理方面提出了相关要求。

一是在投资资质方面。国有商业保险公司应当依法合规开展各类投资,遵守监管要求的偿付能力、风险管理、公司治理等相关规定,匹配自身投资管理能力、风险控制能力和相关资质。

二是在资金投向方面。国有商业保险公司要坚持审慎、安全、增值的原则,根据保险资金长期属性,平衡好投资收益和风险,优化资产配置,保险资金要投向风险可控、收益稳健、具有稳定现金流回报的资产。

三是在内部管理方面。国有商业保险公司要制定专门的投资管理制度,建立透明规范的投资决策程序,设置科学有效的投资风险评估体系,做好投资项目的尽职调查和可行性研究,加强投资风险管理、交易管理和投后管理等。

同时,《通知》还进一步强调绩效评价结果运用,要求国有商业保险公司进行经营业绩对标,分析差距、找出原因,并进一步强化绩效评价数据真实性的要求。

据财联社记者统计,目前由财政部或中央汇金控股的国有险企主要有中国人保、中国人寿、中国太平、中国出口信保、中国农业再保险、中国再保险、新华人寿、中汇人寿。截至2022年底,上述8家保险公司资金运用规模共计9.37万亿元,占保险业资金运用余额的比例为35%。

险资入市有望提速,保险公司权益资产配置空间进一步释放

作为中国资本市场中重要的压舱石、稳定器,保险资金在国内A股市场投资规模接近3万亿元。金融监管总局数据显示,截至三季度末,我国保险公司总资产29.6万亿元,同比增长10.8%。保险资金运用余额27.2万亿元,同比增长10.8%。

值得注意的是,近年来,尽管监管部门放宽了保险公司投资权益类资产的比例限制,部分偿付能力高的保险公司权益类资产投资比例可达上季末总资产的45%,但保险资金投资股票、基金的比例持续徘徊在10%-15%之间,并未出现明显增长。

业内人士认为,权益资产配置空间距离监管部门规定的投资比例上限还有很大空间,与目前保险公司的考核周期较短存在一定关系。

一方面,考核周期偏短考降低了保险资金对权益类资产波动性的容忍度,抑制了保险资金投资权益类资产的积极性;另一方面,导致保险资金在投资运作过程中更多追求短期收益,牺牲长期盈利空间,容易发生追涨杀跌、频繁申赎等短期行为,与保险资金作为长期配置型资金的属性不符。

据悉,2023年7月24日以来,围绕“活跃资本市场,提振投资者信心”,相关部门不断出台支持政策。

9月10日,金融监管总局发布《国家金融监管总局关于优化保险公司偿付能力监管标准的通知》,其中内容明确,保险公司季度报告中要公开披露近3年的平均投资收益率和综合投资收益率,加强投资收益长期考核。

此外,该通知还降低了保险公司投资沪深300指数成分股、科创板上市普通股票、公募REITs的风险因子,并要求保险公司加强投资绩效长周期考核,增量保险资金的入市空间被进一步打开。

安华保险财务负责人、首席投资官张青松表示,从投资角度看,实施长期考核,投资对风险波动的容忍度将会提高,可以坚持长期价值投资。

在中国人民大学统计学院风险管理与精算系教授周明看来,面对无风险利率下行趋势,加大权益资产配置一直是保险资金运用的必然选择。《通知》的出台,将有助于引导保险行业全面践行长期投资、价值投资理念,提高保险业整体投资股票、基金等权益类资产的积极性和稳定性,更好发挥资本市场优化资源配置、服务实体经济的功能。

(来源:英为财情)